Fång mot vederlag vid kvarlåtenskapsavvittring och arvskifte

Nyckelord:

- Har getts

- 28.4.2022

- Diarienummer

- VH/724/00.01.00/2022

- Giltighet

- 1.5.2022 - Tills vidare

- Bemyndigande

- 2 § 2 mom. i lagen om Skatteförvaltningen (503/2010)

Överlåtelseskatteprocenten ändras den 1 januari 2024. De nya skatteprocenten tillämpas på överlåtelser som har gjorts den 12 oktober 2023 eller senare. Överlåtelseskatten som ska betalas för fastigheter är 3 procent och 1,5 procent för värdepapper, såsom bostadsaktier eller affärsaktier. Anvisningen uppdateras för tillfället för denna del och vissa andra delar.

I denna anvisning behandlas fång mot vederlag som uppkommer vid arvskifte och tillhörande kvarlåtenskapsavvittring i överlåtelsebeskattningen. Anvisningen kan dock i tillämpliga delar även användas i annan beskattning för att avgöra om det är fråga om fång mot vederlag.

1 Inledning

1.1 Anvisningens syfte

Enligt lagen om överlåtelseskatt (931/1996, ÖSL) ska överlåtelseskatt betalas på överlåtelse av fastigheter och värdepapper som sker mot vederlag. Enligt ÖSL 4 § ska skatt dock inte betalas på sådan egendom som fåtts genom arv. Enligt samma paragraf ska för sådan egendom som förvärvats i samband med avvittring endast betalas skatt till den del som det erlagda vederlaget utgjorts av annan egendom än den som varit föremål för avvittring, dock inte till den del vederlaget utgörs av underhållsbidrag som engångsbelopp.

Enligt 51 § i inkomstskattelagen (30.12.1992/1535) är skattepliktig inkomst inte vad som förvärvats med grund i giftorätt eller som fördel av oskiftat bo, genom arv, såsom bidrag eller gottgörelse som avses i 8 kap. i ärvdabalken eller genom testamente eller gåva. Även andra förvärv än förvärv genom avvittring, arv eller testamente som avses i dessa bestämmelser kan dock uppkomma i samband med avvittring och arvskifte.

I denna anvisning behandlas frågor gällande när det i samband med arvskifte sker ett sådant fång mot vederlag på vilken överlåtelseskatt ska betalas och hur överlåtelseskatten fastställs i dessa situationer. I samband med arvskifte görs ofta även avvittring. I denna anvisning behandlas därför också avvittring till den del som avvittringen och dess skattekonsekvenser har ett samband med de skattekonsekvenser som uppkommer vid arvskifte. Avvittring av kvarlåtenskap har vissa särskilda drag, och till denna del kompletterar anvisningen Skatteförvaltningens tidigare anvisning om avvittring Anvisning om ägarbyten vid avvittring och överlåtelsebeskattningen i anslutning till dessa. Den äldre anvisningen har skrivits med hänsyn till avvittring på grund av äktenskapsskillnad, men den är även tillämplig på avvittring av kvarlåtenskap. Därför tas dessa frågor inte upp på nytt i denna anvisning. Vid ett arvskifte bildas för säljaren (den dödsbodelägare som får utomstående medel) ett sådant fång mot vederlag som realiserar beskattningen av överlåtelsevinst enligt samma villkor som det i överlåtelsebeskattningen bildas en skyldighet för mottagaren av överlåtelsen att betala överlåtelseskatt. I detta avseende kan denna anvisning även användas i beskattningen av överlåtelsevinster. Den anskaffningsutgift som dras av vid beskattningen av överlåtelsevinster kan dock bildas på olika sätt i olika situationer. I vissa situationer är överlåtelsevinster dessutom skattefria, och olika egendomsposter har sina egna beräkningsregler. Dessa frågor behandlas inte i denna anvisning.

1.2 Avvittringens och arvskiftets förhållande till olika beskattningsformer

Vid arvlåtarens dödstillfälle bildas arvingarnas och testamentstagarnas rätt till att få arvet efter arvlåtaren enligt bestämmelserna i ärvdabalken (5.2.1965/40, ÄB). Om den avlidne levde i äktenskap upplöses äktenskapet i samband med dödsfallet. Mellan den avlidnes dödsbo och den efterlevande maken uppstår då på basis av giftorätten i äktenskapslagen (13.6.1929/234, ÄL) en rättighet att halvera giftorättsegendomen, såvida makarna inte endast har egendom som inte omfattas av giftorätten. Således ger redan dödsfallet upphov till rättigheter till den avlidnes tillgångar för olika parter.

Giftorätten mellan dödsboet och den efterlevande maken eller bägge makarnas dödsbon förverkligas genom avvittring. Dödsboets tillgångar, som fastställts vid avvittringen, delas mellan arvingarna genom arvskifte. Avvittring och arvskifte verkställs inte nödvändigtvis inom kort tid efter dödsfallet, och dessutom kan avvittring och arvskifte ske vid olika tidpunkter. Det kan således ta lång tid innan den avlidnes dödsbo avvittras och skiftas, och nya dödsfall kan också inträffa under tiden.

Avvittringens och arvskiftets inverkan varierar mellan olika beskattningsformer. Skyldigheten att betala arvsskatt börjar som utgångspunkt vid arvlåtarens dödstillfälle, och påförandet av arvsskatt förutsätter inte att avvittring eller arvskifte genomförts. I beskattningen av överlåtelser och överlåtelsevinster uppstår skattekonsekvenserna däremot av överlåtelse av egendom, och detta kan ske före, i samband med eller efter avvittring eller arvskifte. Den avlidnes egendom kan också generera inkomster mellan dödstillfället och avvittringen eller arvskiftet, och för denna inkomst ska det betalas inkomstskatter. Dessutom kan överlåtelser av andelar i dödsbo ibland ske före arvskiftet. Dessa frågor behandlas i Skatteförvaltningens anvisning Beskattning av överlåtelse av dödsboandel.

Boutredning, avvittring och skifte av dödsbo kan leda till olika skattekonsekvenser vid olika beskattningsformer, som för olika parter realiseras vid olika tidpunkter och på olika grunder. Det är dock alltid fråga om samma kvarlåtenskap till vilken familjeförmögenhetsrätten fastställer rättigheterna för olika parter. Sålunda beaktas utredning som lämnats in i samband med de olika beskattningsformerna gällande dödsboets tillgångar och rättigheterna till dessa tillgångar, samt gjorda avvittringar och arvskiften, då andra skatteärenden som gäller samma dödsbo avgörs.

Skatteförvaltningen har utgivit flera anvisningar relaterade till beskattning i samband med dödsfall. En del av anvisningarna gäller en viss fas i beskattningen och en del till exempel en viss tillgångspost. När skatteärenden relaterade till dödsbon utreds är det viktigt att försäkra sig om att rätt anvisning för den ifrågavarande situationen används. Ibland finns det behov att använda flera anvisningar. Exempel på anvisningar som kan ha betydelse:

Uppgifter som behövs i arvsbeskattningen efter en först avliden eller efterlevande make

Beskattning av besittningsrätt vid överlåtelse av egendom

Avdrag för besittningsrätt i arvsbeskattningen

Beskattning av överlåtelsevinster och -förluster för dödsbon

Beskattning av överlåtelse av dödsboandel

Avsägelser i arvs- och gåvobeskattningen

Ägarbyten vid avvittring och överlåtelseskatt i anslutning till dem

Avvittrings- och arvskiftesavtal i arvsbeskattningen

Generationsväxling i arvssituationer

Överlåtelseskatt vid överlåtelse av värdepapper

Överlåtelseskatt vid överlåtelse av fastighet

Ansvar för överlåtelseskatt på tidigare överlåtelser

2 Den civilrättsliga grunden för avvittring och arvskifte och dess förhållande till beskattningen

2.1 Hur rättigheterna till ett dödsbo och arv samt grunden för avvittring uppstår

Enligt ärvdabalken uppstår rätten till en proportionell andel av den avlidnes tillgångar för en arvinge eller en universell testamentstagare vid tidpunkten för arvlåtarens bortgång. Ett universaltestamente är ett testamente som ger rätt till hela arvet eller en proportionell andel (till exempel ¼) av tillgångarna. Arvingarna och universella testamentstagare är delägare i boet. Den avlidnes medel förvaltas genom samförvaltning av dödsboet fram till arvskiftet. Dessutom kan rättigheter till arvlåtarens tillgångar förvärvas genom legat och på vissa andra grunder som anges i ärvdabalken. Ett legat ger en person rätt till viss egendom som fastställs närmare i testamentet, till exempel bestäms att en viss person får ett till ett visst föremål eller besittningsrätt till en viss egendomspost.

När ett äktenskap upplöses på grund av dödsfall uppstår den så kallade avvittringsgrunden. Den egendom som finns vid den tidpunkten och omfattas av giftorätten kommer att avvittras enligt bestämmelserna i äktenskapslagen. Med undantag för vissa fall är den efterlevande maken delägare i dödsboet och deltar i förvaltningen av dödsboet. Om den efterlevande makens och den avlidnes hela egendom är utanför giftorätten genomför man åtskiljande av egendom i stället för avvittring.

2.2 Verkställande av arvsbeskattningen

Efter dödsfallet upprättas en bouppteckning som bland annat fungerar som skattedeklaration i arvsbeskattningen. I bouppteckningen värderas den avlidnes tillgångar och skulder. Dessutom värderas den efterlevande makens tillgångar och skulder. Efter den efterlevande makens bortgång ska den efterlevande makens tillgångar och skulder meddelas på motsvarande sätt samt även den först avlidne makens tillgångar och skulder, om ingen avvittring förrättats mellan dödsfallen. Dessa frågor behandlas närmare i Skatteförvaltningens anvisning Uppgifter som behövs i arvsbeskattningen efter en först avliden eller efterlevande make.

På basis av uppgifterna i bouppteckningen förrättas kalkylmässigt arvskifte i arvsbeskattningen och vid behov även kalkylmässig avvittring som sker före det kalkylmässiga arvskiftet. I den fastställs arvingarnas och testamentstagarnas värdemässiga rättigheter till den avlidnes tillgångar. Resultatet av denna beräkning blir delägarnas kalkylmässiga arvsandel på vilken arvskatten beräknas. Detta betyder emellertid inte att dödsboet skulle vara skiftat eller avvittrat efter Skatteförvaltningens åtgärder. Det är en kalkyl för verkställande av arvsskatt.

Överlåtelsebeskattningens och överlåtelsevinstbeskattningens skattekonsekvenser fastställs enligt den faktiska avvittringen och arvskiftet. Egendomen värderas till de aktuella värdena vid avvittringen och arvskiftet. Egendomens värde kan alltså ha förändrats från värdet på samma egendom vid dödstillfället, som utgjorde grunden för arvsskatten.

2.3 Åtskiljandet av avvittring och arvskifte samt behovet av information för beskattningen

Avvittringen är en förrättning som sker i enlighet med äktenskapslagen och den är åtskild från det därefter följande arvskiftet. Det är genom avvittringen som den kvarlåtenskap som den avlidne efterlämnat preciseras. Det är till exempel möjligt att förrätta avvittring mellan den efterlevande maken och dödsboet, men att lämna dödsboets egendom oskiftad. Ofta sker avvittringen samtidigt som arvskiftet. Då kan avvittringen och arvskiftet upprättas i samma handling och genomföras på ett förenklat sätt, så att endast slutresultatet av båda förrättningarna framställs i handlingen.

I beskattningen är det ofta nödvändigt att skilja åt sådana avvittringar som skett samtidigt som arvskiftet, eftersom avvittringen och arvskiftet kan medföra olika skattekonsekvenser. Som det beskrivs senare i denna anvisning kan både sådana avtal som görs i samband med avvittringen och sådana som görs i samband med arvskiftet ha inverkan på beskattningen.

För att ett avtal om avvittring eller arvskifte ska vara giltigt krävs inte nödvändigtvis att alla detaljer är noggrant antecknade i handlingen. För att kunna fastställa skattekonsekvenserna kan det därför krävas mer exakta uppgifter om avtalens innehåll och tillgångarnas värde än vad som direkt framgår av avtalet.

I praktiken kan det till exempel i sådana avtal där avvittring och arvskifte upprättats i samma handling, bli nödvändigt att för beräkningen av skattekonsekvenserna separera avvittringen från arvskiftet. Dessutom kan det hända att egendomen måste värderas i efterhand för beskattningen, om en tillräcklig värdering inte har gjorts i avtalet. Vid upprättandet av avtal om avvittring och arvskifte är det därför viktigt att inte endast ta hänsyn till de civilrättsliga minimikraven utan även den information som behövs för beskattningen. I annat fall måste de uppgifter som krävs för beskattningen utredas i efterhand med parterna i avvittringen och arvskiftet.

2.4 Huvudprinciper för avvittring av kvarlåtenskap

Sådana avvittringar där åtminstone den ena parten i avvittringen har avlidit och där giftorätten mellan dödsboets och den efterlevande makens egendom upplöses kallas avvittring av kvarlåtenskap. Om även den efterlevande maken avlidit före avvittringen, förrättas avvittringen mellan dödsbona.

I enlighet med äktenskapslagens halveringsprincip hör som utgångspunkt hälften av makarnas egendom som omfattas av giftorätten (tillgångarna minus skulderna) till den efterlevande maken. Den egendom som omfattas av giftorätten fastställs enligt tidpunkten för avvittringsgrundens uppkomst, dvs. den först avlidne makens dödsdag i de situationer då äktenskapet upplöses genom dödsfall. Giftorätten omfattar all den egendom som finns vid denna tidpunkt, liksom också avkastningen av denna egendom och egendom som förvärvats i dess ställe. Som avkastning räknas till exempel dividend, ränta eller inkomst av virkeshandel som tillkommit på basis av sådan egendom som omfattas av giftorätten. Med egendom som förvärvats i dess ställe avses till exempel tillgångar som erhållits genom försäljning av sådan egendom som omfattas av giftorätten, såsom till exempel en fastighet.

I beskattningen används benämningen giftorättstillgångar för sådan egendom som omfattas av giftorätten. Dessutom omfattar avvittringen även skulder som hänför sig till giftorättstillgångarna. På detta sätt bildas en helhet som består av giftorättstillgångar och skulder. I denna anvisning kallas de också för gr-tillgångar och gr-skulder.

Ibland omfattas inte makarnas hela egendom av giftorätten, till exempel på grund av äktenskapsförord eller en bestämmelse i ett testamente eller i ett gåvobrev. Sådana tillgångar och skulder som inte omfattas av giftorätten ingår inte i avvittringen, utan denna egendom åtskiljs vid behov. På åtskiljande tillämpas inte bestämmelserna om avvittring vid beskattningen, och därför avviker skattekonsekvenserna av åtskiljande avsevärt från skattekonsekvenserna av avvittring. Om en del av egendomen står utanför giftorätten, bildas den egendom som delas mellan arvingarna av tillgångar som står utanför giftorätten och tillgångar som enligt avvittringen av kvarlåtenskapen hör till dödsboet.

Vid avvittring görs den värdemässiga halveringen av egendomen så att den mer förmögne maken överlåter en så stor utjämning till den andra att vardera parten i avvittringen värdemässigt får en lika stor andel av den totala egendom som omfattas av giftorätten. I regel får den som är skyldig att överlåta utjämning välja det som ska överlåtas i utjämning. Det lagstadgade beloppet av utjämning fastställs i praktiken så att man räknar ihop makarnas tillgångar och skulder varefter det kalkylmässiga utjämningsbeloppet fastställs.

Om den efterlevande maken är mer förmögen, kan hen låta bli att överlåta utjämning till den avlidne makens dödsbo genom att åberopa sitt utjämningsprivilegium enligt 103 § i äktenskapslagen. Utjämningsprivilegiet är en personlig rättighet och kan inte åberopas av den efterlevande makens arvingar efter dennes död.

De tillgångarna och -skulderna som hör till giftorätten kan vid avvittringen flyttas runt för att uppnå en lämplig bodelning. Även tillgångar utanför giftorätten, som kallas utomstående medel, kan användas som utjämningspost i avvittringen. Sådana medel är ofta tillgångar och skulder utanför giftorätten som överförs vid avvittring samt banklån som tagits för avvittringen.

2.5 Huvudprinciper för arvskifte

Det är ofta flera olika parter som har rätt till det arv som skiftas. Den avlidnes borgenärer har rätt till återbetalning av skulderna. Såsom beskrivits tidigare har kan den efterlevande maken eller dödsboet efter en tidigare avliden make ha sådana i äktenskapslagen föreskrivna rättigheter till tillgångarna i samband med avvittringen och dessutom vissa andra rättigheter, såsom rätt att behålla makarnas gemensamma hem oskiftat i sin besittning enligt 3:1a § i ärvdabalken (5.2.1965/40, ÄB).

Den avlidne kan genom testamente förordna vem som ärver hens egendom. Trots testamentet har bröstarvingar till den avlidne rätt till sin laglott. Den är i regel hälften av den lagstadgade arvslotten, men i särskilda fall påverkas beräkningen av det exakta beloppet av de närmare bestämmelserna i ÄB 7 kap. Legat fullgörs huvudsakligen före det övriga arvskiftet. Legat kan inte alltid fullgöras, om samma tillgångar behövs för att fullgöra starkare rättigheter. Sådana starkare rättigheter inkluderar rättigheterna för den avlidnes borgenärer, den efterlevande makens rätt till utjämning och bröstarvingarnas rätt till sin laglott. Efter att det konstaterats att fullgörandet av legatet inte hindrar fullgörandet av starkare rättigheter, kan legatet fullgöras före övriga arvskiftet.

Den övriga egendomen delas mellan de lagstadgade arvingarna och universella testamentstagare. Då kan delägarna i boet relativt fritt komma överens om vilka tillgångar som ska ingå i varje delägares andel. En delägare kan få mer av viss egendom och någon annan mer av annan egendom. En delägare kan åta sig dödsboets skulder och därför få en större andel av tillgångarna. Dessutom kan en delägare få en större andel av tillgångarna genom att betala vederlag till andra delägare ur medel som inte hör till arvet. Dessa medel kallas boets utomstående medel, och de omfattar arvingarnas alla personliga medel och till exempel banklån som tas för betalning av utomstående medel.

2.6 Partiell avvittring och arvskifte

Avvittring och arvskifte kan förrättas partiellt. Om arvlåtarens egendom är giftorättsegendom, ska avvittring förrättas före det partiella arvskiftet. Även avvittringen kan förrättas som en partiell avvittring. Vid partiellt arvskifte kan man t.ex. skifta en så att en delägare erhåller sin egen andel. I dessa fall kommer den övriga egendomen att skiftas mellan de övriga delägarna, och den som redan har erhållit sin andel kommer inte att erhålla någon egendom vid det slutliga arvskiftet.

Partiellt arvskifte kan även förrättas genom att en arvtagare endast erhåller en del av sin arvsandel. I dessa fall är hen fortfarande delägare i boet och erhåller ytterligare egendom vid det slutliga arvskiftet. De egendomsposter som en delägare erhållit vid det partiella arvskiftet påverkar hur mycket egendom hen erhåller vid det slutliga arvskiftet. Vid partiellt arvskifte bör man tydligt komma överens om hur det partiella skiftet beaktas vid det slutliga arvskiftet. Om partiellt arvskifte även förutsätter partiell avvittring, gäller det också att avtala om hur partiellt arvskifte och den partiella avvittring som krävs ska beaktas vid den slutliga avvittringen.

Medel som erhållits genom partiell avvittring och arvskifte är inte längre medel som hör till giftorätten eller dödsboets interna medel. Användning av dem som utjämningspost vid partiell eller slutlig avvittring och arvskifte betraktas därför som användning av utomstående medel.

3 Användning av utomstående medel som grund för beskattningen

3.1 Begreppet utomstående medel

Granskningen av utomstående medel varierar beroende på om det är fråga om avvittring av kvarlåtenskap eller där på följande arvskifte.

Utomstående medel vid avvittring av kvarlåtenskap är alla medel som inte är giftorättsegendom vid tidpunkten för avvittringsgrundens uppkomst, medel som kommit i stället för dem eller avkastning från dem. Utomstående medel är till exempel den avlidnes och den efterlevande makens alla tillgångar som står utanför giftorätten, tillgångar som den efterlevande maken fått efter den avlidne makens död, till exempel som gåva eller arv, banklån som tas för förrättning av avvittring och arvingarnas personliga tillgångar.

Vid avvittring av kvarlåtenskap anses också sådana penningprestationer som enligt avtalet ska betalas efter avvittringen (till exempel ett år senare) som utomstående medel. Då bildas en inbördes skuld vid avvittringen. En sådan skuld anses inte utgöra boets interna medel, även om den skulle återbetalas med avkastning av sådan egendom som erhållits efter avvittring men som före avvittringen hörde till giftorättstillgångarna.

Utomstående medel vid arvskifte är alla medel som inte är arvlåtarens egendom vid dödsfallet, medel som kommit i stället för dem eller avkastning från dem. Boets interna medel är tillgångar som hörde till den efterlevande maken vid arvlåtarens bortgång men som vid avvittringen eller åtskiljandet av egendomen mellan den efterlevande maken och den avlidnas dödsbo överläts till dödsboet. Utomstående medel är till exempel banklån som tas för förrättning av arvskiftet och arvingarnas personliga tillgångar. Utomstående medel är också kvittning av arvingarnas inbördes fordringar eller återbetalning av en annan arvinges personliga skulder (till exempel kostnader för biträde) för dennes räkning.

Utomstående medel utgörs dessutom av sådana penningprestationer om vilka det avtalats i samband med arvskiftet, att de ska betalas efter arvskiftet (till exempel ett år senare). Då bildas en inbördes skuld vid arvskiftet. En sådan skuld anses inte vara boets interna medel även om den återbetalas med egendomens avkastning som erhållits efter arvskifte, och som före arvskiftet hörde till det arvet som skiftats.

3.2 Skattepliktigt förvärv som bildas i och med användning av utomstående medel

Enligt ÖSL 4 § betalas skatt inte på förvärv av en fastighet eller en del därav på basis av arv eller testamente. För förvärv av fastighet i samband med avvittring ska skatt betalas till den del annan egendom än den som avvittringen gäller ges som vederlag, dock inte till den del vederlaget består av underhållsbidrag som engångsbelopp.

Enligt ÖSL 15 § fastställs även skattekonsekvenserna för värdepapper utifrån samma grunder. I vissa situationer kan överlåtelseskatt dessutom påföras för bolagslåneandelen för en överlåten aktielägenhet. Ytterligare information om detta finns i Skatteförvaltningens anvisning Överlåtelseskatt vid överlåtelse av värdepapper. Exemplen i anvisningen beaktar för värdepapprens del inte eventuella bolagslån.

I samband med avvittring anses övrig egendom än den som delas utgöra de ovan beskrivna utomstående medlen. Till den del som egendom erhålls i arvskiftet mot utomstående medel, baserar sig denna del av förvärvet inte på arv utan på erläggande av vederlag.

När utomstående medel används i samband med avvittring eller arvskifte, får användaren av utomstående medel en del av egendomen som förvärv genom avvittring eller arvskifte och del mot vederlag. Då är det fråga om förvärv som delvis erhålls mot vederlag anses den andelen som innefattar användning av utomstående medel utgöra ett sådant fång mot vederlag som avses i lagen om överlåtelseskatt (i avsnitt 3.3 behandlas särskilda situationer då inget fång mot vederlag bildas trots användning av utomstående medel).

Exempel 1. – den ena arvingen får en kvotdel av en fastighet

Arvlåtarens tillgångar består av två fastigheter, varav värdet på fastighet A är 200 000 euro och värdet på fastighet B 100 000 euro. Värdet på de tillgångar som arvet omfattar är sammanlagt 300 000 euro. Den avlidne har två barn, X och Y, som har rätt till 150 000 euro var. Det ena barnet får fastighet A och det andra fastighet B. X, som fått fastighet A, betalar 50 000 euro till Y, varav 25 000 euro är X:s egna tillgångar och 25 000 euro lån från banken. Således använder X 50 000 euro utomstående medel vid arvskiftet. X får fastighet A som förvärv genom arv till ¾ och som förvärv genom utomstående medel till ¼. Således köper X ¼ av fastighet A för utomstående medel på 50 000 euro och ska betala 4 % i överlåtelseskatt på detta belopp.

På motsvarande sätt säljer Y ¼ av fastighet A till X. Överlåtelsevinst fastställs för henne. Försäljningspriset är 50 000 euro och anskaffningsutgiften ¼ av värdet på hela fastigheten i arvsbeskattningen.

Exempel 2 - den efterlevande maken köper en andel av en fastighet av dödsboet i samband med avvittring av kvarlåtenskapen, och sedan köper en annan delägare i samband med skiftet en andel i en annan fastighet

När A dog efterlämnade han änkan B och de gemensamma barnen C och D. A och B:s giftorättstillgångar uppgick till 300 000 euro. De består av två fastigheter som vardera äger hälften av. Värdet på fastighet X är 200 000 euro och värdet på fastighet Y 100 000 euro. Ingendera av fastigheterna utgör änkans och den avlidnes gemensamma hem, till vilken änkan skulle ha besittningsrätt enligt ÄB 3:1a §. Sammanlagt har alltså både den efterlevande maken och dödsboet tillgångar på 150 000 euro före avvittringen, och båda bör få 150 000 euro vid avvittringen. Vardera arvingens andel är således 75 000 euro.

Vid avvittringen får den efterlevande maken fastigheten som är värd 200 000 euro och dödsboet fastigheten som är värd 100 000 euro. På grund av skillnaden i värdet på fastigheterna betalar den efterlevande maken 50 000 euro som utomstående medel till dödsboet med ett banklån. Den efterlevande maken köper sålunda med utomstående medel ¼ av A:s dödsbo i samband med avvittringen. Den efterlevande maken ska betala 4 % överlåtelseskatt på köpesumman på 50 000 euro.

Vid avvittringen säljer dödsboet ¼ del av fastigheten A till den efterlevande maken. Överlåtelsevinst fastställs för dödsboet. Försäljningspriset är 50 000 euro och som anskaffningsutgift avdras ¼ av värdet som hela fastigheten hade i arvsbeskattningen.

Efter avvittringen har dödsboet 50 000 euro i penningtillgångar och fastigheten Y. Av arvingarna får C fastigheten och D de penningtillgångar som erhållits av den efterlevande maken. Dessutom betalar arvinge C 25 000 euro till D som utomstående medel. Således köper C med utomstående medel ¼ av fastigheten Y av den andra arvingen D. C ska betala 4 % överlåtelseskatt på köpesumman på 25 000 euro.

På motsvarande sätt säljer D ¼ av fastighet A till C. För C fastställs överlåtelsevinst. Försäljningspriset är 25 000 euro och som anskaffningsutgift avdras ¼ av värdet som hela fastigheten hade i arvsbeskattningen.

Ibland är flera dödsbon föremål för arvskifte och dessa har samma personer som delägare. Då kan användningen av utomstående medel bildas så att någon får en större andel av ett dödsbo och någon annat av ett annat. Det kan till exempel vara fallet när de avlidna makarna inte har giftorätt i varandras egendom eller avvittring redan har förrättats mellan dem. Ibland bildas också så kallade dubbla dödsbon, där ett dödsbo är delägare i ett annat dödsbo. Vanligtvis är det en andel i en förälders dödsbo som ingår i dödsboets tillgångar. Då är andelen i förälderns dödsbo interna medel när barnets dödsbo skiftas. Tillgångarna i barnets dödsbo är utomstående medel när förälderns dödsbo skiftas.

Exempel 3 – Interna medel i en situation med flera dödsbon

Vid tidpunkten för sin död var A delägare i fadern X:s oskiftade dödsbo, vars övriga delägare var hans två syskon B och C. Tillgångarna i faderns dödsbo består av fastigheter och värdepapper. A:s arvingar är hans två barn D och E. Även A ägde värdepapper och fastigheter.

När A:s dödsbo, B och C skiftar X:s dödsbo är A:s fastigheter och värdepapper utomstående medel. När D och E skiftar dödsboet efter A är andelen av dödsboet efter X eller de tillgångar som tillfallit A:s dödsbo i skiftet efter X, interna medel i dödsboet.

Ibland finns det flera oskiftade dödsbon om avvittringen och arvskiftet inte har förrättats inom kort tid efter dödsfallen och när man efter en längre tid börjar skifta flera dödsbon samtidigt. Då övervägs frågan om utomstående medel separat för varje dödsbo.

Även i beskattningen av överlåtelsevinster och i annan inkomstbeskattning beaktas fång mot vederlag utifrån användningen av utomstående medel. När det gäller användningen av utomstående medel är mottagaren av medlen skyldig att betala skatt på överlåtelsevinst eller annan inkomstskatt (till exempel enligt inkomstskattelagen för gårdsbruk, 15.12.1967/543). I inkomstbeskattningen utgör på motsvarande sätt de betalda utomstående medlen andelen av anskaffningsutgiften för egendomen som skaffats med dem.

Även de nedan beskrivna undantagen från fång mot vederlag som bildas av användning av utomstående medel gäller på samma sätt för inkomst- och överlåtelsebeskattning. Till den del det är fråga om användning av utomstående medel för en familjerättslig prestation för att behålla egendom åt sig själv och inte fång mot vederlag, leder förvärvet inte till fastställande av överlåtelsevinst eller annan realisering av inkomst (till exempel vid beskattningen av jordbruks- eller näringsinkomst). På motsvarande sätt påverkar användningen av utomstående medel inte anskaffningsutgiften för egendomen i inkomstbeskattningen (HFD 11.10.2013 liggare 3251).

På grund av det som konstaterats ovan beaktas utredningar som erhållits för överlåtelsebeskattningen vid inkomstbeskattningen och vice versa. Om exempelvis andra utredningar av användning och allokering av utomstående medel erhålls för inkomstbeskattningen än de som fanns tillgängliga för överlåtelsebeskattningen, kan även överlåtelseskattekonsekvenserna ändras. Det är fråga om innehållet i samma avtal om avvittring eller arvskifte som är samma för alla parter i all beskattning.

För att uppnå skatteförmåner eftersträvas ibland via avvittringen eller arvskiftet, eller via de rättshandlingar som föregår och följer efter förrättningen, att skapa förvärv som inte överensstämmer med arrangemangets faktiska karaktär. Sådana åtgärder kan bedömas mot bakgrund av bestämmelserna om kringgående av skatt.

3.3 Exempel på stegvis avvittring och arvskifte

3.3.1 Avvittring av kvarlåtenskap

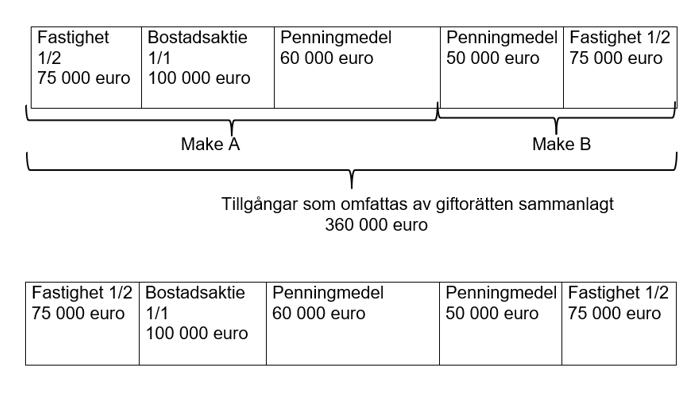

Make A har en större egendom, vilket innebär att han är skyldig att betala utjämning. A ska överlåta egendom vid avvittringen till B så att båda har lika mycket egendom, dvs. 180 000 euro. Det kalkylmässiga utjämningsbeloppet är 55 000 euro.

Maken A har mera egendom, vilket betyder att hen är skyldig att överlåta utjämning. Maken A ska i avvittringen överlåta egendom till B, så att båda har lika mycket egendom, dvs. 180 000 euro. Beloppet på den kalkylmässiga utjämningen är 55 000 euro.

A överlåter en ½ andel av fastigheten till B. Eftersom värdet på den halva andelen av fastigheten är större än den kalkylmässiga utjämningen, överlåter B dessutom 20 000 euro till A, så att bådas egendom har samma värde. All egendom är giftorättstillgångar vid avvittringen, vilket innebär att ingen överlåtelseskatt ska betalas.

3.3.2 Arvskifte

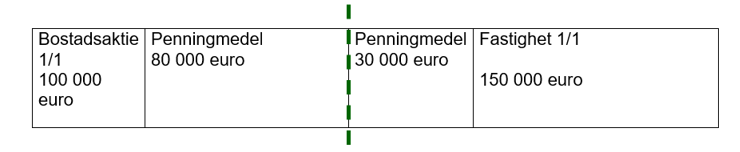

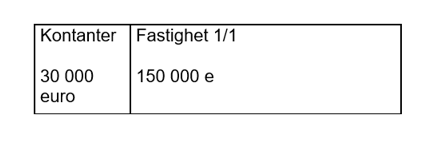

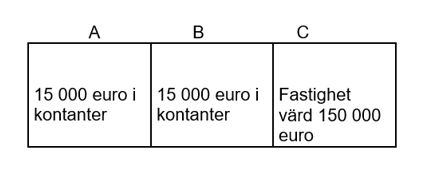

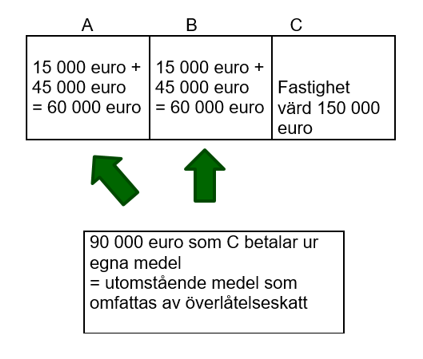

När avvittring av kvarlåtenskapen har förrättats, kan även arvskifte förrättas. Vid arvskiftet finns att dela maken B:s egendom, i vilken ingår kontanter och en fastighet.

B har tre arvingar och vars och ens andel av arvet är 1/3. De bestämmer sig för att dela upp arvet så att en får fastigheten i sin helhet och de andra får kontanter.

Värdet av den egendom som ska skiftas är sammanlagt 180 000 euro, vilket innebär att respektive arvinges andel är 60 000 euro. C ärver hela fastigheten. Som arvsandel får C en andel av fastigheten på 60 000 euro. Eftersom C får hela fastigheten erhåller hon 90 000 euro mer egendom än vad arvsandelen berättigar till.

Eftersom C:s andel är större än hennes arvsandel och det inte finns mer kontanta medel i dödsboet, ska C med utomstående medel betala 45 000 euro var till A och B, totalt 90 000 euro.

C betalar 45 000 euro ur egna medel till både A och B för att få hela fastigheten som tillhör dödsboets tillgångar till sin skiftesandel. C betalar 4 % överlåtelseskatt på vederlaget på 90 000 euro. För A och B fastställs överlåtelsevinst, eftersom de sålt 30 % av fastigheten till ett överlåtelsepris på 45 000 euro. Beskattningen av överlåtelsevinsten påförs dödsbodelägarna, eftersom användningen av utomstående medel sker mellan dödsbodelägarna, och de dödsbodelägarna som får medlen avstår från sina andelar av tillgångarna som skiftas.

3.4 Användning av utomstående medel som inte ger upphov till skattepliktigt förvärv

För användning av utomstående medel påförs inte överlåtelseskatt till den del det är fråga om en familjerättslig prestation som betalas i syfte att behålla egen egendom. Sådana skyldigheter omfattar betalning av utjämning enligt äktenskapslagen och den laglott som testamentstagare betalar till laglottsarvingar för sådana testamentsfång som skett efter den 1.2.2003. Då trädde den nuvarande 5 § i 7 kap. i ärvdabalken i kraft. Närmare information om frågor relaterade till utjämning finns i Skatteförvaltningens Anvisning om ägarbyten vid avvittring och överlåtelsebeskattningen i anslutning till dessa.

Exempel 4 – Betalning av utjämning med utomstående medel

Dödsboets gr-tillgångar utgörs av en fastighet som är värd 200 000 euro. Den efterlevande makens gr-tillgångar utgörs av en aktielägenhet som är värd 100 000 euro. Således ska dödsboet betala 50 000 euro i utjämning till den efterlevande maken. Dödsboet behåller fastigheten vid avvittringen och betalar 50 000 euro i utjämning med utomstående medel till den efterlevande maken. Det är fråga om en familjerättslig prestation i syfte att behålla egen egendom och utgör inte ett fång mot vederlag som medför överlåtelseskatt.

Exempel 5 – Betalning av laglott med utomstående medel

En avliden person har testamenterat sin egendom till sin sambo. Hans egendom är värd 300 000 euro och består av fastigheter och värdepapper. Den avlidne efterlämnade en bröstarvinge, som har rätt till en laglott på 150 000 euro. Sambon tar banklån och betalar 150 000 euro till bröstarvingen och får behålla den avlidnes egendom. Det är fråga om en familjerättslig prestation i syfte att behålla egen egendom och utgör inte ett fång mot vederlag som medför överlåtelseskatt.

Allokering av utomstående medel för betalning av utjämning eller laglott kräver en tillförlitlig utredning av att det är fråga om en familjerättslig prestation. Vid till exempel avvittring förutsätter detta en avvittringskalkyl, av vilken beloppet av utjämningen framgår för att det ska kunna konstateras att det är fråga om betalning av utjämning.

Ibland kan man vid avvittring betala utomstående medel både som en familjerättslig prestation och som vederlag för att erhålla egendomen. Då bildas fång mot vederlag till den del som utomstående medel betalas för annat än utjämning.

Exempel 6 – utomstående medel betalas både som utjämning och som vederlag för egendom som erhålls vid avvittring

Dödsboets gr-tillgångar utgörs av en fastighet som är värd 200 000 euro. Den efterlevande makens tillgångar består av två aktielägenheter värda 50 000 euro var, vilket innebär att den efterlevande makens tillgångar uppgår till 100 000 euro. Således ska dödsboet betala 50 000 euro i utjämning till den efterlevande maken. Dödsboet behåller fastigheten vid avvittringen och får den ena aktielägenheten. Således får dödsboet egendom som är värd 250 000 euro. Dödsboet betalar 100 000 euro till den efterlevande maken med utomstående medel. Av beloppet är 50 000 euro utjämning, som betalas för att behålla dödsboets egendom. Till denna del är det fråga om en familjerättslig prestation i syfte att behålla egen egendom och utgör inte ett fång mot vederlag som medför överlåtelseskatt. Den andel på 50 000 euro som överstiger utjämningen är vederlag för aktielägenheten som erhållits av den efterlevande maken och för detta bildas fång mot vederlag för vilket dödsboet ska betala 2 % i överlåtelseskatt

Vid avvittringen av kvarlåtenskap har den efterlevande maken rätt att åberopa sitt utjämningsprivilegium (ÄL 103 §) och låta bli att betala utjämning till makens arvingar. Då finns ingen kalkylmässig utjämningsskyldighet. Dessutom kan den efterlevande maken helt eller delvis avstå från rätten till utjämning. Då uppfylls inte den kalkylmässiga utjämningsskyldigheten i sin helhet. Skattekonsekvenserna av avstående från utjämning i arvs- och gåvobeskattningen behandlas i Skatteförvaltningens anvisning Avsägelser i arvs- och gåvobeskattningen. Vid användning av utomstående medel betraktas som utjämning endast till den del som utjämning verkligen betalas. Fång mot vederlag bildas alltid av de utomstående medel som betalas som vederlag för egendom som överförs från den som har rätt till utjämning till den som är skyldig att betala utjämning. Denna del av de utomstående medlen betalas till följd av överföringen av dessa tillgångar och då anses det inte vara frågan om erläggande av utjämning.

Exempel 7 – endast partiell utjämning krävs

Dödsboets gr-tillgångar utgörs av en fastighet som är värd 200 000 euro. Den efterlevande makens tillgångar består av två aktielägenheter värda 50 000 euro var, vilket innebär att den efterlevande makens tillgångar uppgår till 100 000 euro. Således ska dödsboet betala 50 000 euro i utjämning till den efterlevande maken, vilket innebär att den efterlevande maken har rätt till egendom värd 150 000 euro. Dödsboet behåller fastigheten vid avvittringen och får den ena aktielägenheten. Således får dödsboet egendom som är värd 250 000 euro. Dödsboet och den efterlevande maken kommer överens om att dödsboet betalar 75 000 euro till den efterlevande maken med utomstående medel. Dessutom behåller den efterlevande maken den ena aktielägenheten. Avvittringen leder således till att den efterlevande maken får tillgångar för sammanlagt 125 000 euro.

Enligt avvittringen har den efterlevande maken rätt till utjämning på 50 000 euro, men hon yrkar på en andel på 25 000 euro och avstår från resten. Av de 75 000 euro som dödsboet betalar med utomstående medel är 25 000 euro utjämning, och det motsvarar den andel av den kalkylmässiga utjämningen som den efterlevande maken inte avstår från. Resten av de utomstående medlen, dvs. 50 000 euro, är vederlag för aktielägenheten, som den efterlevande maken överlåter till dödsboet vid avvittringen. Till denna del bildas fång mot vederlag för vilket dödsboet ska betala 2 % överlåtelseskatt.

3.5 Överföring av skulder som utjämningspost

Giftorättsunderkastade skulder kan användas som utjämningspost i avvittringen och i arvskiftet kan dödsboets skulder användas. Då utgör överföringen av skulder inget fång mot vederlag. Detta gäller till exempel sådana bostadslån och lån för förvärvande av inkomst som tagits av en efterlevande make eller dödsboet för att förvärva tillgångar.

Exempel 8 – Inverkan av överföring av giftorättsunderkastade skulder

Vid A:s död efterlämnade han änkan B och de gemensamma barnen C och D. A och B:s giftorättsegendom består av två fastigheter som de båda ägde hälften var av. Värdet på fastigheten X är 400 000 euro och värdet på fastigheten Y 200 000 euro. Ingendera av fastigheterna är änkans och den avlidnes gemensamma hem, till vilken änkan skulle ha besittningsrätt enligt ÄB 3:1a §. Båda makarna har alltså tillgångar för 300 000 euro. Dessutom har båda makarna skulder som hör till giftorätten på 100 000 euro. Således är behållningen av makarnas tillgångar vid avvittringen 200 000 euro. Vardera arvingen har rätt till 100 000 euro.

Vid avvittringen får dödsboet hela fastigheten värd 400 000 euro och den efterlevande maken fastigheten Y värd 200 000 euro. Dödsboet övertar även den efterlevande makens skulder. Till följd av avvittringen får dödsboet egendom värd 400 000 euro och 200 000 euro i skulder, medan den efterlevande maken får egendom för 200 000 euro. Inget fång mot vederlag bildas vid avvittringen.

Efter avvittringen har dödsboet fastighet X värd 400 000 euro och skulder på 200 000 euro. Arvinge C får fastigheten X och övertar dödsboets skulder. Dessutom betalar arvinge C 100 000 euro till D med utomstående medel. C erhåller ¾ av dödsboet som arv och ansvarar även för dödsboets skulder. Överlåtelse av en skuld är inte ett fång mot vederlag. Med utomstående medel köper C ¼ av fastigheten X av den andra arvingen D. C ska betala 4 % överlåtelseskatt på denna köpesumma på 100 000 euro.

Men om nya lån lyfts för att finansiera avvittringen eller arvskiftet är dessa lån utomstående medel. Överföringen av ansvaret för ett sådant lån anses vara användning av utomstående medel. Om dödsboet måste ta ett nytt lån för avvittringen, som betraktas som utomstående medel vid avvittringen, är detta lån, dödsboets interna skuld vid arvskiftet. En sådan skuld kan även tas av en delägare.

Exempel 9 – lån för betalning av utjämning och dess inverkan på arvskifte

Dödsboets gr-tillgångar utgörs av en fastighet som är värd 200 000 euro. Den efterlevande makens gr-tillgångar utgörs av en aktielägenhet som är värd 100 000 euro. Således ska dödsboet betala 50 000 euro i utjämning till den efterlevande maken. Dödsboet behåller fastigheten vid avvittringen och betalar 50 000 euro i utjämning med utomstående medel till den efterlevande maken. Det är fråga om en familjerättslig prestation i syfte att behålla egen egendom och utgör inte ett fång mot vederlag som medför överlåtelseskatt.

De utomstående medlen betalas med ett banklån som dödsboet tar. Efter avvittringen har dödsboet således en fastighet värd 200 000 euro och en skuld på 50 000 euro. Därmed är behållningen av dödsboets egendom 150 000 euro. Det finns tre delägare i dödsboet, vilket innebär att var och en har rätt till 50 000 euro. En av delägarna får fastigheten, övertar boets skuld och betalar dessutom 50 000 euro var till de andra delägarna med ett nytt banklån på 100 000 euro. Han betalar överlåtelseskatt på de utomstående medel på 100 000 euro som han använt vid arvskiftet, men inte på det banklån som dödsboet tagit för betalning av utjämning.

3.6 Flera användare av utomstående medel i samma avvittring och arvskifte

När flera arvingar använder utomstående medel vid arvskifte för att skaffa egendom, köper varje arvinge en andel av den egendom hen får av de arvingar som får utomstående medel.

Exempel 10 – två delägare använder utomstående medel

Dödsboets delägare är de fyra barnen A, B, C och D. Till dödsboet hör en fastighet värd 700 000 euro och en aktielägenhet värd 500 000 euro. Således har varje arvinge rätt till ett arv på 300 000 euro. Delägare A får hela fastigheten och betalar 400 000 euro till de övriga dödsbodelägarna med utomstående medel. B erhåller hela aktielägenheten och betalar 200 000 euro till de övriga delägarna.

A betalar 200 000 euro var i vederlag till C och D med utomstående medel, dvs. betalar 4 % överlåtelseskatt på 400 000 euro, medan B betalar 100 000 euro till C respektive D och 2 % överlåtelseskatt på 200 000 euro.

När A får en fastighet värd 700 000 euro köper hon 4/7 av fastigheten av C och D för 400 000 euro med utomstående medel (en andel på 2/7 till ett pris av 200 000 euro av vardera). A ärver 3/7 av fastigheten vilket har ett värde på 300 000 euro.

Mot utomstående vederlag överlåter C respektive D 2/7 av fastigheten för 200 000 euro. Anskaffningsutgiften blir 2/7 av arvsbeskattningsvärdet på hela fastigheten. Om arvsbeskattningsvärdet är samma som värdet vid tidpunkten för arvskiftet bildas ingen vinst.

När B får en lägenhet värd 500 000 euro köper han 2/5 av lägenheten av C och D för totalt 200 000 euro med utomstående medel (1/5 för 100 000 euro av vardera). A ärver 3/5 av fastigheten vilket har ett värde på 300 000 euro.

C respektive D överlåter 1/5 av lägenheten mot ett utomstående vederlag på 100 000 euro. Anskaffningsutgiften är 1/5 av hela lägenhetens arvsbeskattningsvärde. Om arvsbeskattningsvärdet är samma värde som vid tidpunkten för arvskiftet bildas ingen vinst.

3.7 Överlåtelse av egendom som inte omfattas av giftorätten som utjämningspost

Om penningmedel som inte omfattas av giftorätten överlåts vid avvittring i utbyte mot en större andel av giftorättsegendomen, är det fråga om användning av utomstående medel, som bildar fång mot vederlag.

Exempel 11 – då utomstående penningmedel som erhållits vid avvittringen används i arvskiftet

Ett dödsbo och den efterlevande maken äger tillsammans en sommarstuga värd 200 000 euro och en skogsfastighet värd 100 000 euro. Varderas giftorättsandel är 150 000 euro och det finns ingen skyldighet att betala utjämning. Dessutom har den efterlevande maken penningmedel på 50 000 euro som inte omfattas av giftorätten.

Vid avvittringen av kvarlåtenskapen kommer parterna överens om att av giftorättstillgångarna får den efterlevande maken sommarstugan och dödsboet skogsfastigheten. Dessutom överlåter den efterlevande maken de penningmedel på 50 000 euro som inte omfattas av giftorätten till dödsboet. Den efterlevande maken ägde hälften av sommarstugan redan före avvittringen och får ¼ vid avvittringen samt köper ¼ med penningmedel som är utanför giftorätten. Vid avvittringen bildas fång mot vederlag som omfattar ¼ av sommarstugan, vars överlåtelsepris är 50 000 euro.

Till följd av avvittringen av kvarlåtenskapen finns skogsfastigheten värd 100 000 euro och 50 000 euro i kontanter i dödsboet, och dessa räknas som dödsboets interna tillgångar vid arvskiftet.

Egendom som står utanför giftorätten kan överlåtas som utjämningspost vid avvittringen. I sådana fall är det frågan om fång mot vederlag vid avvittringen. Om dödsboet får sådan utomstående egendom av den efterlevande maken vid avvittring av kvarlåtenskap, är det i skiftet fråga om boets interna medel.

Exempel 12 – Då giftorättsfri egendom som fåtts i avvittringen används i arvskiftet

Dödsboets giftorättsegendom består av en fritidsfastighet värd 200 000 euro. Den efterlevande makens gr-tillgångar utgörs av en aktielägenhet som är värd 100 000 euro. Således ska dödsboet betala 50 000 euro i utjämning till den efterlevande maken. Dödsboet respektive den efterlevande maken har rätt till 150 000 euro av giftorättsegendomen. Dessutom har den efterlevande maken en skogsfastighet värd 50 000 euro som är utanför giftorätten.

Vid avvittringen av kvarlåtenskapen kommer parterna överens om att den efterlevande maken får fritidsfastigheten och överlåter aktielägenheten som omfattas av giftorätten samt skogsfastigheten som står utanför giftorätten till dödsboet. En andel på 150 000 euro av fritidsfastigheten överförs till den efterlevande maken genom avvittringen (dels som utjämning och dels mot aktielägenheten). Till denna del bildas inte fång mot vederlag. Avseende 50 000 euro byts fritidsfastigheten ut mot en skogsfastighet som är utanför giftorätten. På denna punkt är det fråga om byte av fastighet mot vederlag, där ¼ av fritidsfastigheten byts ut mot en skogsfastighet. Till denna del ska både den efterlevande maken och dödsboet betala 4 % överlåtelseskatt.

Efter avvittringen av kvarlåtenskapen omfattar dödsboets tillgångar en aktielägenhet värd 100 000 euro och en skogsfastighet värd 50 000 euro. Dödsboet har tre delägare, och var och en av dem är berättigad till ⅓ av tillgångarna, dvs. 50 000 euro. I detta arvskifte är även skogsfastigheten en intern tillgång i boet. Delägarna kommer överens om att två av delägarna får hälften var av aktielägenheten medan den tredje delägaren får skogsfastigheten. Inget fång mot vederlag bildas vid arvskiftet.

3.8 Betalning av laglott eller utjämning med objekt som utgör utomstående medel

När en testamentstagare betalar laglott och när en mer förmögen make betalar utjämning med utomstående penningmedel bildas ingen överlåtelse mot vederlag, eftersom det är fråga om en prestation som görs för att få behålla egen egendom. I detta avseende sker ingen överföring av äganderätten till egendomen. Den som är berättigad till laglott och mottagaren av utjämning är tvungen att godta också en betalning som görs med utomstående penningmedel. Ibland kan parterna dock komma överens om att utjämningen eller laglotten ska betalas med ett objekt som står utanför giftorätten eller som tillhör arvingarnas egen egendom, såsom en fastighet eller en aktielägenhet. Till denna del bildas ett fång mot vederlag där rätten till utjämning eller laglott byts ut mot egendom som står utanför avvittringen eller arvskiftet.

Exempel 13 – betalning av laglott med objekt som inte ingår i kvarlåtenskapen

Den avlidnes egendom består av en aktielägenhet värd 200 000 euro. Den avlidnes lagstadgade arvingar är barnen A och B. Den avlidne har genom testamente förordnat att all egendom skall tillfalla A. B yrkar på sin laglott på 50 000 euro av A. A och B kommer överens om att laglotten betalas så att A överlåter en skogsfastighet värd 50 000 euro till B. Betalandet av laglotten med egendom som ägs av testamentstagaren bildar ett fång mot vederlag. B ska betala 4 % överlåtelseskatt på förvärvet av skogsfastigheten.

A behöver däremot inte betala överlåtelseskatt på aktielägenheten. Trots att hon betalar laglotten med ett utomstående objekt överlåter hon det ändå som en familjerättslig prestation för att få behålla den testamenterade aktielägenheten och det sker inget ägarbyte av aktielägenheten i arrangemanget. Således överlåts aktielägenheten inte ens delvis.

3.9 Utomstående medel i avvittrings- och arvskiftesavtalet enligt avtalstidpunkten

Avvittring och arvskifte sker ofta genom avtal mellan parterna. Uppdelningen av den överenskomna prestationen interna medel och utomstående medel fastställs vid upprättandet av avtalet. Penningprestationer mellan en efterlevande make och ett dödsbo eller dödsboets delägare utgör utomstående medel, även om penningprestationerna inte utförs omedelbart utan betalas senare med intäkter av giftorättsegendomen eller dödsboets tillgångar (HFD 1980 B II 653, Edilex). Till utomstående medel räknas således till exempel penningmedel som erhållits från en senare virkesförsäljning från en skog som ingår i den avvittrade egendomen. Hanteringen av fordringar som redan uppstått vid avvittringen och arvskiftet anses dock vara användning av interna medel.

Exempel 14 – användning av efter arvskiftet erhållna intäkter från virkesförsäljning som vederlag

I ett dödsbo finns två delägare och tillgångarna som ska skiftas omfattar en skogsfastighet värd 200 000 euro, en aktielägenhet värd 90 000 euro, penningmedel på 5 000 euro och en 5 000 euros fordran på en hyresgäst. Den ena delägaren får skogsfastigheten och den andra får aktielägenheten och 60 000 euro i pengar. Parterna kommer överens om att penningmedlen ska erläggas genom att överföra boets penningmedel och hyresfordran till delägaren. Resterande 50 000 euro betalas av den andra delägaren. Dessa 50 000 euro är utomstående medel, även om pengarna erhålls genom att sälja virke från den skogsfastighet som erhållits vid arvskiftet.

3.10 Skiftesmannens beslut och utdelade förskott

Tingsrätten kan utse en skiftesman för ett dödsbo. Då baserar sig arvskiftet inte direkt på överenskommelser mellan delägarna utan på skiftesmannens beslut. Även i en sådan situation kan utomstående medel användas som utjämningspost eller exempelvis som inlösenersättning vid skifte av gårdsbruk enligt 25 kap. i ÄB. Då sker granskningen av utomstående medel enligt situationen vid tidpunkten då skiftesmannen fattade beslut om arvskiftet, såsom framgår av beslutet HFD 2019:38.

Skiftesmannen kan tilldela arvingarna penningmedel ur arvet i förskott. Den slutliga rätten till dessa penningmedel uppstår när skiftesmannen förrättar arvskiftet, och därför kan dessa medel betraktas som interna tillgångar i dödsboet även om de varit tillgängliga för arvingen redan före denna tidpunkt. Skiftesmannen skiftar även boets fordringar. Om dessa fordringar betalas innan de av skiftesmannen fastställda kontantbetalningarna skall betalas, kan även de betraktas som interna medel i dödsboet.

3.11 Byte av legat mot annan egendom

Legat ska utgå av oskiftat bo i enlighet med ÄB 11:2 §. Om legategendomen i en sådan situation byts ut mot andra tillgångar är det fråga om ett byte som bildar fång mot vederlag. Detta kan ske exempelvis då samma person utöver legatet även har rätt till andra medel ur dödsboet i egenskap av lagstadgad arvinge eller universell testamentstagare. Om personens legat kan fullgöras och hen yrkar på att få egendom som motsvarar legatets värde men ändå vill byta ut den mot annan egendom är det fråga om ett byte mot vederlag.

Exempel 15 – överlåtelse av legategendom för förvärv av annan egendom

Den avlidnes tillgångar består av en sommarstuga värd 100 000 euro, ett egnahemshus värt 250 000 euro och en skogsfastighet värd 50 000 euro. Den avlidnes arvingar är hans två barn A och B. Den avlidne har förordnat sommarstugan som legat till A. Den övriga egendomen tillfaller de lagstadgade arvingarna till lika delar. A har således rätt att få sommarstugan på 100 000 euro som legat och därtill, i egenskap av lagstadgad arvinge, hälften av den övriga egendomen med ett sammanlagt värde på 300 000 euro, dvs. 150 000 euro övrig egendom. A och B kommer dock överens om att A får egnahemshuset och B får sommarstugan och skogsfastigheten. Således byter A ut legatet (som skall utgå överst ur boet) mot en större andel av de andra tillgångarna. Till denna del anses ett byte ske, genom vilket A byter ut sommarstugan värd 100 000 euro som erhållits som legat mot 2/5 av egnahemshuset, vars värde också är 100 000 euro (250 000 euro x 2/5). Både A och B ska betala överlåtelseskatt på 100 000 euro.

Ibland är förutsättningarna för att fullgöra ett testamente och tolkningen av testamentet oklara. Detta är ofta fallet exempelvis när testamentet innehåller en lång rad förordnanden till förmån för många mottagare och det i testamentet inte har tagits hänsyn till rättigheter som är starkare än testamentet. Dessutom kan vissa testamentstagare avstå från testamentet. Då är det inte alltid fråga om att legattagaren skulle ha fått en rättighet som värdemässigt motsvarar legatet utöver rättigheterna som fåtts i egenskap av universell testamentstagare eller lagstadgad arvinge och bytt ut den mot annan egendom. I sådana här situationer är det vanligen nödvändigt att redan vid verkställandet av arvsbeskattningen utreda från fall till fall vilka rättigheter testamentet ger de olika parterna.

3.12 Tabell över hur förvärv mot vederlag som medför skyldighet att betala överlåtelseskatt bildas

| Vid avvittring betalas med utomstående medel annat än kalkylmässig utjämning och äganderätten till egendom som omfattas av överlåtelseskatt överförs. | Överlåtelse som omfattas av överlåtelseskatt |

| Vid avvittring betalas med utomstående medel annat än kalkylmässig utjämning men äganderätt till egendom som omfattas av överlåtelseskatt överförs inte | Överlåtelse som inte omfattas av överlåtelseskatt |

| Vid avvittring betalas kalkylmässig utjämning med utomstående medel. | Överlåtelse som inte omfattas av överlåtelseskatt |

| Arvtagaren får överlåtelseskattepliktig egendom och betalar vederlag med medel som står utanför dödsboet | Överlåtelse som omfattas av överlåtelseskatt |

| Arvtagaren får överlåtelseskattepliktig egendom men inga utomstående medel används inte vid arvskiftet. | Överlåtelse som inte omfattas av överlåtelseskatt |

| Testamentstagaren betalar laglott till personen som yrkar på den med utomstående medel för att få behålla den egendom som erhållits genom testamentet. | Överlåtelse som inte omfattas av överlåtelseskatt till testamentstagaren. |

| Testamentstagaren betalar laglott till personen som yrkar på den med en fastighet eller värdepapper som testamentstagaren äger och som inte hör till kvarlåtenskapen som ska skiftas för att få behålla den egendom som erhållits genom testamentet. |

Överlåtelse som inte omfattas av överlåtelseskatt till testamentstagaren. Överlåtelse är överlåtelseskattepliktig överlåtelse mot vederlag i fråga om den egendom som inte tillhör kvarlåtenskapen och som övergår från testamentstagaren till den som är berättigad till laglotten. |

| Arvtagaren får överlåtelseskattepliktig egendom och övertar ansvaret för ett lån som ingår i dödsboets tillgångar. | Överlåtelse som inte omfattas av överlåtelseskatt. |

| Arvtagaren får överlåtelseskattepliktig egendom och tar själv lån för att betala vederlag till de övriga arvtagarna. | Överlåtelse som omfattas av överlåtelseskatt. |

4 Allokering av utomstående medel

4.1 Allokering av utomstående medel när en arvinge får flera objekt.

I huvudsak fördelas för dödsboet utomstående medel mellan all egendom som erhålls vid arvskiftet i proportion till egendomens gängse värden. Det går inte att välja till vilken egendom från skiftet som de utomstående medlen hänför sig till. Det går till exempel inte att välja att vederlaget hänför sig till lös egendom utanför överlåtelseskatteunderlaget eller för värdepapper med lägre skattesats i stället för fastigheter.

Exempel 16 – allokering av utomstående medel till flera objekt i proportion deras gängse värden

Den avlidnes tillgångar består av en sommarstuga värd 100 000 euro, en aktielägenhet värd 225 000 euro och en skogsfastighet värd 75 000 euro. Den avlidnes arvingar är hans två barn A och B. Båda arvingarna har rätt till en andel på 200 000 euro. Vid arvskiftet får A aktielägenheten och skogsfastigheten medan B får sommarstugan och 100 000 euro i utomstående medel av A. A får egendom för totalt 300 000 euro, varav aktielägenhetens andel är ¾ och skogsfastighetens andel ¼. Av de utomstående medlen på 100 000 euro hänför sig ¾ dvs. 75 000 euro till aktielägenheten och ¼ dvs. 25 000 euro till skogsfastigheten. På de utomstående medel som hänför sig till skogsfastigheten betalas 4 % överlåtelseskatt och på aktielägenheten 2 %.

Vid en dylik överlåtelse motsvarar de utomstående medlen ⅓ av värdet på all egendom som A erhållit, vilket innebär att föremålet för fånget mot vederlag är ⅓ av både skogsfastigheten och aktielägenheten. A:s överlåtelsevinst beräknas utifrån dessa andelar i inkomstbeskattningen. B får 1/3 av bägge objekten mot vederlag, och vederlaget bildar deras anskaffningsutgift. 2/3 av vartdera objektet erhålls som arv och anskaffningsutgiften för dem bildas av arvsbeskattningen.

Utomstående medel allokeras i regel i proportion till gängse värden även i sådana fall då en arvinge får vissa egendomsposter i sin helhet och vissa endast delvis. Enligt skiftesanvisningen i ÄB 23:8 ska skiftesmannen dock ge alla delägare en andel av all slags egendom, såvida delägarna inte avtalar om annat. Då får alla delägare en andel av alla tillgångar som motsvarar deras arvsandel. Ibland är en sådan objektspecifik fördelning den huvudsakliga grunden för arvskiftet, och därutöver erhåller någon av delägarna en viss egendomspost i sin helhet och betalar för denna del med utomstående medel. Då allokeras de utomstående medlen endast till den egendom som överskrider den egna arvsandelen i enlighet med beslutet HFD 1973 B II 613.

Exempel 17 – allokering av utomstående medel till en egendomspost när egendomen i övrigt delas som kvotdelar mellan arvingarna

Till dödsboet hörde en fastighet värd 100 000 euro och en aktielägenhet värd 100 000 euro. Den avlidne har två arvingar. Vid arvskiftet får arvingarna lika stora andelar av egendomen, men den ena får hela aktielägenheten och betalar 50 000 euro till den andra arvingen med utomstående medel. De utomstående medlen hänför sig endast till aktielägenheten, och den ena arvingen anses ha sålt hälften av aktielägenheten till den andra arvingen till ett överlåtelsepris på 50 000 euro.

Enligt ÄB 11:2 fullgörs legat av oskiftat bo. Ibland har en person utöver legatet rätt att få annan egendom ur dödsboet, till exempel som lagstadgad arvinge eller som universell testamentstagare. Om personen i en sådan situation använder utomstående medel för att erhålla en större andel av andra tillgångar, anses inte de utomstående medlen hänföra sig ens delvis till legatet.

Exempel 18 – delägare som förordnats legat använder utomstående medel vid arvskifte

Den avlidnes tillgångar består av en sommarstuga värd 100 000 euro, en aktielägenhet värd 250 000 euro och en skogsfastighet värd 50 000 euro. Den avlidnes arvingar är hans två barn A och B. Den avlidne har förordnat att A ska få sommarstugan som legat. Den övriga egendomen delas lika mellan de lagstadgade arvingarna. A har således rätt att få sommarstugan på 100 000 euro genom legat och som lagstadgad arvinge dessutom få hälften av den övriga egendomen vars sammanlagda värde är 300 000 euro. A och B kommer överens om att A utöver sommarstugan får aktielägenheten medan B får skogsfastigheten och 100 000 euro utomstående medel av A.

De 100 000 euro som A betalar hänför sig endast till aktielägenheten och inte ens delvis till sommarstugan som erhållits som legat.

I enlighet med ÄB 25 kap. har en lämplig övertagare av en gårdsbruksenhet rätt att få hela gårdsbruksenheten till sin arvslott. Regleringen innehåller regler som gäller värdering av egendom samt om möjligheten för en lämplig efterträdare att lösa in de andra arvingarnas andelar med utomstående medel. Det är inte fråga om en familjerättslig prestation i likhet med utjämning och laglott för att behålla sin egen egendom, utan istället om inlösen av egendom vid arvskifte av de andra delägarna. Det är fråga om fång mot vederlag på vilket överlåtelseskatt ska betalas enligt de principer gällande begreppet utomstående medel som framgår av HFD:s beslut 2019:38. Sålunda hänförs inlösenersättningen i proportion till gängse värdet på all egendom lösts in med den.

4.2 Allokering av utomstående medel då avvittring och arvskifte genomförs i samma handling

Vid avvittring bildas inte fång mot vederlag när kalkylmässig utjämning betalas med utomstående medel. I övrigt allokeras utomstående medel i proportion till gängse värden till all egendom som vid avvittringen överförs från mottagaren av de utomstående medlen till den som betalar dem.

Vid avvittring av kvarlåtenskapen preciseras vilken egendom som blir kvar att dela mellan den avlidnes arvingar och testamentstagare. Avvittring föregår alltså arvskifte. Ofta förrättas dock arvskifte och avvittring samtidigt och kombineras i samma handling. Förfarandet är ofta okomplicerat om alla tillgångar omfattas av giftorätten och det inte är nödvändigt att använda utomstående medel i avvittringen och arvskiftet. Då handlar det i allmänhet endast om att fastställa den efterlevande makens och arvingarna värdemässiga rättigheter till egendomen och sedan fördela tillgångarna och skulderna på ett sådant sätt att varje delägare får sina värdemässiga rättigheter tillgodosedda.

Om utomstående medel används ska de allokeras såväl i beskattningen av överlåtelsevinster som i överlåtelsebeskattningen. När en efterlevande make får eller betalar med utomstående medel, sker det vanligtvis vid avvittringen, eftersom den efterlevande maken endast deltar i arvskiftet om hen ärver något genom testamente. Det är i samband med just avvittringen av kvarlåtenskap som det till exempel avgörs om det är fråga om att fullgöra en kalkylmässig utjämningsskyldighet. Därefter bildas själva arvet och i samband med delningen av det kan också utomstående medel användas.

När utomstående medel betalas mellan den efterlevande maken och dödsboet vid avvittringen och därtill mellan arvingarna vid arvskiftet, ska allokeringen av dessa utföras separat för de olika faserna i beskattningen. Detta är fallet till exempel när samma delägare betalar utomstående medel till både den efterlevande maken och till de andra arvingarna.

Exempel 19 – en arvinge betalar utomstående medel både till den efterlevande maken och till en annan arvinge

Vid A:s död efterlämnar han änkan B och de gemensamma barnen C och D. A:s och B:s giftorättsegendom består av två fastigheter som de ägde till hälften var. Värdet på fastigheten X är 200 000 euro och värdet på fastigheten Y är 100 000 euro. Ingendera fastigheten är änkans och den avlidnes gemensamma hem, till vilken änkan skulle ha besittningsrätt enligt ÄB 3:1a §. Sammanlagt hade båda makarna således tillgångar på 150 000 euro, och därför finns det inga utjämningsskyldigheter. Vardera arvingen har rätt till 75 000 euro.

Vid avvittringen får dödsboet hela fastigheten värd 200 000 euro och den efterlevande maken fastigheten Y värd 100 000 euro. På grund av skillnaden i fastigheternas värde betalar dödsboet 50 000 euro till änkan med utomstående medel som är delägare C:s egna medel. Vid avvittringen köper dödsboet således med utomstående medel ¼ av fastigheten X. Dödsboet ska betala 4 % överlåtelseskatt på denna köpesumma på 50 000 euro.

Efter avvittringen har dödsboet fastigheten X och därutöver har delägare C en fordran på 50 000 euro eftersom dödsboets inlösenpris betalades med hans medel. C får fastigheten X och betalar 75 000 euro med egna utomstående medel till D. Dessutom kvittas C:s fordran på dödsboet som en del av arvskiftet. Eftersom det vid arvskiftet är fråga om en intern skuld i dödsboet behöver ingen överlåtelseskatt betalas på grund av kvittningen. Vid arvskiftet köper C således med utomstående medel ⅜ av fastigheten Y av den andra arvingen D. C ska betala 4 % överlåtelseskatt på denna köpesumma på 75 000 euro.

Exempelvis påverkar förskott på arv, partiell avvittring och arvskifte samt arvsförskott och förordnanden i testamenten de olika parternas rätt till den egendom som ska avvittras och skiftas samt hur utomstående medel allokeras till egendomsposterna. Om arvet skiftas först efter att den efterlevande maken avlidit, kommer en del av arvet från båda makarna. Även då kan en avvittring mellan dödsbona bli aktuell, i vilken man är tvungen att ta hänsyn till olika händelser som skett mellan dödsfallen. När sådana situationer involverar användning av utomstående medel, eventuellt mellan flera parter, ska man vid allokeringen ta hänsyn till det specifika dödsboets familjerättsliga situation.

Dessa omständigheter bör beaktas vid upprättande av sådana avvittrings- och arvskiftesavtal som är i samma handling, i vilka utomstående medel används. Detta uppnås bäst om avvittrings- och arvskiftesfasen är tydligt åtskilda i avtalet, och om beloppet av utomstående medel antecknas i avtalet och tillgångarna värderas på ett heltäckande sätt. Om så inte är fallet måste avgörandet gällande de olika faserna samt gällande värderingen göras i efterhand. Detta kan leda till parterna begärs att lämna in tilläggsuppgifter flera gånger samt att allokeringen baserar sig på uppskattning. Allokering av utomstående medel till utjämningsskyldighet och laglott kräver en tillförlitlig utredning av förekomsten och storleken på en sådan familjerättslig prestationsskyldighet.

När avvittring och arvskifte förrättas samtidigt vill någon av arvingarna ofta lösa in egendom av den efterlevande maken. Ibland vill man i detta sammanhang också göra en generationsväxling, varvid den efterlevande maken då också ger en gåva till arvingen. I sådana situationer är det ofta tydligast att förrätta avvittringen först. Därefter kan den efterlevande maken överlåta den egendom som hen erhållit vid avvittringen vidare till arvingen. Därmed undviks behovet av att dödsboet först använder och skaffar utomstående medel, som därefter måste beaktas separat som en del av arvskiftet. Ett sådant stegvist förfarande kan kombineras i avvittrings- och arvskiftesavtalet genom att man först utreder vad den efterlevande maken får vid avvittringen och sedan vad den efterlevande maken omedelbart överlåter från den egendom som hen fått.

Exempel 20 – den efterlevande maken säljer egendom som erhållits genom avvittring till en av delägarna, och utomstående medel används mellan arvingarna vid arvskiftet

Vid A:s bortgång efterlämnade han änkan B och de gemensamma barnen C och D. A och B:s giftorättsegendom består av två till hälften ägda fastigheter, av vilka värdet på fastigheten X är 200 000 euro och värdet på fastigheten Y 100 000 euro. Ingendera fastigheten är änkans och den avlidnes gemensamma hem, till vilken änkan skulle ha besittningsrätt enligt ÄB 3:1a §. Sammanlagt hade båda makarna således tillgångar på 150 000 euro, och därför finns det inga utjämningsskyldigheter. Vardera arvingen har rätt till 75 000 euro.

Vid avvittringen får dödsboet ¾ och den efterlevande maken ¼ av fastigheten X, och dessutom får den efterlevande maken fastigheten Y värd 100 000 euro. Således får både dödsboet och den efterlevande maken endast medel som hör till giftorätten vid avvittringen, och inga vederlagsfria förvärv bildas vid avvittringen. Samtidigt överlåter den efterlevande maken genom ett separat överlåtelseavtal sin andel på ¼ av fastigheten X till C till ett överlåtelsepris på 50 000 euro. Överlåtelseskatt på 4 % ska betalas på denna separata överlåtelse.

Efter avvittringen har dödsboet ¾ av fastigheten X. Den skiftas till C, som betalar 75 000 euro till D med utomstående medel. Vid arvskiftet köper C således med utomstående medel ⅜ av fastigheten Y av den andra arvingen D. C ska betala 4 % överlåtelseskatt på denna köpesumma på 75 000 euro.

Genom detta förfarande tillfaller hela egendomen C, och prestationen till den efterlevande maken behöver inte behandlas vid arvskiftet.

Ibland försöker man med hjälp av avvittring och efterföljande rättshandlingar på konstgjord väg göra så att de utomstående medlen allokeras till en viss utvald del av helheten (till exempel ett gårdsbruk som tas över), som genom samtidiga rättshandlingar går till samma arvinge. Då kan överlåtelserna kombineras enligt beslutet HFD 2014:155. Det anses däremot inte vara frågan om sådant väljande till exempel ifall den efterlevande maken först tilldelas en proportionell andel av en gårdsbruksenhet enligt hens familjerättsliga rättigheter, varefter hen säljer sin proportionella andel till en arvinge.

4.3 Besittningsrättens inverkan på allokering av utomstående medel

Tillgångarna som ärvs kan belastas av besittningsrätter. Besittningsrätten kan ha uppkommit redan under den avlidnes livstid, till exempel genom att besittningsrätt till den avlidnes egendom bildats i anslutning till köp eller gåva. Besittningsrätt kan också bildas som boendeskydd för den efterlevande maken enligt 3:1 a § i ärvdabalken. Dessutom kan besittningsrätt uppstå genom testamente som den avlidne upprättat.

Dessa typer av besittningsrätter har i olika ställningar inom kvarlåtenskapen. Besittningsrätt som innehas av tredje parter och som beviljats under den avlidnes livstid är starkare rättigheter, eftersom arvlåtarens dödsfall inte kan förändra denna besittningsrätt. Den efterlevande makens lagstadgade boendeskydd är däremot en mer skyddad rättighet än besittningsrätt genom testamente. Den efterlevande makens boendeskydd ger vika främst om den kränker rättigheterna hos den avlidnes borgenärer. Däremot kan besittningsrätt genom testamente inte kränka till exempel den efterlevande makens rätt till utjämning eller en laglottsarvinges rätt till sin laglott.

Om den egendom som skiftas omfattas av sådana besittningsrätter, kan den beaktas vid allokeringen av utomstående medel. I sådana situationer är det särskilt viktigt att utreda vilken typ av besittningsrätt det handlar om och hur parterna har tagit hänsyn till sådan besittningsrätt vid fastställandet av beloppet av utomstående medel. Ofta beaktas till exempel besittningsrätten vid värderingen av tillgångar och därmed vid allokering av utomstående medel. Sådan besittningsrätt kan också påverka i vilken utsträckning utomstående medel allokeras till laglott eller utjämning. I vissa situationer betalar även mottagaren av besittningsrätt genom testamente utomstående medel till laglottsarvingar för att få sin besittningsrätt.

I dessa situationer beaktas alltid omständigheterna i varje enskilt fall vid allokeringen av utomstående medel. Det som har betydelse är den utredning som lämnats in till arvsbeskattningen gällande förutsättningarna för att uppfylla besittningsrätten och dess innehåll. Ytterligare information om detta finns i Skatteförvaltningens anvisning Avdrag för besittningsrätt i arvsbeskattningen. Ofta tar arvingarna även hänsyn till besittningsrätten i sina inbördes förhållanden med hjälp av principerna för beräkning av besittningsrättsavdraget enligt arvs- och gåvoskattelagen. En sådan beräkning kan också läggas till grund för beskattningen.

Exempel 21 – de utomstående medlen hänför sig delvis till egendom som belastas av besittningsrätt

En arvlåtares tillgångar består av en aktielägenhet värd 200 000 euro, skog värd 100 000 euro och en sommarstuga värd 200 000 euro. Den avlidnes arvingar är hans två barn A och B. Kvar efter honom blev också en änka som inte hade giftorätt till hans egendom men som hade besittningsrätt till aktielägenheten med stöd av ÄB 3 §. 1 a. Änkan är 55 år, och arvingarna beslutar att vid arvskiftet beakta avdraget för änkans besittningsrätt från bostadens värde med en årlig avkastning på 5 % och en koefficient på 10 som motsvarar änkans ålder. Då blir värdet på besittningsrätten 100 000 euro och värdet på aktielägenheten som belastas av besittningsrätten anses vara 100 000 euro. Således är värdet på den egendom som arvingarna ska dela 400 000 euro.

Vid arvskiftet kommer parterna överens om att A får aktielägenheten och sommarstugan, medan B får skogsfastigheten. Dessutom betalar A 100 000 euro till B med utomstående medel. A:s arvsandel är totalt 400 000 euro, bestående av en aktielägenhet värd 200 000 euro och en sommarstuga. Aktielägenhetens värde anses dock vara 100 000 euro med beaktande av änkans besittningsrätt. Hon förvärvar således egendom värd 300 000 euro, medan den andra arvingen B förvärvar en skogsfastighet värd 100 000 euro. När A betalar 100 000 euro till B får bägge arvingarna 200 000 euro. I en situation där utomstående medel allokeras proportionellt i förhållande till gängse värden till den egendom som A erhåller, kan aktielägenhetens värde anses vara ett värde från vilket värdet på änkans besittningsrätt först dragits av.

Av A:s egendom på 300 000 euro bildas 1/3 dvs. 100 000 euro av aktielägenheten och 2/3 dvs. 200 000 euro av sommarstugan. Av de utomstående medlen hänför sig således 1/3 eller 33 333,33 euro till aktielägenheten, för vilken överlåtelseskatten är 2 %, och 2/3 eller 66 666,66 euro till sommarstugan, för vilken överlåtelseskatten är 4 %.

5 Tillämpning av utländsk reglering gällande avvittring och arvskifte

I internationella situationer kan en annan stats privaträttsliga lagstiftning bli tillämplig på avvittring eller arvskifte. Därför kan överlåtelse av sådan egendom bli föremål för finsk överlåtelsebeskattning om fastigheten till exempel är belägen i Finland.

En annan stats lagstiftning kan i vissa avseenden skilja sig från motsvarande bestämmelser i Finland. I en sådan situation fastställs uppkomsten av överlåtelse mot vederlag till tillämpliga delar på samma sätt som enligt finsk lagstiftning. Till den del som det utreds att det är frågan om en prestation, genom vilken äganderätten till den egna egendomen bibehålls vid avvittringen, bildas inte överlåtelse mot vederlag även om utomstående medel skulle betalas. Inte heller betalning av utomstående medel för att behålla tillgångar som erhållits genom testamente leder till skyldighet att betala överlåtelseskatt. Däremot leder andra slags prestationer, där man vid avvittringen med utomstående medel köper egendom som tillhört den andra maken eller en större andel av tillgångarna än vad den egna arvsandelen är, till skyldighet att betala överlåtelseskatt på samma sätt som vid avvittring och arvskifte i enlighet med finsk lagstiftning.

6 Omständigheter och särskilda drag som ska beaktas i beskattningsförfarandet och vid utredning av ärendet

6.1 Utredning som krävs att för fastställa skattekonsekvenser

Många av de situationer som beskrivs ovan kan kombineras i samma avvittrings- och arvskiftesavtal. Då krävs det ofta rätt komplicerade uträkningar för att fastställa fång mot vederlag till följd av användning av utomstående medel. Samtidigt kan allokering av vederlaget medföra olika skattekonsekvenser för olika skattskyldiga i olika beskattningsformer.

När utomstående medel används vid avvittring och arvskifte baseras deras belopp i allmänhet på en av parterna uppgjord beräkning, där parterna tillsammans accepterar värdet på den egendom som ligger till grund för de utomstående medlen samt de familjerättsliga rättigheterna. Denna beräkning, som gjorts i samband med avvittring och arvskifte, behövs även i beskattningen, och därför ska alla avtalsparter förvara den. Ofta inkluderas en sådan beräkning direkt i avvittrings- och arvskiftesavtalet, som alla parter undertecknar. Man vill dock inte alltid foga beräkningen till avtalen. Det kan till exempel bero på att avtalet även ska inlämnas för icke-skattemässiga ändamål, till exempel för olika registeranteckningar. Sådana handlingar som ligger till grund för beräkningen av beloppet av utomstående medel kan också lämnas till Skatteförvaltningen som en separat bilaga.

Om grunderna för fastställande av de utomstående medlen inte är tydligt specificerade när avtalet ingås, kan parterna i efterhand vara oense om hur man fastställt de överenskomna betalningarna av utomstående medel. Då fastställs allokeringen av utomstående medel utifrån parternas utredningar och annat tillgängligt material.

Ibland skiljer sig de värden som presenteras i ett avvittrings- eller arvskiftesavtal eller på något annat sätt från gängse värden på den egendom som ska skiftas. Informationen som fås om den familjerättsliga uppställningen kan i övrigt också vara bristfällig. Därför skulle de utomstående medlen utifrån utredningen allokeras till olika egendomsposter och familjerättsliga prestationer på ett avvikande sätt som inte motsvarar verkligheten. Då kan beräkningen justeras så att den överensstämmer med de faktiska familjerättsliga rättigheterna och tillgångarnas värde.

6.2 Formuleringsmisstag

Ibland har arvingarna haft för avsikt att skifta ett dödsbo med hjälp av vederlag, men de känner inte exakt till de korrekta familjerättsliga förfarandena. Då kan man i stället för arvskifte ingå exempelvis ett köpeavtal om dödsboandel eller ett köpebrev, genom vilket dödsboet säljer en enskild fastighet som omfattar all egendom i boet till en av delägarna, men som köpesumma betalas endast den andel som motsvarar de övriga arvingarnas proportionella arvsandelar av fastighetens värde.

Sådana åtgärder bildar i praktiken en mycket liknande situation som ett arvskifte. Om alla parter lämnar en utredning enligt vilken syftet varit att förrätta arvskifte där utomstående medel används men de inte kunnat upprätta handlingen korrekt, kan skattekonsekvenserna i dessa situationer bestämmas på samma sätt som vid arvskifte.

6.3 Tidpunkt för betalning av överlåtelseskatt och deklarationsskyldighet

Enligt 7 § i lagen om överlåtelseskatt ska skatten på fastigheten betalas senast när lagfart eller inskrivning söks eller, om lagfart eller inskrivning inte har sökts inom stadgad tid eller inte skall sökas, inom sex månader efter att överlåtelseavtalet ingicks.