Verovarasto arvonlisäverotuksessa

- Antopäivä

- 20.6.2022

- Diaarinumero

- VH/5079/00.01.00/2022

- Voimassaolo

- 20.6.2022 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

- Korvaa ohjeen

- Verovarasto arvonlisäverotuksessa VH/845/00.01.00/2020

Ohjeessa selvitetään verokohtelua myytäessä tavaroita lentokentillä sijaitsevista verovarastoista Suomesta EU:n ulkopuolelle tai toiseen EU-maahan matkustavalle sekä Suomeen saapuville ja kotimaan matkailijoille. Ohjeessa käsitellään myös verovarastointimenettelyn soveltamista vesi- ja ilma-aluksilla tapahtuvaa myyntiä varten sekä näiden alusten varustamiseksi.

Ohje korvaa Verohallinnon 15.1.2021 antaman ohjeen VH/845/00.01.00/2020. Ohjeen kohtia 4.1. ja 4.4. on päivitetty 25.2.2022 voimaan tulleen lakimuutoksen 134/2022 johdosta. Verovarastosta on mahdollista myydä tavaroita myös yksityisille matkailijoille, jotka saapuvat Suomeen tai matkustavat Suomessa.

1 Yleistä

Tässä ohjeessa käsitellään arvonlisäverolaissa (AVL) tarkoitettua verovarastoa ja verovarastointimenettelyyn asetettujen tavaroiden arvonlisäverotusta. Verovarastoon siirrettävän tavaran myynti, maahantuonti ja yhteisöhankinta ovat arvonlisäverottomia tapahtumia. Lisäksi arvonlisäverotonta on verovarastoon siirretyn tavaran myynti sekä verovarastossa olevaan tavaraan kohdistuvan palvelun myynti.

Tässä ohjeessa tarkoitetun verovarastointimenettelyn lisäksi myös eräillä muilla varastointimenettelyillä on arvonlisäverovaikutuksia. Muita varastoja ovat tullivarasto, valmisteverovarasto, väliaikainen varasto sekä vapaa-alue.

Tullivarasto koskee EU:n ulkopuolelle lähteviä tai sieltä tulevia tavaroita (Yhteisön tullikoodeksista annetun neuvoston asetuksen (ETY) N:o 952/2013 (tullikoodeksi) 240 artikla). Tullivarastointimenettely liittyy siis tuonti- tai vientimenettelyssä oleviin tavaroihin eikä sitä voida soveltaa yhteisötavaroihin.

Valmisteverotuslaissa (182/2010) tarkoitetussa verottomassa varastossa säilytetään valmisteverotuslain alaisia tavaroita, joista ei ole maksettu valmisteveroa (valmisteverotuslain 22 §).

Väliaikaiseen varastoon voidaan asettaa EU:n ulkopuolisista maista tuotua tavaraa, jota ei heti tulliselvitetä. Tulliselvitys on kuitenkin tehtävä tietyssä määräajassa, joka vaihtelee tavaran kuljetustavan mukaan (tullikoodeksin 952/2013 144–150 artiklat).

Vapaa-alue on EU:n muusta tullialueesta erotettu alue, jossa muiden kuin yhteisötavaroiden katsotaan olevan EU:n tullialueen ulkopuolella (tullikoodeksin 952/2013 243-249 artikla).

Tässä ohjeessa käsiteltävän verovarastointimenettelyn verottomuuden johdosta yhteisötavarat ovat samassa arvonlisäverotuksellisessa asemassa sellaisten EU:n ulkopuolelta tuotavien tavaroiden kanssa, jotka asetetaan edellä mainittuihin menettelyihin.

2 Verovarasto

2.1 Verovarastointimenettelyn soveltaminen

Verovarastointimenettelyssä olevalla tavaralla tarkoitetaan verovarastossa olevaa tavaraa, joka ei ole tullivarastointimenettelyssä tai väliaikaisessa varastossa (AVL 72j §1 momentti). Verovarastointimenettelyyn voidaan asettaa sekä EU:n ulkopuolelta maahantuotavia tavaroita että Suomesta tai muualta EU:n alueelta peräisin olevia tavaroita.

Verovarastointimenettely koskee AVL 72i §:ssä erikseen lueteltuja tavaroita. AVL:n luettelo on tyhjentävä. Verovarastointimenettely päättyy, jos tavara jalostetaan verovarastossa joksikin muuksi tavaraksi siten, että sitä ei voida enää pitää AVL 72i §:n luettelossa mainittuna tavarana. Luettelon tavarat ja niiden jalostusaste on määritelty EU:n tullitariffin nimikkeillä ja CN-koodeilla. Seuraavat tavarat voidaan asettaa verovarastointimenettelyyn:

- tina

- kupari

- sinkki

- nikkeli

- alumiini

- lyijy

- indium

- vilja

- öljysiemenet ja öljyhedelmät, kookospähkinät, parapähkinät, cashewpähkinät, muut pähkinät ja oliivit

- jyvät ja siemenet

- paahtamaton kahvi

- tee

- kaakaopavut, kokonaiset tai rouhitut, raa’at tai paahdetut

- raakasokeri

- kumi, alkumuodot tai laatat, levyt tai kaistaleet

- villa

- kemikaalit irtolastina

- mineraaliöljyt (sisältäen propaanin ja butaanin; sisältäen myös petroleumiraakaöljyt); nimikkeet 2709, 2710, 2711 12 ja 2711 13;

- hopea

- platina

- perunat

- kasvisöljyt ja -rasvat sekä niiden jakeet, sekä puhdistetut että puhdistamattomat, mutta kemiallisesti muuntamattomat

- selluloosa

Verovarastointimenettelyyn voidaan asettaa myös tavaroita, jotka on tarkoitettu kansainvälisessä liikenteessä olevien ilma- ja vesialusten varustamiseksi tai tällaisilla ilma- ja vesialuksilla tapahtuvaa myyntiä varten tai myytäviksi lentokentällä sijaitsevassa verottomien tavaroiden myymälässä (AVL 72 i § 2 momentti). Tätä käsitellään tarkemmin kappaleissa 4 Lentokentällä sijaitseva verovarasto sekä 5 Verovarastointimenettelyn soveltaminen myyntiin vesi- ja ilma-aluksille.

Verovarastointimenettely ei sovellu tavaroihin, jotka on tarkoitettu käytettäviksi varastossa tai myytäviksi vähittäiskauppavaiheessa eli myytäviksi varastosta suoraan kulutukseen. Poikkeuksena edellä mainitusta on lentokentällä sijaitseva verottomien tavaroiden myymälä, jonka myymälätiloja varten elinkeinonharjoittaja voi hakea verovarastolupaa. Jos verovarastolupa on haettu myymälätiloja varten, verottomien tavaroiden myymälästä voi myydä tavaroita suoraan verovarastosta kulutukseen.

2.2 Verovaraston pitäminen

2.2.1 Verovaraston perustaminen

Verovaraston pitäminen edellyttää lupaa, joka myönnetään hakemuksen perusteella. Luvan varaston pitämiseen antaa Verohallinto. Hakemus on tehtävä sähköisesti. Verohallinto voi vain erityisestä syystä hyväksyä hakemuksen tekemisen muulla tavalla (AVL 72k § 1 momentti). Lupahakemukseen on liitettävä varaston pohjapiirros.

Varastonpitäjäksi voidaan hyväksyä elinkeinonharjoittaja, joka taloudellisten olosuhteidensa puolesta ja muutoinkin on sellaiseksi sopiva (AVL 72k § 2 momentti). Varastonpitäjä voi olla esimerkiksi tavaran valmistaja, myyjä, ostaja, maahantuoja tai itsenäinen varastonpitäjä. Tarvittaessa Verohallinto voi vaatia varastonpitäjältä vakuutta veron suorittamisesta.

Verovarastoa koskeva lupa on voimassa luvan myöntämispäivästä alkaen. Verovarastoa koskeva lupa on muutoksenhakukelpoinen päätös, johon voi hakea muutosta verotuksen oikaisulautakunnalta (OVML 59 § ja 60 §). Verovarastointia koskeva lupa voidaan peruuttaa, jos luvan edellytyksiä ei enää ole tai jos lupaehtoja ei ole noudatettu (AVL 72k § 3 momentti). Pelkkä nimenmuutos, jossa elinkeinonharjoittajan y-tunnus pysyy samana, ei kuitenkaan aiheuta muutosta varastonpitäjässä.

2.2.2 Varastokirjanpito

Verovarastonpitäjän on pidettävä varastokirjanpitoa, josta käyvät luotettavalla tavalla ilmi varastoon tulleet tavarat sekä varastosta otetut tavarat. Tavarat on varastoitava siten, että ne voidaan tarvittaessa helposti inventoida.

Samassa tilassa voidaan säilyttää sekä sellaisia tavaroita, jotka ovat verovarastointimenettelyssä että sellaisia tavaroita, joita tämä menettely ei koske. Verovarastointimenettelyssä oleva tavara ja samassa tilassa säilytettävä muu tavara on kuitenkin pidettävä fyysisesti erillään. Erillään pitämiseksi riittää esimerkiksi tavaroiden säilyttäminen eri hyllytasoilla tai muutoin erillisiksi merkityillä alueilla. Myös varastokirjanpidossa verovarastointimenettelyssä olevat tavarat on pidettävä erillään muista tavaroista.

2.2.3 Selvitys tavaran asettamisesta verovarastoon

Varastonpitäjän tulee antaa vapaamuotoinen selvitys tavaran asettamisesta verovarastoon tai tavaran olosta verovarastossa tavaran maahantuojalle, tavaran myyjälle, yhteisöhankkijalle, varastossa olevaan tavaraan kohdistuvan työsuorituksen tekijälle sekä muille tarvitseville. Selvityksestä tulee käydä ilmi, että kyse on verovarastoon toimitettavasta tai siellä olevasta tavarasta sekä tavaroiden laatu ja määrä.

2.2.4 Valmisteveron alaiset tavarat

Valmisteveron alaisten tavaroiden katsotaan olevan arvonlisäverolaissa tarkoitetussa verovarastointimenettelyssä silloin, kun ne ovat valmisteverotuslain tarkoittamassa valmisteverovarastossa (AVL 72 j § 2 momentti). Verovarastointimenettelyä ei voida kuitenkaan soveltaa kaikkiin valmisteveron alaisiin tavaroihin. Tavaran tulee olla mainittu arvonlisäverolain 72 i §:n 1 momentin luettelossa tai tavaran tulee olla saman säännöksen 2 momentissa tarkoitettu tavara. Nämä tavarat on lueteltu myös kappaleessa 2.1 Verovarastointimenettelyn soveltaminen.

Niiden valmisteveron alaisten tavaroiden osalta, joihin voi soveltaa verovarastointimenettelyä, riittää valmisteverotuslain mukaan myönnetty valmisteverottoman varaston lupa. Mikäli verovarastossa on muita kuin valmisteveron alaisia tavaroita, joita verovarastointimenettelyn halutaan koskevan, pitää näiden osalta hakea Verohallinnolta lupa arvonlisäverolaissa tarkoitetun verovaraston pitämiseen.

3 Tavarat ja niihin kohdistuvat palvelut

3.1 Tavaran siirtäminen verovarastointimenettelyyn

Verovarastointimenettelyyn siirrettävän tavaran myynnistä, maahantuonnista tai yhteisöhankinnasta ei suoriteta arvonlisäveroa (AVL 72h § 1 momentti 2 kohta, AVL 72h § 4 momentti). Verovarastointimenettelyyn siirrettävät tavarat on aina hankittava arvonlisäverottomina. Verovarastonpitäjä ei voi siirtää verovarastointimenettelyyn arvonlisäverollisena ostamiaan tavaroita. Jos verovarastonpitäjä saa tavaroiden myyjältä arvonlisäverollisen laskun ja tavarat on hankkinut verovarastointimenettelyä varten, verovarastonpitäjän on pyydettävä myyjältä uusi veroton lasku.

Vaikka tavaran siirtämisestä verovarastointimenettelyyn ei suoriteta arvonlisäveroa, voi tavaraan kohdistua muita veroja, maksuja tai suorituksia. Esimerkiksi verovarastointimenettelyyn siirrettävät maahantuotavat tavarat on tullattava. Lisäksi on suoritettava tullaukseen liittyvät verot ja maksut. Lisätietoa maahantuonnin arvonlisäveromenettelystä on Verohallinnon ohjeessa Maahantuonnin arvonlisäveromenettelystä 1.1.2018 alkaen.

Verottoman myynnin, maahantuonnin tai yhteisöhankinnan näytöksi myyjällä, maahantuojalla ja yhteisöhankkijalla on oltava kirjanpidossaan verovarastonpitäjän antama selvitys siitä, että tavarat on siirretty verovarastoon. Kappaleessa 2.2.3. Selvitys tavaran asettamisesta verovarastoon käsitellään tarkemmin selvityksen sisältöä. Tavaran myyjällä on oikeus vähentää niiden hankintojen arvonlisäverot, jotka kohdistuvat verovarastoon siirrettävien tavaroiden arvonlisäverottomaan myyntiin (AVL 131 § 1 momentti 1 kohta).

Kun tavara ja verovarasto sijaitsevat Suomessa, verovarastoon siirrettävän tavaran myynti ilmoitetaan veroilmoituksella kohdassa 0-verokannan alainen liikevaihto. Ilmoittamiseen ei vaikuta se, onko ostaja suomalainen vai ulkomaalainen (katso esimerkki 1)

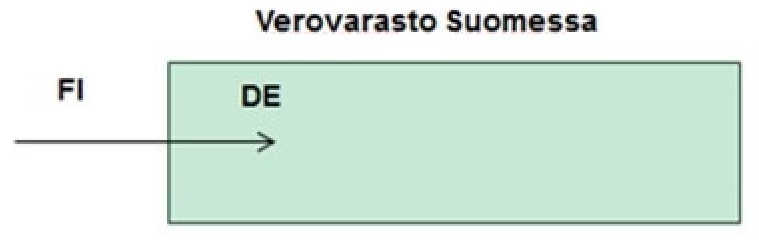

Esimerkki 1: Verovarastoon siirrettävän tavaran myynti

Suomalainen yritys FI myy tavaran saksalaiselle DE:lle. Tavara toimitetaan Suomessa sijaitsevaan verovarastoon. Myynti on arvonlisäveroton. Myyjä ilmoittaa myynnin arvonlisäveroilmoituksella kohdassa 0-verokannan alainen liikevaihto.

Kun tavara toimitetaan toisesta EU-maasta yhteisöhankintaan liittyen suoraan Suomessa sijaitsevaan verovarastoon, ilmoitetaan veroilmoituksella yhteisöhankintojen arvo kohdassa Tavaraostot muista EU-maista. Kohdassa Vero tavaraostoista muista EU-maista ei ilmoiteta mitään. Jos ostajana on ulkomaalainen, tulee tämän rekisteröityä Suomeen vähintään ilmoituksenantovelvolliseksi (katso esimerkki 2).

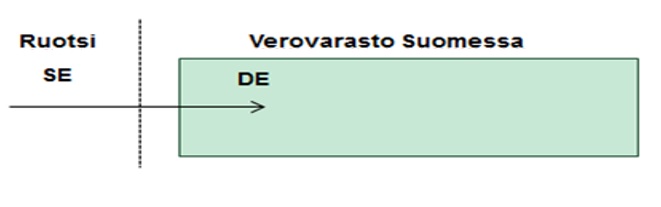

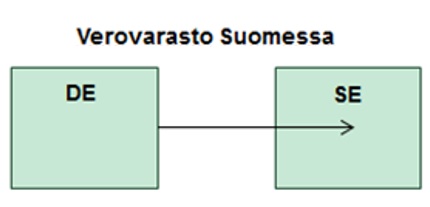

Esimerkki 2: Verovarastoon siirrettävän tavaran yhteisöhankinta

Ruotsalainen yritys SE myy Ruotsissa sijaitsevan tavaran saksalaiselle DE:lle. Tavara toimitetaan Suomessa sijaitsevaan verovarastoon. Ostaja ilmoittaa yhteisöhankinnan arvonlisäveroilmoituksella kohdassa Tavaraostot muista EU-maista.

Kun tavara toimitetaan EU:n ulkopuolelta Suomessa sijaitsevaan verovarastoon, ilmoitetaan veroilmoituksella maahantuonnin veron peruste kohdassa Tavaroiden maahantuonnit EU:n ulkopuolelta. Maahantuonnille ei lasketa suoritettavaa arvonlisäveroa. Kohdassa Vero tavaroiden maahantuonneista EU:n ulkopuolelta ilmoitetaan 0,00 euroa (katso esimerkki 3).

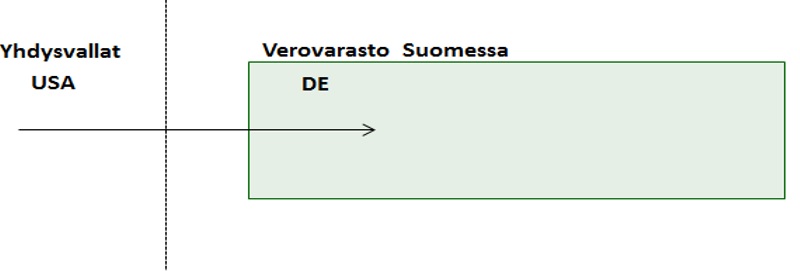

Esimerkki 3: Verovarastoon siirrettävän tavaran maahantuonti

Yhdysvaltalainen yritys USA myy Yhdysvalloissa sijaitsevan tavaran saksalaiselle DE:lle. Tavara toimitetaan DE:lle Suomessa sijaitsevaan verovarastoon. DE on merkitty arvonlisäverovelvollisten rekisteriin Suomessa. DE ilmoittaa veroilmoituksella maahantuonnin ainoastaan kohdassa Tavaroiden maahantuonnit EU:n ulkopuolelta.

3.2 Tavaran myynti verovarastossa

Verovarastointimenettelyssä olevan tavaran myynnistä ei ole suoritettava veroa silloin, kun tavaraa ei siirretä myyntiin liittyen pois verovarastosta (AVL 72 h § 1 momentti 4 kohta). Kyse on tällöin verovarastossa tapahtuvasta myynnistä. Myyjä ilmoittaa verovarastossa tapahtuvan myynnin veroilmoituksella 0-verokannan alaisena myyntinä. Myyntiin mahdollisesti liittyvät hankinnat ovat vähennyskelpoisia.

Ulkomaalaisella myyjällä ei ole edellä mainitussa tilanteessa velvollisuutta rekisteröityä Suomeen arvonlisäverovelvollisten rekisteriin. Käytännössä vain ne myyjät vapautuvat rekisteröitymis- ja ilmoituksenantovelvollisuudesta, jotka käyvät kauppaa jo Suomessa verovarastossa olevilla tavaroilla, joita ei siirretä kyseiseen myyntiin liittyen pois Suomesta (katso esimerkki 4).

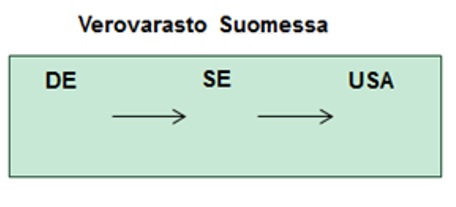

Esimerkki 4: Tavara ei poistu myytäessä verovarastosta

Saksalainen yritys DE myy verovarastossa olevan tavaran ruotsalaiselle SE:lle, joka myy sen edelleen yhdysvaltalaiselle USA:lle. Tavara ei poistu verovarastosta. Kumpikin myynti on arvonlisäveroton. Yhtiöt eivät ole rekisteröitymisvelvollisia Suomeen.

Verovarastointimenettelyssä olevan tavaran myynnistä ei suoriteta veroa tilanteessa, jossa tavara siirretään myyntiin liittyen Suomen alueella sijaitsevasta verovarastosta toiseen (AVL 72j § 3 momentti, 72h § 1 momentti 4 kohta). Kyseisessä tilanteessa tavaran katsotaan pysyvän verovarastointimenettelyssä, vaikka tavara fyysisesti siirtyy toiseen verovarastoon. Myyjä ilmoittaa verovarastossa tapahtuvan myynnin veroilmoituksella 0-verokannan alaisena myyntinä. Ulkomaalaisella myyjällä ei ole velvollisuutta rekisteröityä Suomeen arvonlisäverovelvollisten rekisteriin (katso esimerkki 5).

Esimerkki 5: Tavara myydään verovarastosta toiseen

Saksalainen yritys DE myy Suomessa verovarastointimenettelyssä olevan tavaran ruotsalaiselle SE:lle. Tavara toimitaan toiseen Suomessa sijaitsevaan verovarastoon. Myynti on arvonlisäveroton. Myyjä ei ole rekisteröitymisvelvollinen Suomeen.

3.3 Tavaraan kohdistuva palvelu

Veroa ei ole suoritettava verovarastossa oleviin tavaroihin kohdistuvien palvelujen myynnistä, jos palvelut suoritetaan verovarastossa (AVL 72h § 1 momentti 5 kohta). Tavaroihin kohdistuvilla palveluilla tarkoitetaan mm. testausta, puhdistusta ja korjausta. Verotonta on myös tavaroiden arvonmääritys, lastin purkaminen, lastaaminen ja varastointi. Jos verovarastossa olevaan tavaraan kohdistuva palvelu jalostaa tavaraa tai muuttaa sen toiseksi siten, ettei tavara ole enää AVL 72i § 1 momentissa tarkoitettua tavaraa, verovarastointimenettelyn katsotaan päättyvän. Esimerkiksi eri teelaatujen yhdistäminen ei ole sellaista jalostusta, joka muuttaisi tavaraa joksikin muuksi kuin AVL 72i § 1 momentissa tarkoitetuksi teeksi.

Verotonta ei kuitenkaan ole esimerkiksi tavaran kuljetus verovarastoon tai sieltä pois, sillä kyseistä palvelua ei suoriteta yksinomaan verovarastossa. Myöskään tavaroiden kuljetus Suomessa sijaitsevien verovarastojen välillä ei ole veroton, vaikka tavarat pysyvätkin koko ajan verovarastointimenettelyssä.

4 Lentokentällä sijaitseva verovarasto

4.1 Yleistä

Tietyissä arvonlisäverolain sallimissa tilanteissa verovarastointimenettelyä voidaan soveltaa myös vähittäiskauppavaiheessa eli suoraan kulutukseen myytäviin tavaroihin. Verovarastointimenettelyä voidaan soveltaa tavaroihin, jotka on tarkoitettu myytäviksi lentokentällä sijaitsevasta verottomien tavaroiden myymälästä (AVL 70b § 3 momentti). Lentokentällä verovarastointimenettelyä voidaan soveltaa :

- tavaroihin, jotka myydään matkatavarana mukaan otettaviksi EU:n ulkopuolelle matkustaville (AVL 70b § 3 momentti).

- tavaroihin, jotka myydään matkatavarana mukaan otettaviksi toiseen EU-maahan matkustaville (AVL 72i §:n 2 momentti).

- tavaroihin, jotka myydään matkatavarana mukaan otettaviksi Suomeen palaaville matkustajille tai Suomessa matkustaville kotimaan matkailijoille (AVL 72i §:n 2 momentti)

Käytännössä lentokentällä toimiva elinkeinonharjoittaja voi hakea verovarastolupaa varsinaisen varastotilan lisäksi myös myymälän tiloja varten. Tällöin myös myymälässä esillä olevat tavarat, jotka täyttävät verovarastointimenettelyä koskevat edellytykset, ovat verovarastointimenettelyssä. Myymälässä, jota verovarastointilupa koskee, voidaan myydä myös muuta kuin verovarastointimenettelyssä olevaa tavaraa. Verovarastoluvan haltijan on varmistettava, että verovarastointimenettelyssä olevat tavarat ja menettelyn ulkopuolelle jäävät tavarat säilytetään fyysisesti erillään. Tavaroiden säilyttämistä käsitellään tarkemmin kappaleessa 2.2.2 Varastokirjanpito. Verovarastointimenettelyyn ei voida asettaa sellaisia tavaroita, jotka on hankittu lentokenttämyymälän käyttöomaisuudeksi.

Lentokentällä sijaitsevaan verovarastoon hankittavista tavaroista ei suoriteta maahantuonnin tai yhteisöhankinnan arvonlisäveroa silloin, kun tavarat tulevat EU:n ulkopuolelta tai toisesta EU-maasta. Elinkeinonharjoittaja ei kuitenkaan välty mahdollisilta muilta velvoitteilta, kuten maahan tuotavan tavaran tullaukselta ja siihen liittyviltä veroilta ja maksuilta.

Vastaavasti, kun verovarastoon ostetaan tavaroita Suomessa arvonlisäverovelvolliselta myyjältä, elinkeinonharjoittajan tulee antaa tavaran myyjälle selvitys tavaran siirtämisestä verovarastoon. Selvityksen perusteella myyjän tulee myydä verovarastointimenettelyyn siirrettävä tavara arvonlisäverotta.

4.2 Myynti Suomesta EU:n ulkopuolelle matkustavalle

Elinkeinonharjoittaja, joka myy lentokentällä sijaitsevassa verovarastossa olevaa tavaraa EU:n ulkopuolelle matkustavalle henkilölle, ei suorita myynnistä arvonlisäveroa (AVL 70b § 3 momentti).

Veroilmoituksella yhtiö ilmoittaa verottoman myynnin kohdassa 0-verokannan alainen liikevaihto. Henkilölle, jonka kotipaikka on Norjassa, saadaan myydä verotta vain alkoholijuomia, tupakkavalmisteita, suklaa- ja makeistuotteita, hajusteita, kosmeettisia aineita ja toalettivalmisteita (AVL 70b § 3 momentti).

4.3 Myynti Suomesta toiseen EU-maahan matkustavalle

Elinkeinonharjoittajan, joka myy lentokentällä sijaitsevassa verovarassa olevaa tavaraa Suomesta toiseen EU-maahan matkustavalle henkilölle, on suoritettava myynnistä arvonlisäveroa. Kappaleessa 4.2. tarkoitettu verottomuus koskee ainoastaan tavaroiden myyntiä verovarastosta EU:n ulkopuolelle matkustaville henkilöille.

Veroilmoituksella elinkeinonharjoittaja ilmoittaa myynnin Suomesta toiseen jäsenvaltioon matkustavalle kohdassa vero kotimaan myynnistä kohdistaen myynnin oikealle verokannalle.

4.4 Myynti Suomeen saapuville ja kotimaan matkailijoille

Elinkeinonharjoittajan, joka myy lentokentällä sijaitsevassa verovarastossa olevaa tavaraa Suomeen saapuville ja Suomessa matkustaville kotimaan matkailijoille, on suoritettava myynnistä arvonlisäveroa. Menettely on siten sama kuin silloin, kun verovarastossa olevaa tavaraa myydään Suomesta toiseen EU-maahan matkustavalle henkilölle.

Veroilmoituksella elinkeinonharjoittaja ilmoittaa myynnin Suomeen saapuvalle tai Suomessa matkustavalle kohdassa vero kotimaan myynnistä kohdistaen myynnin oikealle verokannalle.

5 Verovarastointimenettelyn soveltaminen myyntiin vesi- ja ilma-aluksille

5.1 Myynti vesialuksille

Verovarastointimenettelyä voidaan soveltaa tavaroihin, jotka myydään ammattimaisessa kansainvälisessä liikenteessä olevilla vesialuksilla tapahtuvaa myyntiä varten (AVL 72i § 2 momentti). Tavarat voivat olla tarkoitettu käytettäväksi aluksella matkan aikana tai ne voidaan myydä näillä aluksilla matkatavaroissa mukaan otettavina tavaroina.

Lisäksi verovarastointimenettelyä voidaan soveltaa tavaroihin, jotka myydään kansainvälisessä liikenteessä olevien vesialusten varustamiseksi. Alusten varustamiseksi myytäviä tavaroita ovat esimerkiksi polttoaine, muonitus ja muut vastaavat välttämättömät tavarat (AVL 72i § 2 momentti).

Jotta edellä mainitut vesialukset ovat arvonlisäverolain tarkoittamassa kansainvälisessä liikenteessä, tulee niiden liikenteen suuntautua EU:n ulkopuolelle tai toiseen EU-maahan. Kotimaan liikenteessä olevien vesialusten varustamiseksi myytävät tavarat voidaan sen sijaan asettaa verovarastointimenettelyyn ainoastaan, jos tavara on mainittu arvonlisäverolain 72i § 1 momentissa. Luettelo näistä tavaroista on esitetty kappaleessa 2.1.

5.2 Myynti ilma-aluksille

Verovarastointimenettely soveltuu myös tavaroihin, jotka myydään ammattimaisessa kansainvälisessä liikenteessä olevilla ilma-aluksilla tapahtuvaa myyntiä varten (AVL 72i § 2 momentti). Tavarat voivat olla tarkoitettu käytettäväksi aluksella matkan aikana tai ne voidaan myydä näillä aluksilla matkatavaroissa mukaan otettavina tavaroina. Ilma-alukset ovat kansainvälisessä liikenteessä silloin, kun niiden liikenne suuntautuu EU:n ulkopuolelle tai toiseen EU-maahan.

Lisäksi verovarastointimenettelyä voidaan soveltaa tavaroihin, jotka myydään ilma-alusten varustamiseksi (AVL 72i § 2 momentti). Varustamisen osalta verovarastointimenettelyn soveltamisen edellytyksenä on, että tavarat myydään elinkeinonharjoittajalle, joka maksua vastaan harjoittaa pääasiallisesti kansainvälistä lentoliikennettä. Verovarastointimenettelyä voidaan siten soveltaa myös kotimaanlennolle lähtevän ilma-aluksen varustamiseksi, kunhan kotimaanlentoliikenteen harjoittaja on pääasiallisesti kansainvälistä lentoliikennettä harjoittava elinkeinonharjoittaja. Lentoliikenne on pääasiallisesti kansainvälistä silloin, kun yli 50 % lennoista lennetään Suomen ulkopuolella.

6 Verovarastointimenettelyn päättyminen

Verovarastointimenettely päättyy, kun tavara poistuu verovarastosta, eikä siirry toiseen verovarastoon (AVL 72m § 1 momentti). Veron suorittamisvelvollisuus syntyy, kun tavara siirretään pois verovarastointimenettelystä (AVL 72m § 2 momentti). Tavaran poistuminen verovarastosta voi liittyä esimerkiksi tavaran omaan käyttöön ottamiseen, tavaran kotimaanmyyntiin, yhteisömyyntiin, vientiin, maahantuontiin tai siihen, että tavara jalostetaan siten, että sitä ei voida enää pitää AVL 72i §:n 1 momentin luettelossa mainittuna tavarana.

Esimerkiksi elinkeinonharjoittajan siirtäessä verovarastossa olevaa raaka-ainetta valmistustoimintaansa, verovarastointimenettely päättyy ja siirrosta on suoritettava arvonlisäveroa. Vero ilmoitetaan veroilmoituksella kohdassa vero kotimaan myynnistä verokannoittain. Jos raaka-aine tulee tavaran omistajan vähennykseen oikeuttavaan käyttöön, ilmoittaa hän myös vähennettävän veron kohdassa kohdekauden vähennettävä vero (katso esimerkki 6).

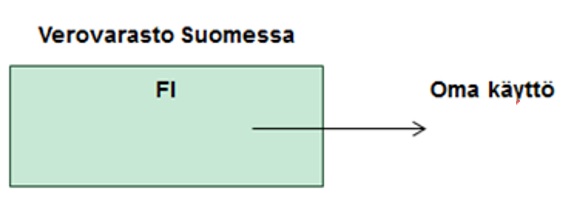

Esimerkki 6: Tavaran ottaminen omaan käyttöön

Suomalainen FI ottaa Suomessa verovarastossa sijaitsevan raaka-aineen omaan käyttöönsä Suomessa sijaitsevaan tehtaaseensa. Verovarastointimenettely päättyy raaka-aineen siirtymiseen pois verovarastosta ja samalla syntyy velvollisuus suorittaa vero. FI ilmoittaa veroilmoituksella vero raaka-aineen siirrosta pois verovarastosta kohdassa Vero kotimaan myynnistä. Koska raaka-aine tulee vähennykseen oikeuttavaan käyttöön FI ilmoittaa myös vähennettävän veron kohdassa Verokauden vähennettävä vero.

Jos tavaran siirto liittyy tavaran myyntiin, maahantuontiin tai siirtoon EU:n ulkopuolelle, itse siirtoa pois verovarastosta ei veroteta.

Verovarastointimenettelyn päättyminen verotetaan tällöin tavaran myynnin, maahantuonnin tai EU:n ulkopuolelle siirtämisen perusteella (AVL 72 l § 2 momentti). Näin ollen tavaran myynti voi olla veroton tai verollinen. Verokäsittely riippuu siitä, mihin tavara myydään (katso esimerkit 7 ja 8).

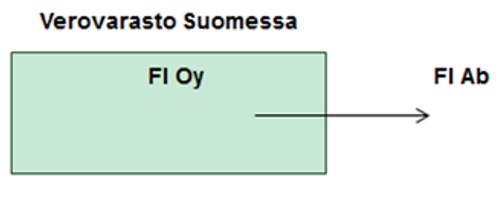

Esimerkki 7: Myynti verovarastosta

Suomalainen FI Oy myy Suomessa verovarastossa sijaitsevan tavaran suomalaiselle FI Ab:lle. Tavara poistuu verovarastosta ja jää Suomeen. Myynti on verollinen myynti. Veroilmoituksella FI Oy ilmoittaa myynnin veron kohdassa Vero kotimaan myynnistä.

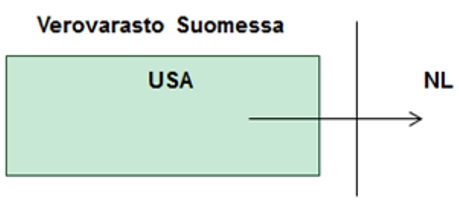

Esimerkki 8: Yhteisömyynti verovarastosta

Yhdysvaltalainen USA myy Suomessa verovarastossa sijaitsevan tavaran hollantilaiselle NL:lle. Tavara toimitetaan Suomessa sijaitsevasta verovarastosta Hollantiin. Myynti on veroton yhteisömyynti. Veroilmoituksella USA ilmoittaa myynnin kohdassa Tavaroiden myynnit muihin EU-maihin. Yhdysvaltalaisen USA:n on rekisteröidyttävä vähintään ilmoituksenantovelvolliseksi Suomessa.

7 Veron peruste ja vastuu veron suorittamisesta

Velvollinen suorittamaan arvonlisäveroa tavaran siirrosta on se, joka aiheuttaa verovarastointimenettelyn päättymisen (AVL 72m § 1 mom.). Siirrosta suoritettavasta verosta vastaa myös verovarastonpitäjä (AVL 72m § 3 mom.). EU:n tuomioistuimen tuomion asiassa C-499/10 (Vlaamse Oliemaatschappij NV vastaan FOD Financiën) mukaisesti verovarastonpitäjä ei kuitenkaan vastaa verosta yhteisvastuullisesti, jos hän on toiminut vilpittömästi tai hänen ei voida osoittaa toimineen virheellisesti tai syyllistyneen laiminlyöntiin.

Tavaran siirrosta suoritettavan veron peruste muodostuu siten, että veroa suoritetaan sama määrä kuin valtiolle olisi kertynyt ilman verovarastointimenettelyä. Käytännössä tämä tarkoittaa sitä, että tavaran siirtäjä on velvollinen maksamaan veroa sen määrän, joka olisi maahantuonnista, myynnistä tai yhteisöhankinnasta jouduttu suorittamaan, ellei tavaraa olisi asetettu verovarastointimenettelyyn. Jos tavaraan on kohdistunut palveluja verovarastointimenettelyn aikana, tulee tavaran siirtäjän suorittaa ne verot, jotka palveluista olisi jouduttu suorittamaan, elleivät tavarat olisi olleet verovarastossa.

Silloin, kun tavaran siirtäjä on hankkinut valmiiksi verovarastointimenettelyssä olevan tavaran verotta, veron perusteena käytetään viimeisen verottoman myynnin arvoa. Veron perusteeseen lisätään viimeisen verottoman myynnin jälkeen suoritettujen verottomien palvelujen arvo.

johtava veroasiantuntija Mika Jokinen

veroasiantuntija Pia Haimi