Beskattning av dividendinkomster

Nyckelord:

- Har getts

- 13.11.2014

- Diarienummer

- A207/200/2013

- Giltighet

- - 31.8.2017

- Bemyndigande

- Lag om Skatteförvaltningen (503/2010) 2 § 2 mom.

- Ersätter anvisningen

- A22/200/2013, 27.6.2013

Denna anvisning behandlar beskattning av dividendinkomster. Anvisningen ersätter normen A22/200/2013, 27.6.2013.

Anvisningen har uppdaterats med förändringarna i beskattningen av dividender i inkomstskattelagen, lagen om beskattning av inkomst av näringsverksamhet och inkomstskattelagen för gårdsbruk.

Inkomstskattelagens bestämmelser om dividend har ändrats från och med skatteåret 2014. Dividend som utdelas av ett offentligt noterat bolag är beskattningsbar kapitalinkomst till 85 procent och skattefri inkomst till 15 procent. Dividend som utdelas av ett annat än ett offentligt noterat bolag är till 25 procent beskattningsbar kapitalinkomst till den del dividendens belopp motsvarar en årlig intäkt på åtta procent beräknad på det matematiska värdet, likväl högst 150 000 euro. Dividend som överskrider detta belopp i euro är till 85 procent beskattningsbar kapitalinkomst och till 15 procent skattefri. Av den del av dividenden som överskrider åtta procent av den årliga intäkten är 75 procent beskattningsbar förvärvsinkomst och 25 procent skattefri inkomst.

Den skattemässiga behandlingen av dividender från utlandet har ändrats.

Dessutom har man i lagen inkluderat uttryckliga bestämmelser om beskattningen av medel som utbetalas från fonder för fritt eget kapital. Utbetalning av medel från ett offentligt noterat bolags fonder för fritt eget kapital betraktas i beskattningen som dividend. Utbetalning av medel från ett icke noterat bolags fond för fritt eget kapital jämställs emellertid med en överlåtelse, om bolaget till en aktieägare återbetalar dennes kapitalinvestering inom loppet av tio år från tidpunkten för investeringen. I lagen föreskrivs en övergångsperiod för skatteåren 2014 och 2015 om utbetalning av medel från influtna kapitalinvesteringar från ett bolag som inte är offentligt noterat.

Ändringar har gjorts i bestämmelserna om dividend i lagen om beskattning av inkomst av näringsverksamhet. Den dividend som erhålls av ett samfund är skattefri, om betalaren är ett inhemskt bolag eller ett samfund som avses i direktivet om moder- och dotterbolag. Ett undantag utgörs av en situation där bolaget som utbetalar dividend är offentligt noterat och dividendtagaren är någon annan än ett offentligt noterat bolag som vid tidpunkten för dividendutdelningen direkt äger under 10 procent av kapitalet som tillhör det bolag som delar ut dividend. Dividenden är likaså skattefri, om den delas ut av någon annan än ett ovan nämnt bolag med hemvist inom EU/EES-området, som är skyldigt att betala minst 10 procent skatt på sin inkomst. Dividend från andra bolag än bolag med hemvist inom EU/EES-området är helt och hållet skattepliktig inkomst.

Enligt näringsskattelagen utgör en utbetalning av medel från fonder för fritt eget kapital i beskattningen dividendinkomst. En utbetalning av medel från fonder för inbetalt fritt eget kapital som görs av annat än ett offentligt noterat bolag kan emellertid under vissa förutsättningar i beskattningen behandlas som överlåtelse.

Den skattepliktiga delen av de dividender som utbetalas av ett offentligt noterat bolag som omfattas av en naturlig persons näringsverksamhet eller lantbruk är 85 procent och för dividender som utbetalas av annat än ett offentligt noterat bolag 75 procent från och med 1.1.2014.

En separat anvisning Dnro A11/200/2014 Förskottsinnehållning på dividend samt anmälningar som ska lämnas till Skatteförvaltningen.

1 Allmänt

I föreliggande anvisning behandlas bestämmelser om beskattningen av dividendinkomster i inkomstskattelagen (ISkL), lagen om beskattning av inkomst av näringsverksamhet (NärSkL), inkomstskattelagen för gårdsbruk (GårdsSkL) samt i begränsad utsträckning lagen om beskattning av begränsat skattskyldig för inkomst och förmögenhet. Från och med skatteåret 2014 är skattesatsen för samfund 20 procent i stället för 24,5 procent som förut. Skattesatsen för kapitalinkomster är 30 procent och för den del som överstiger 40.000 euro 32 procent från och med skatteåret 2014. Tidigare har en 32 procents skattesats tillämpats på kapitalinkomst som överstiger 50.000 euro.

Dividend är vinstutdelning från ett aktiebolag om vilken det föreskrivs i aktiebolagslagen. Styrelsen för aktiebolaget ska framlägga ett förslag till åtgärder beträffande bolagets vinst eller förlust. Beslut om fördelning av vinsten fattas av bolagsstämman.

Enligt ABL 13 kap. 3 § baserar sig utdelningen av dividend på det senast fastställda reviderade bokslutet. I utdelningen ska sådana väsentliga förändringar beaktas som inträffat i bolagets ekonomiska ställning efter att bokslutet uppgjordes. Bokslutet fstställs vid den ordinarie bolagsstämman. Ett sådant bokslut ska eventuellt revideras. I bestämmelsen hänvisas allmänt till det senast fastställda reviderade bokslutet och inte till att bokslutet ska gälla den senast avslutade räkenskapsperioden. En utdelning av dividend är således möjlig även under tiden mellan den senast avslutade räkenskapsperioden och den ordinarie bolagsstämma som ska hållas enligt aktiebolagslagen. Då utdelas dividend baserad på det bokslut som uppgjordes innan den räkenskapsperiod som senast avslutades. Dessutom kan ett bolag som bildats vid en uppdelning eller en kombinationsfusion vid sin första ordinarie bolagsstämma dela ut medel från fonder för inbetalt fritt eget kapital. Bestämmelsen möjliggör även utdelning av vinst från innevarande räkenskapsperiod.

Genom beslutet om utdelning av vinst uppkommer rätt till dividendfordran. Rätten förfaller vid den tidpunkt då dividenden får lyftas. I dividendtagarens beskattning har det ingen betydelse om dividenden har utdelats under den redan avslutade eller den innevarande räkenskapsperioden. En mottagen dividend är inkomst för det skatteår under vilket dividenden kan lyftas.

2 Naturliga personer och dödsbon

2.1 Allmänt

I detta kapitel behandlas dividender som mottas av en naturlig person på andra aktier än dem som hänför sig till en inkomstkälla inom näringsverksamhet eller jordbruk. Dividender som härrör från en inkomstkälla inom näringsverksamhet eller jordbruk behandlas i kapitel 3.

Skatteplikt och inkomstslag för dividendinkomst som tillfaller en naturlig person eller ett dödsbo bestäms av huruvida dividenden har utbetalats av ett listat (= offentligt noterat) eller icke listat (= annat än offentligt noterat) bolag. Beskattningen av en dividend påverkas likaså av i vilken stat det bolag som delar ut dividend har sin hemvist. På dividend från ett utländskt bolag tillämpas samma bestämmelser som på dividend från ett finländskt bolag, om det är fråga om dividend som utbetalas av ett bolag som avses i Europeiska unionens (EU) direktiv om moder-dotterföretag (2011/96/EU efter ändring 2913/13/EU). På dividender från andra utländska bolag tillämpas likaså samma bestämmelser som på dividend från ett finländskt bolag, om det är fråga om:

- dividend som utdelats av ett bolag vars hemvist är Europeiska unionens (EU) område/Europeiska ekonomiska samarbetsområdet (EES) i enlighet med landets skattelagstiftning. Dessutom får bolagets hemort enligt skatteavtalet inte befinna sig utanför EU/EES-området.

eller

- om det mellan Finland och utdelarbolagets hemviststat finns ett skatteavtal som tillämpas på dividenden.

I de ovan nämnda fallen ska utdelande bolag utan valmöjlighet och befrielse som avses i punkterna 1 och 2 betala minst 10 procent skatt på sin inkomst från vilken dividenden utdelas. Dividender från andra än nämnda utländska bolag är enligt aktuella bestämmelser helt och hållet skattepliktig förvärvsinkomst. På så sätt är dividender från utdelarsamfund utanför EU/EES-området eller skatteavtalsstaterna helt och hållet skattepliktig förvärvsinkomst. Med skatteavtalsstat avcses i detta sammanhang en sådan stat med vilken Finland har ett avtal för undvikande av dubbelbeskattning, vilket avtal tillämpas på dividendinkomst.

I föreliggande anvisning avses med kapitalinkomstdividend en dividend som utdelas av ett listat bolag och den delen av en dividend som utdelas av ett icke listat bolag som inte överstiger en åtta procents årlig intäkt beräknad utifrån det matematiska värdet av de aktier som är i dividendtagarens ägo. En kapitalinkomstdividend innehåller en skattepliktig och en skattefri del av sådana dividender. I föreliggande anvisning avses med kapitalinkomstdividend en dividend som utdelas av ett icke listat bolag och som överstiger en åtta procents årlig intäkt beräknad utifrån det matematiska värdet av de aktier som är i dividendtagarens ägo. En förvärvsinkomstdividend innehåller en skattepliktig och en skattefri del av en sådan dividend. Dessutom avses med förvärvsinkomstdividend en dividend som enligt bestämmelserna är helt och hållet skattepliktig förvärvsinkomst och härrör från andra områden än EU/EES-området eller från en skatteavtalsstat.

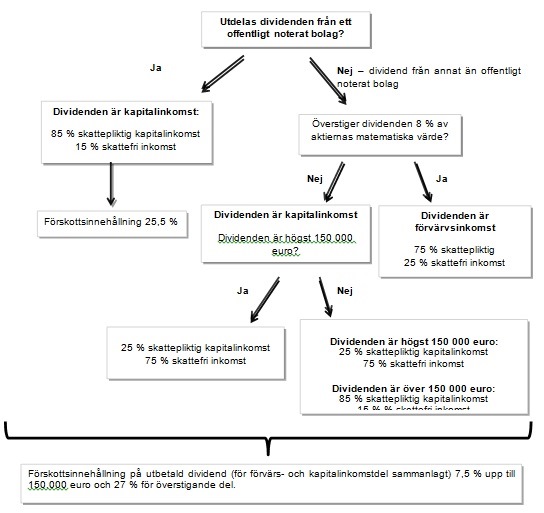

Beskattningen av dividender bestäms enligt schemat nedan:

Då gränsen på 150.000 euro i schemat beräknas, sammanslås den skattskyldiges kapitalinkomstdividender från alla icke listade bolag.

2.2 Dividend från offentligt noterade bolag

2.2.1 Dividend

Dividend från ett noterat bolag är för en naturlig person och ett dödsbo i sin helhet kapitalinkomstdividender på så sätt att 85 procent av dividenden är skattepliktig kapitalinkomst och 15 procent skattefri inkomst. (ISkL 33a § 1 mom.)

Med dividend från offentligt noterat bolag avses dividend från ett sådant bolag vars aktier är föremål för handel vid tidpunkten för beslut om dividendutdelning.

- saluförs på en reglerad marknad som avses i lagen om handel med finansiella instrument (748/2012);

- på annan reglerad och av myndigheter övervakad marknad utanför det europeiska ekonomiska samarbetsområdet, eller

- ett multilateralt handelssystem som avses i lagen om handel med finansiella instrument.

Med en marknad som regleras med stöd av lagen om handel med finansiella instrument avses ett multilateralt handelsförfarande som drivs av en börs eller en motsvarande marknadsplatsoperatör i någon annan EU- eller EES-stat och där köp- och säljbud på finansiella instrument eller inbjudningar till erbjudande i enlighet med regler som upprättats av marknadsplatsoperatören sammanförs så att detta leder till bindande avslut. En sådan reglerad marknad är Helsingforsbörsens (NASDAQ OMX Helsingfors) nordiska lista, Pre-lista eller ML-marknaden, eller föremål för handel på motsvarande reglerad och av myndigheterna övervakad marknad i Finland eller utomlands. Utländska aktier behandlas närmare i anvisningen i punkt 2.4 ’Dividend från utländskt samfund’.

Enligt lagen om handel med finansiella instrument avses med multilateral handelsplattform ett multilateralt handelsförfarande som drivs av en marknadsplatsoperatör som ordnar multilateral handel eller av en motsvarande marknadsplatsoperatör i någon annan EU- eller EES-stat där köp- och säljbud på finansiella instrument eller inbjudningar till erbjudande i enlighet med regler som upprättats av marknadsplatsoperatören sammanförs så att detta leder till bindande avslut. Listade/noterade bolag är fr.o.m. 9.11.2007 dessutom de bolag vars aktier har på bolagets samtycke eller på ansökan blivit föremål för handel i sådan multilateral handel inom det europeiska ekonomiska samarbetsområdet. En sådan lista är First North Finland.

Dividenden anses ha fåtts från ett listat bolag då aktierna har varit offentligt noterade då beslut om dividendutdelning fattades. (ISkL 33a § 2 mom.). Ett bolag är offentligt noterat om någon av dess aktieserier är offentligt noterad.

Med en reglerad marknad inom Europeiska Unionen avses en värdepappersmarknad som definieras i direktivet för marknaden för finansiella instrument (2004/39/EG). Kommissionen publicerar årligen i Europeiska gemenskapernas Officiella tidning en lista över de reglerade marknader som medlemsstaterna anmält som verksamma på deras område. Listan över de reglerade marknaderna (Regulated Markets) inom Europeiska ekonomiska samarbetsområdet och över de aktier som listats på dem (Shares admitted to trading on EU Regulated Markets) finns även på internet på adressen https://ec.europa.eu/info/node/7511. På samma adress finns även en lista över de marknader inom Europeiska ekonomiska samarbetsområdet där handeln är multilateral (Multilateral Trading Facilities).

| Dividend X Abp | 5 000 |

| Dividend Y Abp | 4 000 |

| A:s kapitalinkomstdividend sammanlagt | 9 000 |

| A:s skattepliktiga kapitalinkomstdividend | 7 650 |

Av de dividender som A har fått är 85 % x 9 000 euro = 7.650 euro skattepliktig kapitalinkomst och det resterande beloppet 1.350 euro skattefri inkomst.

Ett listat bolag ska av totalbeloppet på dividenden som betalts till en fysisk person eller ett dödsbo verkställa förskottsinnehållning enligt 25,5 procent och redovisa innehållningen till Skatteförvaltningen. Det innehållna beloppet räknas dividendtagaren till godo vid den ordinarie beskattningen utifrån dividendbetalarens årsanmälan. Om bolaget försummar att lämna in en årsanmälan, kan det innehållna beloppet räknas den skattskyldige till godo om annan tillförlitlig utredning, såsom ett verifikat från dividendbetalaren, kan visas. Förskottsinnehållning verkställs också då aktierna på vilka dividend betalas, hör till förvärvskällan för en fysisk persons näringsverksamhet eller jordbruk.

2.2.2. Utdelning från fonden för inbetalt fritt eget kapital

Medel från ett listat bolag som utdelas från fonden för inbetalt fritt eget kapital (ABL 13.1 § 1 punkten) har ändrats från och med 1.1.2014. För medel från ett listat bolag som utdelas från fonden för inbetalt fritt eget kapital beskattas en naturlig person på samma sätt som för dividend (InkSkL 33 a § 3 mom.). Detta gäller även utdelning av medel från fonden för inbetalt fritt eget kapital. Från ett noterat bolags fond som hänför sig till det inbetalda fria egna kapitalet kan sålunda inte längre utdelas prestationer som beskattas som överlåtelsevinst. Bestämmelsen gäller även utdelning av medel som placerats i fonden för inbetalt fritt eget kapital.

2.3 Dividend från ett icke-listat eller onoterat bolag

2.3.1 Dividend

Dividend som en fysisk person och ett dödsbo har fått från ett icke listat bolag indelas i kapitalinkomstdividend och förvärvsinkomstdividend. Kapitalinkomstdividend är från och med skatteåret 2014 en åtta procents årlig avkastning av det matematiska värdet på aktier som dividendtagaren äger i stället för tidigare 9 procent (ISkL 33b § 1 mom.). Aktiens matematiska värde räknas på basis av bolagets nettoförmögenhet för året som föregår skatteåret så, att nettoförmögenheten vid bolagets bokslutstidpunkt (tillgångar - skulder) divideras med antalet av bolagets utelöpande aktier. Aktier som bolaget har löst in och på annat sätt skaffat sig beaktas inte vid beräkningen

Den kapitalinkomstdividend som dividendtagaren under skatteåret får från ett onoterat bolag utgör upp till 150.000 euro är till 25 procent skattepliktig kapitalinkomst. Gränsen gäller den skattskyldige, inte bolaget. Dividend som överstiger 150.000 euro är till 85 procent skattepliktig kapitalinkomst och till 15 procent skattefri inkomst. (ISkL 33b § 1 mom.)

Dividenden som fåtts för den del som överskrider åtta procents årlig avkastning utgör förvärvsinkomstdividend. Förvärvsinkomstdividenden är till 75 procent skattepliktig förvärvsinkomst och till 25 procent skattefri inkomst. (ISkL 33b § 2 mom.)

Exempel: Skatteår 2014. A äger 50 st av X Ab:s sammanlagt 100 aktier och får 60.000 euro i dividend av bolaget X Ab. Det matematiska värdet av X Ab:s aktier är 20.000 euro/aktie. Av X Ab:s 200 aktier äger A sammanlagt 40 aktier och får 10.000 euro i dividend av bolaget Y Ab. Det matematiska värdet av Y Ab:s aktier är 2.500 euro/aktie. Ingetdera bolagets aktier är offentligt noterade.

|

|

X Ab |

Y Ab |

|

Dividend |

60 000 |

10 000 |

|

Aktiernas matematiska värde |

1 000 000 |

100 000 |

|

A:s kapitalinkomstdividend |

60 000 |

8 000 |

|

A:s förvärvsinkomstaktie |

0 |

2 000 |

|

A:s dividendinkomst som ska beskattas som kapitalinkomst 17.000 ((60.000 + 8.000 ) * 25%) |

||

|

A:s dividendinkomst som ska beskattas som förvärvsinkomst 1.500 ((2.000 + 75 ) * %) |

||

A får sammanlagt 68.000 euro i kapitalinkomstdividend, av vilket belopp 17.000 euro utgör skattepliktig kapitalinkomst. Det skattefria beloppet uppgår till 51.000 euro.

Dividenden som A fått från Y Ab indelas i kapitalinkomst- och förvärvsinkomstdividend eftersom dividenden är större än den årliga avkastningen om åtta procent som beräknats på det matematiska värdet av aktier som A äger. Förvärvsinkomstdividendens belopp är 2.000 euro, av vilket belopp 1.500 euro utgör skattepliktig förvärvsinkomst och 500 euro skattefri inkomst.

Ett icke-listat bolag ska verkställa förskottsinnehållning av en dividend som utdelats 1.1.2014 eller därefter. Tidigare behövde ett icke-listat bolag inte verkställa förskottsinnehållning på dividend som utdelades. Förskottsinnehållningen utgör 7,5 procent av den del av dividenden som uppgår till högst 150.000 euro och 28 procent av den del som överstiger 150.000 euro.

De nya bestämmelserna tillämpas på dividender som kan lyftas 1.1.2014 eller senare. De gamla bestämmelserna tillämpas på dividender som har kunnat lyftas innan 1.1.2014. Dividenderna utgör för privatpersoner inkomst för det skatteår då de har kunnat lyftas.

2.3.2. Utdelning från fonden för inbetalt fritt eget kapital

Ett bolags eget kapital indelas i bundet eget kapital och fritt eget kapital (ABL 8 kap.1 §). Aktiekapitalet samt uppskrivningsfonden, fonden för verkligt värde och omvärderingsfonden, vilka avses i bokföringslagen, hänförs till det bundna egna kapitalet (ABL 8 kap. 1 § 1 mom.) liksom även överkursfonder och reservfonder enligt 1978 års aktiebolagslag (Lagen om införande av aktiebolagslagen, 13 § 1 mom.). Övriga fonder samt räkenskapsperiodens och föregående räkenskapsperioders vinst hänförs till det fria egna kapitalet (ABL 8 kap. 1 § 1 mom.).

Den skattemässiga behandlingen av medel från ett listat bolag som utdelas från fonden för inbetalt fritt eget kapital (ABL 13 kap.1 § 1 punkten) har ändrats från och med 1.1.2014. Inga nya föreskrifter har utfärdats om beskattning av utdelning från det egna bundna kapitalets fonder och utdelning genom förvärv eller inlösning av bolagets egna aktier eller medel som erhållits vid upplösning av ett bolag.

För medel från ett listat bolag som utdelas från fonden för fritt eget kapital beskattas en naturlig person på samma sätt som för dividend. Detta gäller även utdelning av medel från fonden för inbetalt fritt eget kapital.

Om återbäring från fonden för inbetalt fritt eget kapital utdelas till den skattskyldige för dennes kapitalinvestering i bolaget, beskattas utdelningen av medlen som överlåtelse, dvs. enligt bestämmelserna om överlåtelsevinst (ISkL 45 a §). En tillläggsförutsättning för beskattning som överlåtelsevinst är att

- det då medlen utdelas har förflutit högst 10 år sedan kapitalinvesteringen gjordes

- den skattslyldige företer en tillförlitlig redogörelse för att förutsättningarna har uppfyllts.

Om förutsättningarna för beskattning som överlåtelsevinst inte uppfylls, betraktas utdelningen av medlen som dividend och då tillämpas bestämmelserna om dividend på medlen.

Vinsten från återbäring av kapital beräknas per aktie så att från kapitalåterbäringen avdras anskaffningspriset på den aktie (exempelvis inköpspriset) för vilken kapitalåterbäringen har erhållits. Som anskaffningspris avdras likväl högst det belopp som betalats som återbäringsbelopp för aktien. Således kan förlust inte uppkomma.

Beskattning av utdelning av medel som överlåtelsevinst kommer t.ex.i fråga i fall där aktieägaren erhåller återbäring för priser till vilka denne har tecknat aktierna eller till den del som bokförts i en fond för eget kapital fritt från optioner. Då en fond som hänför sig till det fria egna kapitalet har genererats genom ett företagsarrangemang eller en kapitalöveföring till eget kapital, ska utdelningens karaktär avgöras separat från fall till fall. Överlåtelsebeskattning kan till exempel komma i fråga i fall där fonden för inbetalt fritt eget kapital har genererats genom en sådan ändring av verksamhetsform som avses i ISkL 24 §.

Placeringen måste ha gjorts av den skattskyldige själv. I situationer där den skattskyldige eller dennes dödsbo inte företer en tillförlitlig utredning över medlens ursprung eller där sambandet mellan de medel som utdelas och den skattskyldiges kapitalinvesteringar förblir oklart beskattas utdelningen av medel enligt bestämmelserna om dividend.

För var och en av de skattskyldiga kontrolleras separat att förutsättningarna för beskattning som överlåtelsevinst uppfylls. Om förutsättningarna till exempel uppfylls enbart för några aktieägare i fråga om placeringar som gjorts vid olika tidpunkter och i olika sammanhang, beskattas dividendutdelning till dem som överlåtelsevinst och beträffande andra aktier som dividend.

Den utsatta tiden på tio år räknas från investeringsdagen till dagen för investeringens återbäring.

Om såväl kapitalinvesteringar som upplupna vinstmedel har hänförts till samma fond för fritt eget kapital, innebär det faktum att vinstmedel influtit i fonden inte automatiskt att en utdelning av dessa medel till alla delar skulle betraktas som dividendutdelning. Utdelningen av medel tolkas i detta fall som kapitalåterbäring eller dividend av kapitalinvesteringar och influtna vinstmedel i proportion i en fond för fritt eget kapital. Detta förfarande baserar sig på vedertaget beskattningsförfarande vid utdelning av medel från fonder för inbetalt fritt eget kapital.

Exempel: A har tecknat aktier i Y Ab för 10.000 euro 4.5.2002, B har 7.8.2008 tecknat aktier för 5 000 euro och C har tecknat aktier för 1.000 euro 9.3.2009. Av teckningspriset på de aktier som B och C har tecknat har 80 % tagits upp i fonden för inbetalt fritt eget kapital, som helt och hållet har bildats av investeringar från aktieägare. Bolag Y Ab beslutar att dela ut 3 000 euro ur fonden för inbetalt fritt eget kapital 2.2.2016 till var och en aktieägare. För A beskattas utdelningen av tillgångar enligt bestämmelserna om dividend, eftersom det har gått mer än 10 år från teckningen. I B:s fall behandlas utdelningen av tillgångar i sin helhet enligt bestämmelserna om skatt på överlåtelsevinst förutsatt att B kan uppvisa en tillförlitlig utredning om att minst 3 000 euro av den aktieteckning som hon gjorde 7.8.2008 har tagits upp i fonden för inbetalt fritt eget kapital, eftersom det har gått mindre än 10 år från teckningen. I övrigt tillämpas bestämmelserna om beskattning av dividend på utdelningen av tillgångar. De medel som utbetalats till C behandlas till ett belopp av 800 euro enligt bestämmelserna för beskattning av överlåtelsevinst, om C kan förete en tillförlitlig utredning om att 800 euro av aktiernas teckningspris har tagits upp i fonden för fritt eget kapital. Utdelningen beskattas i fråga om beloppet 2.200 euro med stöd av bestämmelserna för dividendbeskattning, eftersom återbäringen av kapitalet överstiger det belopp av teckningspriset som tagits upp i fonden för fritt eget kapital.

På utdelning av medel som beskattas som överlåtelse från fonden för fritt eget kapital verkställs ingen förskottsinnehållning. Det utdelande bolaget kan undersöka huruvida utdelningen av medel uppfyller villkoren för beskattning av överlåtelse med beaktande av den utredning som företes av den mottagande skattskyldige och som framgår av bolagets bokföring. Om förutsättningarna uppfylls, kan bolaget avstå från att verkställa förskottsinnehållning. Mottagaren av medlen kan även be Skatteförvaltningen om ett skattekort för utdelning av medlen.

Läs mer om skattemässig behandling av fonder för inbetalt fritt eget kapital i en separat anvisning om frågan.

2.3.3. Övergångsbestämmelse för skatteåren 2014 och 2015

Vid utdelning av influtna medel från kapitalinvestering i fonden för inbetalt fritt eget kapital indelas återbäringen skatteåren 2014 och 2015 i två skilda grupper. För investeringar som gjorts innan 1.1.2014 har tidpunkten för investeringen ingen betydelse. Inte heller spelar det någon roll vem som gjort investeringen i det utdelande bolaget. På kapitalinvesteringar som gjorts innan 1.1.2014 tillämpas det gamla beskattningsförfarandet, dvs. att återbäringarna betraktas som kapitalåterbäringar i den mån som de medel som flutit in som inbetalt fritt eget kapital härrör från kapitalinvesteringar, och annars som dividender. Kapitalåterbäring är en skatterättslig term som saknar motsvarighet i aktiebolagslagen.

Investeringar som gjorts 1.1.2014 eller senare måste ha gjorts av aktieägaren själv, återbäringen måste ske inom 10 år efter tidpunkten för investeringen och den skattskyldige måste förete en tillförlitlig utredning om att villkoren för investering av fritt eget kapital uppfylls.

Övergångsbestämmelserna tillämpas inte längre under skatteåret 2016. Beträffande bundet eget kapital har inga förändringar skett.

Vinsten från återbäring av kapital beräknas per aktie så att från kapitalåterbäringen avdras anskaffningspriset på den aktie (exempelvis inköpspriset) för vilken kapitalåterbäringen har erhållits. Som anskaffningsutgift avdras likväl högst det belopp som betalats som återbäringsbelopp för aktien. Således kan förlust inte uppkomma.

Exempel: Den skattskyldige A har 4.5.2009 tecknat aktier hos bolag Y Ab för sammanlagt 10.000 euro, varav 8.000 euro har tagits upp i fonden för inbetalt fritt eget kapital och 2.000 euro som aktiekapital. A har sålt aktierna till den skattskyldige B för sammanlagt 20.000 euro. Bolag Y Ab beslutar att under skatteåret 2014 dela ut sammanlagt 5 000 euro ur fonden för inbetalt fritt eget kapital till aktieägaren B. Kapitalåterbäringen beskattas enligt bestämmelserna om beskattning av överlåtelsevinst för aktieägare B:s del, eftersom investeringen har gjorts för 1.1.2014 och fonden för inbetalt fritt eget kapital har bildats av kapitalinvesteringar.

Exempel: Den skattskyldige A har 3.1.2014 tecknat aktier i bolag Y Ab för sammanlagt 5.000 euro, varav 90 procent har tagits upp i fonden för fritt eget kapital och skänkt aktierna till skattskyldige B 3.2.2014. Kapitalåterbäringen beskattas enligt bestämmelserna för dividender, eftersom B inte själv gjort kapitalplaceringen.

2.3.4 Bundet eget kapital

Bundet eget kapital kan återbäras till en aktieägare så att egna aktier inlöses eller även utan att aktieägaren avstår från sina aktier, till exempel genom minskning överkursfonden. Det belopp som återbärs utgör för aktieägaren en inkomst som kan jämställas med aktiernas överlåtelsepris, om det inte betraktas som förtäckt dividend. När man räknar ut överlåtelsevinsten på det återbetalda bundna egna kapitalet drar man av anskaffningsutgiften för aktien.

2.4 Dividend och kapitalåterbäring från utländskt bolag

2.4.1 Skatteplikt på dividend

Skatteplikt på dividend från utländskt bolag bestäms på samma sätt som skatteplikt på dividend från ett finländskt bolag, då det utdelande bolaget är ett sådant bolag som avses i 2 artikeln i EU-direktivet om moder-dotterföretag (2011/96/EU efter ändring 2913/13/EU), (ISkL 33 c § 1 mom.).

Dividender från utländska samfund är skattepliktiga på samma sätt som inhemska dividender även då:

- samfundet enligt skattelagstiftningen i en stat som hör till Europeiska ekonomiska samarbetsområdet har sin hemvist i denna stat och samfundet, enligt ett avtal för undvikande av dubbelbeskattning, inte har sin hemvist i en stat utanför Europeiska ekonomiska samarbetsområdet, eller

- mellan samfundets hemviststat och Finland har ingåtts ett avtal för undvikande av dubbelbeskattning, vilket tillämpas på dividend som utdelas.

Utöver villkoren i 1 eller 2 punkten ska det utbetalande samfundet utan valmöjlighet och befrielse vara skyldigt att betala minst 10 procent i skatt på sin inkomst av vilken dividenden utdelats.

Dividend från ett ovan nämnt noterat bolag från EU/EES-området eller från en skatteavtalsstat är kapitalinkomstdividend av vilken 85 procent är skattepliktig kapitalinkomst och 15 procent skattefri inkomst. På utdelning från ett utländskt icke-listat utländskt samfund av dividend som indelas i kapital- och förvärvsinkomstdividender tillämpas bestämmelserna i lagen om värdering av tillgångar vid beskattningen och beräkning av det matematiska värdet av aktierna för skatteåret.

Om den utredning som behövs för att beräkna det matematiska värdet saknas, beräknas den årliga avkastningen på aktiernas gängse värde. Med gängse värde avses egendomens sannolika överlåtelsepris. Gängse värde bestäms utifrån tidpunkten för utgången av det skatteår som föregår utdelningsåret (ISkL 33 C § 4 mom.). Med skatteåret avses dividendtagarens skatteår. Den kapitalinkomstdel av dividenden som erhålls år 2014 bestäms sålunda utifrån aktiens matematiska värde per 31.12.2013. Om den utredning som behövs vid beräkning av gängse värde saknas, kan aktiens anskaffningspris betraktas som dess värde och aktiens nominella värde betraktas som värdet av ett utländskt bolags aktie.

| Dividend | 100 000 | ||

| Aktiens gängse värde | 800 000 | ||

| A:s kapitalinkomstdividend | 64 000 | A:s dividendinkomst som ska beskattas som kapitalinkomst |

16 000

|

| A:s förvärvsinkomstdividend | 36 000 | A:s dividendinkomst som ska beskattas som förvärvsinkomst | 27 000 |

A:s kapitalinkomstdividend utgörs av en 8 procents avkastning på aktiernas gängse värde (800.000 x 8 % = 64.000). En kapitalinkomstdividend är delvis skattepliktig inkomst. Den skattepliktiga inkomsten av kapitalinkomstdividenden är 25 procent eller 16.000 euro (=25 % x 64.000). Den skattefria inkomsten är 75 procent av kapitalinkomstdividenden eller 48.000 euro.

Förvärvsinkomstdividenden utgörs av den återstående delen av dividenden = 100.000 – 64.000 = 36.000 euro. Av förvärvsinkomstdividenden är 27.000 (= 36.000 x 75 %) euro skattepliktig förvärvsinkomst och 9.000 euro skattefri inkomst.

Annan dividend än den ovan nämnda dividend som mottagits av ett utländskt bolag är helt och hållet skattepliktig förvärvsinkomst oberoende av om aktien är noterad. (ISkL 33c § 3 mom.)

På en dividend som utbetalats av ett utländskt bolag verkställs ingen förskottsinnehållning i Finland. Om en person erhåller skattepliktiga dividender, kan han eller hon be skattebyrån beakta dem antingen i skattekortets procentsats eller i förskottsdebetsedeln. Alternativt kan personen betala en förskottskomplettering senast innan utgången av september månad därpå följande år. Ränta för restskatt kan undvikas helt och hållet genom att förskottskompletteringen betalas senast 31 januari det år som följer på skatteåret.

2.4.2 Återbäring av kapital

I inkomstlagen har inte uttryckligen föreskrivits om beskattning av medel som utdelas från ett utländskt bolags fond för fritt eget kapital. Om beskattning av dividend från ett utländskt bolag föreskrivs i inkomstskattelagens 33 c §. Enligt bestämmelsen beskattas en dividend från ett utländskt bolag på samma sätt som en dividend från ett inhemskt bolag, om de förutsättningar som avses i bestämmelsen uppfylls. Paragrafen innehåller ingen separat definition av dividend som avviker från 33 a och 33 b § i inkomstskattelagen.

Av ovan nämnd anledning är det motiverat att kontrollera att utdelning av medel från ett utländskt bolag i tillämpliga delar behandlas enligt samma principer som utdelning av medel från ett inhemskt bolag. Utdelning av medel från ett offentligt noterat utländskt bolags fria egna kapital betraktas alltid som dividend. Utdelning av medel från annat än ett offentligt noterat bolag betraktas i princip som dividend. Utifrån en utredning som företetts av mottagaren kan beloppet likväl beskattas som överlåtelse enligt samma förutsättningar som en utdelning av medel från ett inhemskt företag. Under skatteåren 2014 och 2015 tillämpas en övergångsbestämmelse på utdelning av medel från annat än ett offentligt noterat bolag.

2.4.3 Gottgörelse för källskatt

Enligt lagen om undanröjande av internationell dubbelbeskattning ska den källskatt som betalats till utlandet avräknas på basis av hela dividendinkomsten. Till exempel utgör en dividendinkomst som en fysisk person eller ett dödsbo fått från ett offentligt noterat bolag med hemvist i en EU-stat till 85 procent skattepliktig och till 15 procent skattefri inkomst. På dividenden har dock källskatt innehållits utomlands utifrån hela dividendinkomsten och likaså räknas gottgörelsen för källskatten utifrån hela dividendinkomsten och inte så att 15 procent av skatten skulle utelämnas från gottgörelsen. Samma princip tillämpas på samfund.

Om utdelning av medel från ett utländskt bolags fria egna kapital utomlands jämställs med dividendinkomst, uppbärs i allmänhet utomlands dividendinkomstskatt på beloppet. I detta fall kan skatt som betalats till utlandet gottgöras på samma sätt som skatt som erlagts för dividendinkomst gottgörs.

Finland har ingått skatteavtal med fler än 70 stater. I skatteavtalen har i regel bestämts en maximiprocent för den skatt som dividendens källstat kan uppbära för dividenden. I beskattningen i Finland gottgörs skatt som betalats till utlandet högst till det belopp som motsvarar maximiprocenten i enlighet med skattevatalet. På skatt som uppburits till för högt belopp ska återbäring sökas hos den utländska skattemyndigheten.

Gottgörelsen kan överstiga det sammanlagda beloppet av de skatter som betalas i Finland av den inkomst som erhållits från en främmande stat. Om den skatt som betalats till utlandet överstiger beloppet av den skatt som i Finland betalas för dividendinkomst, har den skattskyldige inte rätt att få den överskjutande delen som återbäring från Finland. I sådana fall kan en nedsättning göras av de skatter som påförs inkomster som härrör från samma inkomstkälla och samma inkomstslag under 5 därpå följande år.

Den utländska skatten avdras i samma ordning som oanvänd gottgörelse av utländsk skatt har uppkommit och den utländska skatten för avdragsåret först efter att oanvänd avräkning av utländsk skatt från tidigare år har dragits av. Det finns inga krav på avdrag separat för varje land.

2.5 Dividendtagarens avdrag

2.5.1 Delägarlån

Innan dividenden från ett aktiebolag som bedriver näringsverksamhet indelas i förvärvsinkomstdividend och kapitalinkomstdividend, ska från det matematiska värdet på dividendtagarens aktier avdras till bolagets tillgångar hörande penninglån som tagits av delägaren eller dennes familjemedlemmar, om delägaren ensam eller tillsammans med sina familjemedlemmar direkt äger minst 10 procent av bolagets aktier eller innehar en lika stor del av det röstetal som motsvaras av bolagets samtliga aktier. Lånet dras av i första hand från värdet av låntagarens egna aktier och till den överskjutande delen från värdet av familjemedlemmarnas aktier i förhållande till aktieinnehavet. (ISkL 33b § 5 mom.)

Som familjemedlemmar betraktas make och minderåriga barn. Med ett minderårigt barn avses i enlighet med ISkL 8 § barn som före skatteårets ingång inte har fyllt 17år. Från aktiernas matematiska värde avdras det lånebelopp som ingår i bolagets nettoförmögenhet för det förra året och således också i aktiens matematiska värde Delägarlånet dras av från aktiernas värde också då lånet i beskattningen har räknats till delägarens skattepliktiga inkomst.

Delägaren ska ensam eller tillsammans med sina familjemedlemmar uppfylla kravet på 10 procents ägande eller röstetal vid utgången av den räkenskapsperiod som senast gått ut före det år då dividenden står att lyfta. I annat fall dras delägarlånets belopp inte av från aktiernas matematiska värde.

Enligt rättspraxis har ett sådant lån som avses i 33 b § 4 mom. i inkomstlagen (tidigare 42 § 4 mom.) vid upplösning av kommanditbolag betraktats som ett lån som övergår till den ansvarige bolagsmannen, då samma person även ägde aktiestocken i det bolag som hade beviljat lånet till kommanditbolaget (HFD 5.9.2000 liggare 1827).

2.5.2 Bostad

Värdet av bostad som hör till bolagets tillgångar och som företagardelägaren under skatteåret har använt såsom sin egen eller sin familjs bostad dras av från det matematiska värdet av hans aktier innan dividenden indelas i kapitalinkomstdividend och förvärvsinkomstdividend (ISkL 33b § 4 mom.). Enligt lagen om pension för arbetstagare betraktas såsom företagardelägare en delägare som är i ledande ställning i bolaget och som ensam äger över 30 % av bolagets aktier eller röstetal. Som företagardelägare betraktas även en delägare som arbetar i ledande ställning och som tillsammans med sina familjemedlemmar äger över 50 % av aktierna även om delägarens egen ägarandel skulle vara högst 30 %.

Såsom familjemedlem betraktas maken och i samma hushåll bosatta egna eller makens släktingar i rakt uppgående eller nedgående led oberoende av ålder. Från aktiernas matematiska värde subtraheras det belopp som användes som bostadens värde då bolagets nettoförmögenhet och aktiernas matematiska värde beräknades. En förutsättning för att värdet på bostaden kan dras av är att personen var företagardelägare redan vid utgången av den räkenskapsperiod som föregick det år då dividenden står att lyfta.

Företagardelägares ställning kan även uppkomma, då personen indirekt äger aktierna genom ett annat bolag. Bostaden behöver inte omfattas av aktiebolagets medel för näringsverksamhet, då även värdet av en bostad som direkt ägs av bolaget, ingår i bolagets personliga förvärvskälla eller som ägs indirekt genom ett fastighetsaktiebolag avdras från aktiernas matematiska värde, om bostaden används av en företagsdelägare (HFD 2003:55).

| X Ab | Y Ab | |

| Dividend | 80 000 | 10 000 |

| Aktiernas matematiska värde | 1 000 000 (80*12 500) | 100 000 (40*2 500) |

| - bostadens värde | - 400 000 | |

| - penninglån | - 200 000 | |

| Rättat matematiskt värde | 600 000 | 0 (-100 000) |

| A:s kapitalinkomstdividend | 48 000 (600 000*8 %) | 0 |

| A:s förvärvsinkomstdividend | 32 000 (80 000-48 000) | 7 500 (10 000*75 %) |

| A:s dividendinkomst som ska beskattas som kapitalinkomst | 12 000 | |

| A:s dividendinkomst som ska beskattas som förvärvsinkomst | 24 000 (32 000*75 %) | 7 500 (10 000*75 %) |

Av dividenden som A fått från X Ab utgör dividendinkomstkapitalet 8 procents avkastning på aktiernas sammanräknade matematiska värde, från vilket belopp bostadens värde har dragits av: 8 % * (80 kpl * 12.500 euro/kpl – 400.000 euro) = 48.000 euro. Dividenden från Y Ab utgör i sin helhet förvärvsinkomstdividend, eftersom det rättade matematiska värdet av A Ab:s aktier är noll (40 st * 2.500 euro/st - penninglån 200.000 euro = -100.000 euro) För A uppkommer beskattningsbar kapitalinkomst på 12.000 euro för dividenderna från X Ab. För den del som överstiger kapitalinkomstdividenden uppkommer förvärvsinkomst för A enligt den tabell som visas. Förvärvsinkomstdividenden är till 75 procent skattepliktig förvärvsinkomst och till 25 procent skattefri inkomst.

Innan 1.1.2011 var gränsen för en företagardelägare 50 procents ägo i stället för den nuvarande 30 procents gränsen. Enligt övergångbestämmelserna är de delägare i aktiebolag, som är försäkrade enligt ArPL eller LFöPL då ändringarna i FöPL träder i kraft och som fr.o.m. 1.1.2011 skulle omfattas av FöPL, skyldiga att teckna försäkring i enlighet med FöPL, om samma arbete fortfarande fortgår så att försäkringen börjar gälla fr.o.m. 1.1.2014. Huruvida personen är ArPL-försäkrad med stöd av övergångsstadgandet till och med 30.12.2013 eller inte, har ingen betydelse i beskattningen.

Om delägarna är makar i ledande ställning och båda bor i sin egen eller i familjens bostad, avdras från värdet av varderas aktier hälften av bostadens värde oberoende av, hur aktieägandet konkret har fördelats mellan makarna.

2.6 Dividend som grundar sig på arbetsinsats

Bestämmelserna om dividender som grundar sig på arbetsinsats finns i 33 b § i inkomstskattelagen, 8 § 1 mom. 4 b-punkten i lagen om beskattning av inkomst av näringsverksamhet och i 13 a § i lagen om förskottsuppbörd (lagrummen har tillfogats genom lagarna 469 – 471/2009). Frågan behandlas mera ingående i Skatteförvaltningens anvisning Beskattning av dividend som baserar sig på arbetsinsatsen (Dnr 1103/32/2009, 22.1.2010).

2.7 Dividender som avses i lagen om skattelättnad för vissa aktiebolag som hyr ut bostäder

Lagen om skattelättnad för vissa aktiebolag som hyr ut bostäder (nedan REIT-lagen) trädde i kraft 17.11.2010. Lagen tillämpades för första gången vid beskattningen för det skatteår som inleddes år 2010. Ett aktiebolag som är allmänt skattskyldigt i Finland och som hyr ut bostäder befrias på bolagets ansökan från inkomstskatt i enlighet med vad som bestäms i nämnda lag. En förutsättning för att lagen ska kunna tillämpas är att bolaget är noterat. Bolaget kan emellertid på eget yrkande noteras först under det tredje skatteåret av skattefrihetsperioden.

Dividenden är i sin helhet skattepliktig inkomst för dividendtagaren, om den delas ut under skattefrihetsperioden. (REIT-lagen, 8 § 1 mom.) Dividenden är helt och hållet skattepliktig, om den delas ut för en räkenskapsperiod som utgår under skattefrihetsperioden. En dividend som delats ut för en räkenskapsperiod som gått ut före skattefrihetsperioden beskattas enligt de allmänna bestämmelserna om dividender även om man hade fattat beslut om utdelningen eller dividenden hade stått att lyfta under bolagets skattefrihetsperiod.

De aktier som fysiska personer eller dödsbon innehar i REIT-bolag utgör i allmänhet tillgångar som hör till aktieinnehavarens personliga förvärvskälla, varför dividenderna från ett sådant bolag beskattas enligt bestämmelserna i inkomstskattelagen. I vissa fall kan aktierna dock höra till näringsverksamhetens tillgångar (t.ex. till värdepappershandlarens omsättningstillgångar), och då utgör dividenderna i sin helhet skattepliktig inkomst av näringsverksamheten.

Dividend från noterat REIT-bolag utgör i sin helhet skattepliktig kapitalinkomst. Om ett bolag på eget yrkande listas först under det tredje året under skattefrihetsperioden, indelas dividenderna från ett sådant REIT-bolag som i början av sin skattefrihetsperiod ännu inte är noterat i helt skattepliktig kapitalinkomstandel och i helt skattepliktig förvärvsinkomstandel utifrån det matematiska värdet av bolagets aktie. Dividenden betraktas som erhållen från ett noterat bolag, om aktierna har varit offentligt noterade då beslut om dividendutdelning fattades (ISkL 33a § 2 momentti).

Dividend från ett onoterat REIT-bolag indelas i kapitalinkomstdividender och i förvärvsinkomstdividender på det sätt som beskrivs i kapitel 2.3 Dividenderna från sådana bolag (både sådana som räknas som förvärvsinkomst och sådana som räknas som kapitalinkomst) är dock skattepliktiga i sin helhet.

2.8 Förtäckt dividend

Av förtäckt dividend som en fysisk person och ett dödsbo har fått är 75 procent skattepliktig förvärvsinkomst och 25 procent skattefri inkomst oberoende av bolagstyp (listat bolag/icke listat bolag) och bolagets hemviststat. Förtäckt dividend utgör inte till någon del kapitalinkomst. (ISkL 33d § 1 mom.)

2.9 Ränta på andelskapital och andra kapitalplaceringar

Bestämmelser om dividendinkomster tillämpas också på följande med dividender jämförbara vinstutdelningsrater som en fysisk person och ett dödsbo fått: ränta på andelskapital, placeringsandelar och tilläggsandelar från andelslag, vinstandel och ränta på grundfondsandelar och placeringar i tillskottsfonder hos inhemska sparbanker samt ränta på garantikapital från ömsesidiga försäkringsbolag och försäkringsföreningar. Det sammanlagda beloppet av dessa inkomster är helt skattefri inkomst upp till 1 500 euro. Av den överskridande delen utgör 70 procent skattepliktig kapitalinkomst och 30 procent skattefri inkomst. (ISkL 33d § 2 mom.)

Med dividend jämställs även dividendersättning som erhållits i stället för dividend (ISkL d § 3 mom.).

Gränsen om 1.500 euro på skattefria räntor på andelskapitalsplaceringar och andra kapitalplaceringar är personlig och gäller för alla ovan nämnda sammanlagda inkomster från olika samfund. På räntor på andelskapital verkställs ingen förskottsinnehållning.

Exempel: A får under år 2014 från andelslag X i ränta på andelskapital 2.000 euro och i ränta på garantikapital från försäkringsförening Y 4.500 euro.

| Ränta på andelskapital | 2 000 | skattefri del | - 1 500 |

| Ränta på garantikapital | 4 500 | rest | 5 000 |

| Sammanlagt | 6 500 | Kapitalinkomst | 3 500 |

Från det sammanlagda beloppet 6.500 euro avdras först den skattefria andelen 1.500 euro. Av det resterande beloppet 5 000 euro utgör 70 procent eller 3.500 euro skattepliktig kapitalinkomst.

Skatteförvaltningen har utfärdat en anvisning, Dnr A192/200/2013 8.5.2014, Hur den nya lagen om andelslag påverkar beskattningen av andelslag.

2.10 Dividend till andra än aktieägare

Dividendinkomst är i regel inkomst för dividendtagare. I praktiken förekommer det likväl fall där dividendinkomst betraktas som inkomst för en annan skattskyldig än aktieägaren. Genom testamente eller donation kan till exempel rätten till innehav av aktie överföras på en person och samtidigt rätten till avkastningen av aktierna på viss tid eller för alltid överföras på en annan person. Dividendtagaren beskattas då för dividenden. Vid givandet av gåva kan gåvogivaren förbehålla sig rätten till dividendinkomst på livstid och ge aktierna som gåva åt en annan person. Gåvogivaren beskattas då för dividend.

Att ge enbart dividend/aktie/kupongerna som gåva har inte betraktats som tillräcklig grund för att överföra beskattningen av dividendinkomsterna på en annan person, om inte äganderätten till aktierna överförs. Högsta förvaltningsdomstolens beslut HFD 1986-II-547 gällde ett fall där den skattskyldige hade skänkt dividendkuponger till sina släktingar som hade lyft dividenderna. Det oaktat beskattades den skattskyldige själv för den dividend som hade utbetalats mot dessa dividendkuponger.

Utdelning av dividend på basis av arbetsinsats som avses i ISkL 33 b § 3 mom. utgör inkomst för den person vars arbetsinsats det är fråga om, även om personen inte är dividendtagare. Bestämmelserna om arbetsinsatsdividender tillämpas på en dividend som står att lyfta 1.1.2010 eller senare (469/2009). Läs mer i anvisningen om beskattning av dividend som baserar sig på arbetsinsats.

2.11 Avvikande räkenskapsperiod

Det faktum att ett företags räkenskapsperiod avviker från kalenderåret påverkar inte grunden för hur kapitalinkomstandelen bestäms. Om ett bolags räkenskapsperiod har avslutats exempelvis 31.1.2014, bestäms det utgående från det matematiska värde som beräknats för aktien år 2014 vilken andel av vinstutdelningen som är kapitalinkomst i dividendtagarnas inkomstbeskattning för år 2014. Detta värde baserar sig på balansräkningen för år 2013, dvs. balansräkningen för den räkenskapsperiod som avslutats 31.1.2013.

Om bolaget inte har haft någon räkenskapsperiod som avslutats under år 2013 beräknas det matematiska värdet på kapitalinkomstandelen för de dividender som delas ut år 2014 utifrån balansräkningen för den räkenskapsperiod som avslutats år 2012 (CSN 1993/309).

2.12 Ändring i verksamhetsformen

Om tillgångar och skulder som hör samman med en tidigare verksamhet har överförts till ett aktiebolag som bildats utifrån samma värden, beräknas bolagets nettoförmögenhet på basis av det sista bokslutet före skatteåret som uppgjordes utifrån den verksamhet som ska överföras. Om endast en del av tillgångarna och skulderna överförts till aktiebolaget vid ändringen av företagsformen beaktas enbart de överförda tillgångarna och skulderna då bolagets nettoförmögenhet räknas ut (11 § i lagen om värderingar av tillgångar vid beskattningen ).

2.13 Nytt bolag

Kapitalinkomstandelen av dividender från ett nytt bolag beräknas utifrån aktiens nominella värde eller, om detta saknas, utifrån aktiens bokföringsmässiga motvärde. Om bolaget eller en delägare så kräver ska dock aktiens teckningspris tas till beräkningsgrund om detta är högre än det nominella beloppet eller det bokföringsmässiga motvärdet (10 § i lagen om värdering av tillgångar vid beskattningen). Det nominella värdet används som beräkningsgrund även då ett bolag delar ut dividend för sin första räkenskapsperiod under vilken ett annat bolag fusionerats i bolaget (CSN 1993/271).

2.14 Ny aktie

Om ett bolag höjt sitt aktiekapital efter utgången av den räkenskapsperiod som senast föregått skatteårets ingång ska aktiens nominella värde betraktas som det matematiska värdet för de nya aktier som tecknats i samband med höjningen av kapitalet. Om ett nominellt värde saknas, ska som värde betraktas aktiens bokföringsmässiga motvärde, eller om bolaget eller en delägare så kräver, aktiens teckningspris om detta är högre än det nominella beloppet eller det bokföringsmässiga motvärdet (12 § i lagen om värdering av tillgångar vid beskattningen).

2.15 Flera dividender under samma år

Om ett bolag har gjort flera beslut om vinstutdelning inom samma räkenskapsperiod eller ändrat tidpunkten då räkenskapsperioden avslutas kan delägare få flera dividender från ett och samma bolag under ett kalenderår. Kapitalinkomstandelen för dividenden beräknas i så fall bara en gång på det sammanlagda beloppet av vinstutdelningarna (CSN 1993/187).

Exempel: Ett bolags räkenskapsperiod har gått ut 31.12.2013. Räkenskapsperioden för år 2014 har förkortats till 6 månader. För vardera räkenskapsperioden utdelas en dividend som kan tas ut under kalenderåret 2014. Delägare A har fått sammanlagt 3.000 euro i vinstutdelning för år 2013 och 1.500 euro för år 2014. Det sammanräknade matematiska värdet av aktierna i A:s ägo är 15.000 euro år 2013. Aktiens matematiska värde som används vid delägarens inkomstbeskattning år 2014 beräknas på basis av bolagets balansräkning för den räkenskapsperiod som gick ut 2013.

Som kapitalinkomst betraktas den andel som motsvarar en avkastning på 8 % av det sammanräknade matematiska värdet för de aktier delägaren äger. Kapitalinkomsten blir alltså 8 % × 15 000 euro = 1.200 euro och förvärvsinkomsten 4.500 euro – 1.200 euro = 3.300 euro.

2.16 Vinstutdelning i två rater

Bolagsstämman kan besluta att bolagets vinstutdelning sker i två rater. Om utbetalningen av dividenden fördelas på två kalenderår bestäms kapitalinkomstandelen separat för vardera raten.

Exempel: Ett bolags räkenskapsperiod har gått ut 30.6.2013. Bolaget delar ut dividend för denna räkenskapsperiod så att hälften av dividenden kan tas ut i december 2013 och hälften i mars 2014.

Den kapitalinkomstdel av dividenden som erhålls år 2013 bestäms sålunda utifrån aktiens matematiska värde uträknat för år 2013. Detta värde baserar sig på balansräkningen för den räkenskapsperiod som avslutats 30.6.2012. Den kapitalinkomstdel av dividenden som erhålls år 2014 bestäms sålunda utifrån aktiens matematiska värde uträknat för år 2014. Detta värde baserar sig på balansräkningen för den räkenskapsperiod som avslutats 30.6.2013.

2.17 Betydelsen av räkenskapsperiodens längd

Den årliga kapitalavkastningen på 8 procent beräknas som en årlig avkastning (ISkL 33b §). Eftersom skatteåret för de fysiska personer som får vinstutdelning är ett kalenderår beräknas avkastningen årsvis i perioder om 12 månader. Längden av aktiebolagets räkenskapsperiod inverkar inte på det belopp som betraktas som kapitalinkomst (CSN 1993/142 och HFD:2002:1).

Exempel: Ett bolags räkenskapsperiod har varit ett kalenderår. År 2013 ändrades räkenskapsperioden så att den varade 1.1–30.6.2013. Inga dividender delades ut under den räkenskapsperiod som avslutades 31.12.2012. Den dividend som delades ut under räkenskapsperioden som avslutades år 2013 har kunnat lyftas under kalenderåret 2013.

Kapitalinkomsten utgör 8 procent av aktiernas sammanräknade matematiska värde för beräknat för år 2013 (det matematiska värdet har beräknats utifrån balansräkningen för den räkenskapsperiod som gick ut 31.12.2012).

2.18 Överlåtelse av aktier

Dividendens kapitalinkomstandel bestäms utifrån det sammanräknade matematiska värdet av delägarens aktieinnehav i bolaget. Antalet aktier beräknas enligt det antal som delägaren ägt vid tidpunkten för vinstutdelningen och enligt vilket delägaren fått sin utdelning (CSN 1993/308). Eventuella överlåtelser eller anskaffningar av aktier senare under skatteåret påverkar inte hur den erhållna dividenden fördelas på kapital- respektive förvärvsinkomst.

Om aktier överlåts så att överlåtaren förbehåller sig rätten till vinstutdelningar, bestäms kapitalinkomstandelen för de dividender överlåtaren får enligt de överlåtna aktiernas sammanräknade matematiska värde.

2.19 Aktier av flera slag

Alla aktier i delägarens ägo beaktas då man räknar ut kapitalinkomstandelen av en dividend. I beräkningsgrunden ingår även sådana aktier som inte ger vinstutdelning (HFD:1999:24). I beräkningen beaktas delägarens aktieinnehav vid tidpunkten då dividenden delas ut.

2.20 Dividendens skatteår

På dividendinkomster tillämpas det allmänna stadgandet om periodisering av inkomster (ISkL 110 §). Dividender utgör inkomst för det skatteår under vilket dividenden enligt bolagsstämmans beslut har kunnat lyftas. Dividender anses stå att lyfta samma dag som bolagsstämman sammanträtt, såvida inte bolagsstämman beslutat separat om tidpunkten. Periodiseringsbestämmelsen omfattar förutom fysiska personer och dödsbon även yrkesutövare vars bokföring följer betalningsprincipen samt anteckningsskyldiga jordbruksidkare.

I beskattningen av affärsidkare och yrkesutövare med dubbel bokföring tillämpas prestationsprincipen i beskattningen. Enligt prestationsprincipen utgör dividenden inkomst under det skatteår då beslutet om vinstutdelning har fattats och rätt till divident har uppkommit. När dividenden har stått att lyfta saknar betydelse. Till skatteårets inkomst av näringsverksamhet räknas de dividender till vilka rätt har uppkommit under de räkenskapsperioder som utgår under kalenderåret.

2.21 Skatteavdrag

2.21.1 Utgifter som hänförs till dividendinkomst

En fysisk person och ett dödsbo kan dra av räntor som hänför sig till förvärv av dividendinkomster och likaså utgifter som förorsakas av förvärv av dividendinkomster oavsett om dividendinkomsten är skattefri inkomst med stöd av 33a–33c § i inkomstskattelagen eller skattepliktig förvärvs- eller kapitalinkomst. Sådana räntor och utgifter dras i första hand av från kapitalinkomsterna, och till den del de överskrider kapitalinkomsterna dras de av som underskottsgottgörelse från skatter på förvärvsinkomster.

Den skattskyldige har rätt att dra av även sina utgifter för förvaltning och förvaring av värdepapper, värdeandelar och annan med dessa jämförbar egendom till den del utgifterna under skatteåret överstiger självriskandelen om 50 euro. Självriskandelen anses täcka utgifterna för förvaltning och förvaring av egendomen också till den del egendomen eller avkastningen inte är skattepliktig. (ISkL 54 § 2 mom.).

Dagliga resor mellan hemmet och aktiebolagets driftställe behandlas i Skatteförvaltningens anvisning av 1.12.2010 Avdrag av delägarföretagares kostnader för resor mellan bostaden och arbetsplatsen, nr 1168/32/2010.

2.21.2 Förvärvsinkomstavdrag i kommunalbeskattningen

I beräkningsgrunden för kommunalbeskattningens förvärvsinkomstavdrag inräknas även det dividendbelopp som beskattas som förvärvsinkomst (ISkL 105a § 1 mom.). Kommunalbeskattningens förvärvsinkomstavdrag beviljas inte på basis av förtäckt dividend.

2.21.3 Underskottsgottgörelse för delägarlån

En underskottsgottgörelse som uppkommit genom återbetalning av ett sådant delägarlån som ska betraktas som kapitalinkomst har åren 2005–2009 fått dras av från skatterna på förvärvsinkomster utan maximigräns (ISkL 131 § 6 mom.). Sedan 1.1.2010 har de normala begränsningarna gällt även underskottsgottgörelser.

En underskottsgottgörelse som uppstår genom återbetalning av ett delägarlån kan överföras på maken utan begränsning i enlighet med ISkL 134 §.

2.21.4 Skuld som har använts för förvärv av aktier samt ränta på den

En företagardelägares skuld som hänför sig till förvärv av aktier dras inte av från aktiernas matematiska värde. Företagardelägaren får från sina kapitalinkomster dra av räntorna på den skuld som använts för att förvärva aktier i hans bolag, och till den del som räntebeloppet överskrider kapitalinkomsterna får det dras av som underskottsgottgörelse från företagardelägarens förvärvsinkomster. Sedan 1.1.2010 har de normala maximibeloppen tillämpats på underskottsgottgörelser.

En underskottsgottgörelse som uppkommit av räntan på ett lån som tagits för att förvärva aktier kan i enlighet med ISkL 134 § överföras på maken utan begränsningar.

2.22 Anskaffningsutgift för aktier som fåtts i form av dividend

Enligt Högsta förvaltningsdomstolens avgörande HFD 28.10.2005 liggare 2765 betraktas aktiers gängse värde såsom anskaffningsutgift då aktier fåtts i form av dividender i samband med en vinstutdelning. Som belopp för erhållen dividend betraktas på motsvarande sätt det gängse värdet av de aktier som fåtts i form av dividend. Som anskaffningsutgift för de erhållna aktierna betraktas aktiernas hela värde trots att endast en del av detta belopp hänförs till skattepliktig inkomst.

2.23 Utdelning av medel i strid med aktiebolagets bestämmelser

Om bolagets medel delas ut till aktieägarna i strid med bestämmelserna i aktiebolagslagen, är det fråga om en olaglig utdelning av medel. Exempelvis är en vinstutdelning olaglig, om den sker utan framställning av styrelsen. Vinstudelningen är likaså olaglig, om man vid tidpunkten för beslutet vet eller borde veta att bolaget är insolvent eller att utdelningen orsakar insolvens (se ABL 13 kap. 2 §). Om en vinstutdelning enligt bolagsrätten är olaglig men baserar sig på bolagsstämmans beslut om vinstutdelning, tillämpas emellertid i regel bestämmelserna i inkomstlagen om bolag och dividendtagare på vinstutdelningen.

2.24 Återkallande av beslut om dividendutdelning

Det förekommer att beslut om dividendutdelning senare återkallas. Återkallande av beslut om dividendutdelning kan i regel godkännas i beskattningen endast om beslutet om återkallande fattas innan dividenden står att lyfta. För att återkallandet ska kunna godkännas också i beskattningen behövs en klar juridisk motivering som t.ex. att utdelningen strider mot aktiebolagslagen. Även annan lagstridighet kan vara en godtagbar anledning. Exempelvis är försvagande av resultat och solvens inte en tillräcklig grund för återkallande av dividend (se HFD 1995-B-510 och HFD 1995-B-511).

3 Rörelseidkares och yrkesutövares samt jordbrukares dividender

3.1 Dividender från företagsverksamhetens förvärvskälla

Av dividender som en fysisk person eller ett dödsbo fått för aktier som ingår i näringsverksamhetens och jordbrukets förvärvskälla utgör 85 procent skattepliktig inkomst av företagsverksamhet och 15 procent skattefri inkomst (NärSkL 6a § 5 momentet). Dividender från icke offentligt noterade bolag utgör till 75 procent skattepliktig inkomst från företagsverksamhet och till 25 procent skattefri inkomst. Dividender som avses i REIT-lagen utgör helt och hållet skattepliktig inkomst från företagsverksamhet.

Prestationer som erhållits från fonden för fritt eget kapital beskattas som dividend eller överlåtelsevinst såsom i punkt 2.3.2 i det föregående beskrivs. Utdelning av av medel som betraktas som dividend beskattas i näringsverksamhetens eller jordbrukets förvärvskälla liksom andra dividendinkomster.

Den skattefria delen av en dividend som ingår i näringsverksamhetens eller jordbrukets inkomst dras av innan företagsinkomsten delas in i andelarna för förvärvsinkomst och kapitalinkomst. Kapitalinkomsten är en 20 procents årlig avkastning på den nettoförmögenhet som vid utgången av det år som föregår skatteåret hänförts till näringsverksamheten eller jordbruket. Under det år då en företagsverksamhet inleds räknas kapitalinkomstandelen på basis av den nettoförmögenhet som vid skatteårets slut hänförs till näringsverksamheten eller jordbruket. Innan beskattningen för skatteåret blivit färdig kan den skattskyldige eller företagarmakar tillsammans yrka på att kapitalinkomstandelen ska beräknas enligt en årlig avkastning på 10 procent i stället för 20 procent eller att resultatet i sin helhet ska beskattas som förvärvsinkomst. (ISkL 38 § 1 mom.).

Även om endast 85 procent (offentligt noterat) eller 75 procent (onoterat) av dividenden utgör inkomst av företagsverksamhet räknas aktierna i sin helhet till företagsverksamhetens nettoförmögenhet.

Exempel: En näringsidkares inkomst av näringsverksamhet är 40.000 euro under skatteåret 2014 och inkomsten innefattar 5.000 euro i dividender från ett offentligt noterat bolag. Näringsverksamhetens nettoförmögenhet från året innan är 25.000 euro.

| NärSkL | 40 000 | nettoförmögenhet | 25 000 |

| Dividend som ingår i NärSkL-inkomst | 5 000 | ||

| -dividendens skattefria del | 750 | kapitalinkomstandel | 5 000 |

| beskattningsbar NärSkL-inkomst | 39 250 | förvärvsinkomstandel | 34 250 |

Från inkomsten av näringsverksamhet 40.000 euro avdras den däri ingående skattefria delen 750 euro (5.000 × 15 % = 750) varvid näringsverksamhetens beskattningsbara inkomst blir 39.250 euro. Av detta belopp utgör en 20 procents årlig avkastning på föregående års nettoförmögenhet kapitalinkomst (25.000 euro × 20 % = 5.000 euro) och den resterande delen förvärvsinkomst.

3.2 Dividendens skatteår

I beskattningen av affärsidkare och yrkesutövare med dubbel bokföring tillämpas prestationsprincipen i beskattningen. Enligt prestationsprincipen utgör dividenden inkomst under det skatteår då beslutet om vinstutdelning har fattats och rätt till dividend på så sätt uppkommit. När dividenden har stått att lyfta saknar betydelse. Till skatteårets inkomst av näringsverksamhet räknas de dividender till vilka rätt har uppkommit under de räkenskapsperioder som utgår under kalenderåret.

I beskattningen av yrkesutövare med bokföring som baserar sig på kassaprincipen och av anteckningsskyldiga jordbrukare utgör dividenden inkomst för det skatteår under vilket dividenden har kunnat lyftas enligt bolagsstämmans beslut. Dividender anses kunna lyftas samma dag som bolagsstämman sammanträtt, såvida inte bolagsstämman separat beslutat om tidpunkten.

3.3 Ränta på andelskapital som inkomst från näringsverksamhet

Räntor på andelskapital är till 70 procent skattepliktig företagsinkomst för näringsverksamhetens eller jordbrukets förvärvskälla. För en fysisk person och ett dödsbo utgör räntor på andelskapital dock skattefri inkomst upp till 1.500 euro. Den skattefria delen hänförs först till den skattskyldiges personliga inkomst, därefter till jordbrukets inkomst och till sist till näringsverksamhetens inkomst (ISkL 33d § 2 mom.).

Då makar idkar jordbruk eller bedriver näringsverksamhet tillsammans, dras båda makarnas skattefria andelar om 1.500 euro av från företagsinkomsten till den del som den skattefria andelen inte redan dragits av i en annan förvärvskälla. Att båda makarnas skattefria andelar dras av från företagsinkomsten kräver inte att den eller de andelar som placerats i företagsverksamheten är i båda makarnas namn. Båda makarnas skattefria andel kan dras av, även om endast den ena maken äger den eller de placerade andelarna, De skattefria andelarna dras av innan företagsinkomsten fördelas på makarna.

Exempel: Makar idkar jordbruk tillsammans. Jordbrukets vinst för skatteåret 2013 är 30.000 euro. I beloppet ingår 2.000 euro i dividender och 3.000 euro i räntor på andelskapital. Näringsverksamhetens nettoförmögenhet från året innan är 25.000 euro. Hustruns och mannens arbetsinsatser fördelas 40/60, och båda makarna har en 50 procents andel av jordbrukets nettoförmögenhet. Hustrun har dessutom 1.000 euro i räntor av andelskapital som ingår i hennes personliga förvärvskälla.

| NärSkL | 30 000 | nettoförmögenhet | 25 000 |

| innefattar räntor på andelskapital | 3 000 | ||

| innefattar dividend | 2 000 | kapitalinkomstandel som ska fördelas | 5 000 (20 %*25 000) |

| hustruns kapitalinkomstandel | 2 500 | ||

| Avdrag från GårdsSkL-inkomst | mannens kapitalinkomstandel | 2 500 | |

| NärSkL | 30 000 | ||

| - hustruns skattefria ränta upp till 1.500 euro | - 500 | kapitalinkomstandel som ska fördelas | 22 400 (27 400-5 000) |

| - mannens skattefria ränta upp till 1.500 euro | - 1 500 | hustruns förvärvsinkomstandel | 8 960 (40 %*22 400) |

| - skattefri andel av ränta som överstiger 1.500 euro | - 300 | mannens förvärvsinkomstandel | 13 440 (60 %*22 400) |

| - dividendens skattefria del | - 300 | ||

| inkomst som ska fördelas | 27 400 | ||

Från jordbrukets inkomst avdras först båda makarnas andelar av räntan på andelskapitalet, som är skattefri upp till 1.500 euro. Hustrun har dessutom 1.000 euro i räntor av andelskapital som ingår i hennes personliga förvärvskälla varefter återstår ett avdrag på 500 euro från inkomst av jordbruk. Mannens och hustruns skattefria delar som kan avdras uppgår sålunda sammanlagt till 2.000 euro. Därefter avdras från jordbrukets inkomst den skattefria andelen om 30 procent av den andel som överskrider den helt skattefria andelen av räntorna på andelskapitalet, dvs. 1.000 euro (1.000 × 30 % = 300) och från dividendinkomsten 2.000 euro (2.000 × 15 % = 300). Jordbrukets inkomst blir därmed 27.400 euro som indelas i kapital- och förvärvsinkomstandelar utifrån jordbrukets nettoförmögenhet från året innan. Kapitalinkomstandelen är 20 % × 25.000 = 5.000 euro och det resterande beloppet 22.400 euro utgör förvärvsinkomstandel. Makarnas andelar av jordbrukets nettoförmögenhet är 50/50 så att båda makarna får en kapitalinkomst på 50 % × 5.000 = 2.500 euro. Förvärvsinkomstandelen fördelas på makarna i proportion till deras arbetsinsats: hustruns inkomst blir 40 % × 22.100 = 8.840 och mannens 60 % × 22.100 = 13.260 euro.

4 Samfund

4.1 Allmänt

Dividender på aktier som ingår i samfundens näringsverksamhet är skattefria, om de utbetalas av ett inhemskt bolag eller ett samfund som nämns i direktivet om moder- och dotterbolag (NärSkL 6a §). Skattefria medel är dividender från andra bolag inom EU/EES-området än bolag som avses i direktivet om moder- och dotterbolag, om det utdelande bolaget utan valmöjlighet och befrielse är skyldigt att för sin inkomst efter vinstutdelning betala minst 10 procent i skatt och bolagets hemort enligt landets skattelagstiftning är belägen i denna stat och bolagets hemort enligt avtalet om undanröjande av dubbel beskattning inte befinner sig utanför EU/EES-området. Andra dividender är skattepliktiga.

Undantagen från denna huvudregel gäller dividender från stater utanför EU/EES, investeringstillgångsdividender, dividender som ett icke offentligt noterat bolag fått från ett offentligt noterat bolag om ägarandelen är under 10 procent, och dividender som avses i REIT-lagen. Inhemska dividender och dividender från EU/EES-området behandlas lika i fråga om dividendbetalare som avses i moder-dotterbolagsdirektivet. Dividender som fåtts från en stat utanför EU/EES-området är däremot helt och hållet skattepliktig inkomst för ett samfund oberoende av om ett skatteavtal har ingåtts eller ej. I praktiken avgörs skattebehandlingen för dividender som fås från dessa stater dock enligt det skatteavtal som tecknats med respektive stat.

4.2 Dividendens förvärvskälla

Huruvida dividender som ett samfund fått är skattepliktiga avgörs oavsett dividendens förvärvskälla enligt bestämmelserna i NärSkL 6 a § i de fall att dividendtagaren är ett aktiebolag, ett andelslag, en sparbank eller ett ömsesidigt försäkringsbolag. Däremot är dividender i en personlig förvärvskälla hos andra än ovan nämnda samfund helt och hållet skattepliktig inkomst. (ISkL 33d §) Således är till exempel föreningars och stiftelsers dividender som ska beskattas som personlig inkomst fullt ut skattepliktiga om samfundet inte är allmännyttigt.

Dividender som hör till jordbrukets förvärvskälla beskattas för samtliga samfunds vidkommande i enlighet med GårdsSkL 5 § 14 punkten så som föreskrivs i NärSkL 6a §.

4.3 Dividender och utdelning av medel från Finland från fonder för inbetalt fritt eget kapital

Dividender som ett samfund fått från Finland utgör i regel inte skattepliktig inkomst. Skattefri inkomst för dividendtagaren är dividender som delats ut av ett icke offentligt noterat bolag samt dividender som ett offentligt noterat bolag delat ut till ett annat offentligt noterat bolag. Också dividender som ett icke offentligt noterat bolag fått från ett offentligt noterat bolag är skattefri inkomst om det icke offentligt noterade bolaget äger minst 10 procent av det offentligt noterade bolag som delar ut dividenden. Om ägarvillkoret inte uppfylls är dividender som bolag som inte är offentligt noterade får från offentligt noterade bolag helt och hållet skattepliktig inkomst fr. o. m. 1.1.2014. Av dividender som erhållits för aktier som ingår i investeringstillgångar som avses i NärSkL 11 § är dock alltid 75 procent skattepliktig och 25 procent skattefri inkomst. (NärSkL 6a §)

Med offentligt noterade bolag avses sådana bolag vars aktier, när beslutet om dividendutdelningen fattas, är föremål för offentlig handel i enlighet med IskL 33a § på Helsingforsbörsens (NASDAQ OMX Helsinki) nordiska lista, Pre-lista, på ML-marknaden eller på en motsvarande reglerad och av myndigheterna övervakad marknad i Finland eller utomlands. Offentligt noterade företag är fr.o.m. 9.11.2007 även de företag med vars aktier det förs multilateral handel inom Europeiska ekonomiska samarbetsområdet enligt lagen om handel med finansiella instrument, förutsatt att handeln med aktien sker på bolagets ansökan eller med dess samtycke. En sådan lista är First North Finland. (se närmare kapitel 2.2).

Dividender som en andelsbank har fått från en affärsbank som tjänar som central finansieringsanstalt för andelsbankerna (Pohjola Bank Abp) utgör i sin helhet skattefri inkomst.

I uppställningen nedan visas normalsituationerna vid beskattningen av dividender som samfund fått från Finland. I tabellen beaktas inte penninginrättningarnas eller försäkrings- och pensionsanstalternas investeringstillgångsdividender. Också det ovan nämnda undantaget beträffande Andelsbanken liksom även de dividender som avses i REIT-lagen har utelämnats.

Dividender som ett inhemskt samfund fått från Finland år 2014

| Dividendutdelare | Dividendtagare | Beskattning av dividendtagare |

|---|---|---|

| Noterat / onoterat samfund | Noterat samfund | Dividend är skattefri inkomst. |

| Onoterat samfund | Onoterat samfund | Dividend är skattefri inkomst. |

| Noterat samfund | Onoterat samfund | Dividenden är skattefri inkomst, om dividendmottagaren direkt äger minst 10 procent av aktiekapitalet. Om ägarandelen är mindre än 10 procent, är dividenden helt och hållet skattepliktig inkomst. |

| Noterat / onoterat samfund | Samfund som inte bedriver näringsverksamhet och vars bolagsform är någon annan än aktiebolag, andelslag, ömsesidigt försäkringsbolag eller sparbank. | Dividend som hör till personlig förvärvskälla är till 100 procent skattepliktig inkomst, om det inte är fråga om ett allmännyttigt samfund. |

Från och med 1.1.2014 beskattas den utdelning av medel från fonden för eget kapital som avses i aktiebolagslagen i regel som dividendinkomst (NärSkL 6a 8 §). Ett undantag utgörs under vissa förutsättningar av ett onoterat bolag. Med stöd av NärSkL 6c § betraktas utdelning av medel från annat än offentligt noterat bolag från fonden för fritt eget kapital (ABL 13:1 1 punkten) som skattepliktig överlåtelse till den del återbäring betalas till den skattskyldige för dennes kapitalplacering i bolaget, om:

- det då medlen utdelas har förflutit högst 10 år sedan kapitalinvesteringen gjordes, och

- den skattslyldige företer en tillförlitlig redogörelse för att villkoren har uppfyllts.

Kapitalplaceringen måste ha gjorts av den skattskyldige själv. Då det fria egna kapitalet har genererats genom ett företagsarrangemang eller en kapitalöveföring till eget kapital, ska utdelningens karaktär avgöras separat från fall till fall. Om sambandet mellan de medel som utdelas och kapitalinvesteringen förblir oklart eller den skattskyldige inte själv har gjort investeringen, tillämpas bestämmelserna för dividendbeskattningt.

Då vinsten på överlåtelsen beräknas avdras från utdelningen av medel en utgift för aktiens förvärvande som inte avskrivits i beskattningen, men likväl högst det belopp som anses utgöra överlåtelsen. Om den oavskrivna utgiften för aktieförvärvet är mindre än det belopp som anses utgöra överlåtelsen, avdras den oavskrivna utgiften för aktieförvärvet. Avdrag för anskaffningsutgiften görs även i de fall där den inkomst som erhållits inte betraktas som skattepliktig inkomst.

Utdelningen behandlas som överlåtelse för alla de aktieägare för vilkas del villkoren uppfylls. Om villkoren till exempel uppfylls enbart för några aktieägare i fråga om placeringar som gjorts vid olika tidpunkter och i olika sammanhang, beskattas dividendutdelning till dem som överlåtelsevinst och beträffande andra aktier som dividend.

Utdelningen av medel kan emellertid inte ge upphov till skattepliktig inkomst, om det utdelande bolagets aktier i aktieägarens beskattning utgör aktier som kan överlåtas skattefritt (NärSkL 6b 2 §).

Exempel: Det onoterade bolaget A Ab har 4.5.2002 tecknat aktier hos det onoterade bolaget Y Ab för 10.000 euro. Det onoterade bolaget B Ab har 7.8.2008 tecknat aktier för 5.000 euro och det onoterade bolaget C Ab har 9.3.2009 tecknat aktier för 1.000. Av all aktieteckning har 80 procent tagits upp i fonden för inbetalt fritt eget kapital. Bolag Y Ab beslutar att dela ut 3.000 euro ur fonden för inbetalt fritt eget kapital till var och en aktieägare 2.2.201. För A beskattas utdelningen av tillgångar enligt bestämmelserna om dividend eftersom det har gått mer än 10 år från teckningen. I B:s fall behandlas utdelningen av tillgångar (<80% x 5.000) enligt bestämmelserna om skatt på överlåtelsevinst förutsatt att B Ab kan uppvisa en tillförlitlig utredning om att den aktieteckning som bolaget gjorde 7.8.2008, eftersom det har gått mindre än 10 år från teckningen. I annat fall sker beskattningen enligt de bestämmelser som gäller dividend. För bolaget C Ab behandlas utdelningen beträffande 800 euro (80 % x 1.000) i enlighet med bestämmelserna för beskattning av överlåtelsevinst, om C Ab kan uppvisa en tillförlitlig utredning av aktieteckningen, i annat fall enligt de bestämmelser som gäller dividend. Utdelningen beskattas i fråga om det beloppet som överstiger 800 euro med stöd av bestämmelserna för dividendbeskattning, eftersom återbäringen av kapitalet överstiger det belopp av teckningspriset som tagits upp i fonden för fritt eget kapital.

De nya bestämmelserna om utdelning ur fonden för fritt eget kapital kommer för första gången att tillämpas på utdelning av medel från onoterade bolag i den beskattning spom verkställs år 2016, om kapitalinvesteringen har gjorts innan 1.1.2014.

Vid utdelning av influtna medel från kapitalinvestering i fonden för inbetalt fritt eget kapital indelas återbäringen skatteåren 2014 och 2015 i två skilda grupper. För investeringar som gjorts innan 1.1.2014 har tidpunkten för investeringen ingen betydelse. Inte heller spelar det någon roll vem som gjort investeringen i det utdelande bolaget. För investeringar som gjorts innan 1.1.2014 ska investeringen ha gjorts av aktieägaren, utdelningen ske inom loppet av 10 år från tidpunkten för placeringen och den skattskyldige förete en tillförlitlig utredning om att villkoren för kapitalinvesteringen uppfyllts. Övergångsbestämmelserna tillämpas inte längre under skatteåret 2016.

4.4 Dividender från en EU/EES-stat

Dividend som ett samfund fått från en EU-stat är i allmänhet skattefri inkomst för samfundet när det är fråga om en dividendbetalare som avses i moder-dotterbolagsdirektivet. Skattefria medel är dividender från andra bolag inom EU/EES-området än bolag som avses i direktivet om moder- och dotterbolag, om det utdelande bolaget utan valmöjlighet och befrielse är skyldigt att för sin inkomst efter vinstutdelning betala minst 10 procent i skatt och bolaget enligt skattelagstiftningen i landet har sin hemvist i denna stat och bolagets hemvist enligt avtalet om undanröjande av dubbel beskattning inte befinner sig utanför EU/EES-området (NärSkL 6a §).

Vinstutdelning från ett offentligt noterat bolag utgör emellertid för ett onoterat bolag skattepliktig inkomst till 100 procent, om dividendtagaren äger under 10 procent av det utdelande bolagets aktiekapital.

Av en dividend som man fått från en EU-stat på basis av aktier som hör till investeringstillgångarna utgör 75 procent skattepliktig och 25 procent skattefri inkomst. Om dividenden fåtts från ett sådant utländskt samfund på vilket moder-dotterbolagsdirektivet kan tillämpas och om mottagarbolaget äger 10 procent eller mer av utdelarens aktiekapital, är dividenden skattefri även i fråga om aktier som hör till investeringstillgångarna.

I tabellen nedan visas normalsituationerna vid beskattningen av dividender som samfund fått från en EU/EES-stat.. I tabellen ingår inte penninginrättningarnas eller försäkrings- och pensionsanstalternas investeringstillgångsdividender. Beskattningen verkställs emellertid i enlighet med det skatteavtal som ingåtts med staten och dividenden beskattas i regel inte i Finland.

Dividender som ett inhemskt samfund fått från en annan EU/EES-medlemsstat år 2014

| Dividendutdelare | Dividendtagare | Beskattning av dividendtagare |

|---|---|---|

| Noterat / onoterat samfund | Noterat samfund | Dividenden är skattefri inkomst |

| Onoterat samfund | Onoterat samfund | Dividenden är skattefri inkomst |

| Noterat samfund | Onoterat samfund | Dividenden är skattefri inkomst, om dividendmottagaren direkt äger minst 10 procent av aktiekapitalet. Om ägarandelen är mindre än 10 procent, är dividenden helt och hållet skattepliktig inkomst. |

4.5 Dividender från stater utanför EU/EES-området

Dividend som fåtts från ett bolag med hemvist utanför EU/EES-området utgör i sin helhet skattepliktig inkomst. (NärSkL 6a § 3 mom).