Työmatkakustannusten korvaukset verotuksessa

Avainsanat:

- Antopäivä

- 7.2.2014

- Diaarinumero

- A19/200/2014

- Voimassaolo

- - 15.2.2017

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 mom.

- Korvaa ohjeen

- 54/31/2009, 20.5.2009

Tämä ohje käsittelee työmatkasta maksettujen kustannusten korvausten verotusta. Ohjeessa käsitellään lähinnä sitä, millaisessa tilanteessa palkansaajalle maksetut matkakustannusten korvaukset ovat verovapaata tuloa. Lisäksi ohjeessa käsitellään eräille muille luonnollisille henkilöille maksettujen matkakustannusten korvausten verotusta.

Ohje korvaa 20.5.2009 annetun ohjeen ”Työmatkakustannusten korvaukset”. Ohjeen kohtiin 6 ja 7 on tehty vuoden 2014 alusta voimaantulleesta rajoitetusti verovelvollisen tulon verottamisesta annetun lain muutoksesta johtuvat päivitykset. Muilta osin ohje vastaa sisällöltään aikaisempaa ohjetta. Ohjeeseen on lisäksi tehty eräitä teknisluonteisia muutoksia, jotka koskevat lähinnä lukujen otsikointia ja luvun 1 asioiden käsittelyjärjestystä.

1 Johdanto

1.1 Työmatkasta aiheutuneet kustannukset

Työmatkasta aiheutuu yleensä kustannuksia palkansaajalle. Työmatkasta aiheutuneet kustannukset voidaan ottaa huomioon kahdella toiselleen vaihtoehtoisella tavalla. Työnantaja voi korvata kustannukset erikseen lisäämättä niitä ennakonpidätyksenalaiseen palkkaan. Vaihtoehtoisesti työnantaja voi palkansaajan esittämän selvityksen perusteella vähentää kustannusten osuuden sovitusta kokonaispalkasta ennen ennakonpidätyksen toimittamista.

1.2 Verovapaat kustannusten korvaukset

Tuloverolain (1535/1992, TVL) 71 §:n 1 momentin mukaan veronalaista tuloa ei ole työnantajalta työmatkasta saatu matkustamiskustannusten korvaus, päiväraha, ateriakorvaus ja majoittumiskorvaus. Veronalaista tuloa ei ole myöskään matkustamiskustannusten eikä kohtuullisten majoittumiskustannusten korvaus matkasta toissijaiseen työpaikkaan.

Verovapaita matkakustannusten korvauksia ovat ainoastaan työnantajan työntekijälleen maksamat korvaukset. Työnantajaan rinnastetaan myös ennakkoperintälain (1118/1996, EPL) 13 §:n 1 momentin 2 kohdassa tarkoitettujen henkilökohtaisten palkkioiden maksajat, vaikka matkakustannusten korvauksen saaja ei olisikaan työsuhteessa maksajaan. Tällaisia henkilökohtaisia palkkioita ovat:

- kokouspalkkiot,

- henkilökohtaiset luento- ja esitelmäpalkkiot,

- hallintoelimen jäsenyydestä saadut palkkiot,

- toimitusjohtajan palkkio,

- avoimen yhtiön ja kommandiittiyhtiön yhtiömiehen nostama palkka sekä

- luottamustoimesta saatu korvaus.

Henkilökohtaisten palkkioiden luettelo on tyhjentävä. Kustannusten korvauksia voidaan kuitenkin TVL 71 §:n 3 momentin erityissäännöksen perusteella maksaa tietyin edellytyksin myös yleishyödyllisen yhteisön hyväksi tehdystä matkasta (katso jäljempänä kohta 5). Myös urheilijan palkkion saajalle voidaan maksaa verovapaita matkakustannusten korvauksia.

1.3 Kustannusten huomioiminen ennakkoperinnässä ja palkansaajan verotuksessa

1.3.1 Kaksi vaihtoehtoista tapaa huomioida kustannukset

EPL 15 §:n mukaan työnantaja voi korvata palkansaajalle työstä välittömästi johtuvat kustannukset tai vähentää kustannusosuuden ennen ennakonpidätyksen toimittamista. Säännöstä sovelletaan sekä maksajaan työsuhteessa olevaan henkilöön että EPL 13 §:n 1 momentin 2 kohdassa tarkoitetun henkilökohtaisen palkkion saajaan. Se kumpaa tapaa työnantaja soveltaa, riippuu käytännössä työsopimuksesta. Valittu tapa vaikuttaa korvausten verovapauteen palkansaajan verotuksessa.

1.3.2 Palkan lisäksi maksetut korvaukset

Jos työnantaja maksaa työmatkakustannusten korvaukset palkan lisäksi, kysymyksessä on TVL 71 §:ssä 1 momentissa tarkoitettu verovapaa korvaus. Työnantaja ei toimita verovapaasta korvauksesta ennakonpidätystä, eikä korvaus ole veronalaista tuloa palkansaajan verotuksessa. Palkansaaja ei voi vähentää omassa verotuksessaan kustannuksia, jotka työnantaja on hänelle verovapaasti korvannut.

1.3.3 Ennen ennakonpidätyksen toimittamista vähennetyt kustannukset

Jos työnantaja vähentää palkanmaksun yhteydessä matkakustannusten korvaukset sovitusta kokonaiskorvauksesta ennen ennakonpidätyksen toimittamista, verotusta toimitettaessa vähennettyjen kustannusten määrä lisätään palkansaajan ennakonpidätyksen alaiseen palkkaan. Tällöin palkansaaja saa omassa verotuksessaan vaatimuksesta vähentää matkakustannukset tulonhankkimismenoina (TVL 95 §). Vähennys ei kuitenkaan ole samansuuruinen kuin verovapaasti korvattavissa oleva määrä.

Palkansaajan on esitettävä selvitys syntyneistä kustannuksista. Hän voi vähentää lisääntyneinä elantokustannuksina Verohallinnon yhtenäistämisohjeessa vuosittain vahvistettavan määrän. Esimerkiksi matkustamiskustannukset voi vähentää samalla tavoin kuin asunnon ja työpaikan väliset matkat silloin, kun oma auto on halvin kulkuneuvo. Vähennyskelpoista on siten Verohallinnon matkakuluvähennyksen määrästä vuosittain antaman päätöksen mukainen määrä, joka on erisuuruinen kuin verovapaasta korvattavissa oleva työmatkakustannusten enimmäismäärä.

Työmatkasta aiheutuneet kustannukset ovat TVL 95 §:ssä tarkoitettuja tulonhankkimismenoja. Tämän vuoksi vähennyskelpoiset matkakustannukset vaikuttavat verotettavan tulon laskentaan vasta silloin, kun palkansaajalla on verovuoden aikana vähennyskelpoisia tulonhankkimismenoja enemmän kuin 620 euroa. Jos palkansaajan todelliset tulonhankkimismenot eivät ylitä tätä määrää, niiden sijaan vähennetään automaattisesti 620 euron suuruinen kaavamainen tulonhankkimisvähennys.

1.4 Verohallinnon päätös verovapaista matkakustannusten korvauksista

TVL 73 §:n 1 momentin mukaan Verohallinto antaa vuosittain etukäteen tarkemmat määräykset verovapaiden matkakustannusten korvausten perusteista ja määristä varattuaan kulukorvausasiain neuvottelukunnalle tilaisuuden tulla kuulluksi asiassa. Määräykset ovat vuosittain Verohallinnon antamassa päätöksessä verovapaista matkakustannusten korvauksista (jäljempänä kustannuspäätös).

1.5 Eräitä keskeisiä käsitteitä

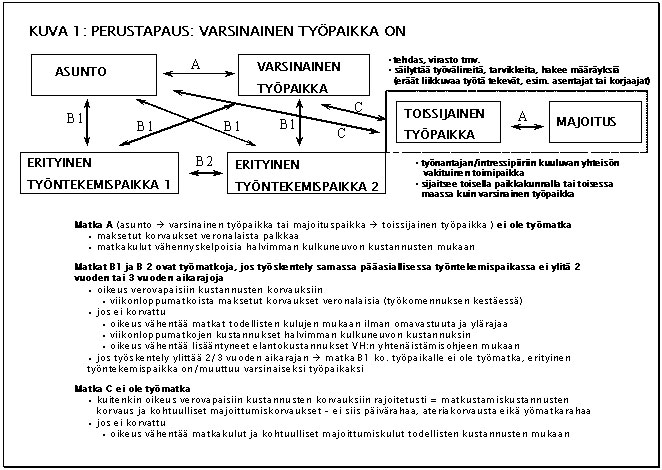

Varsinainen työpaikka: Varsinaisella työpaikalla tarkoitetaan paikkaa, jossa palkansaaja vakituisesti työskentelee.

Toissijainen työpaikka: Toissijaisella työpaikalla tarkoitetaan palkansaajan työnantajan tai tämän kanssa samaan intressipiiriin kuuluvan yhteisön vakituista toimipaikkaa, joka sijaitsee toisella paikkakunnalla tai toisessa valtiossa kuin palkansaajan ensisijaisena pidettävä varsinainen työpaikka.

Erityinen työntekemispaikka: Erityisellä työntekemispaikalla tarkoitetaan paikkaa, jossa palkansaaja työskentelee tilapäisesti.

2 Työmatka

2.1 Yleistä

Työnantaja voi korvata verovapaasti palkansaajalle työmatkasta aiheutuneet kustannukset. Työmatkat voidaan jakaa kahteen ryhmään:

- Työmatkalla tarkoitetaan matkaa, jonka palkansaaja tilapäisesti tekee työhön kuuluvien tehtävien suorittamiseksi erityiselle työntekemispaikalle (TVL 72.1 §).

- Työmatkana pidetään myös matkaa työntekemispaikalle myös silloin, jos:

a) työntekemispaikka sijaitsee muualla kuin oman työnantajan tai tämän kanssa samaan intressipiiriin kuuluvan yhteisön toimipaikassa,

b) työskentely on tilapäistä TVL 72a §:ssä tarkoitetulla tavalla,

c) työntekemispaikka sijaitsee yli 100 kilometrin etäisyydellä verovelvollisen asunnosta ja

d) verovelvollinen on työntekemispaikalle tehdyn matkan takia yöpynyt työntekemispaikan sijainnin vuoksi tarpeellisissa tilapäisissä majoitustiloissa (TVL 72.2 §).

2.2 Työmatka varsinaiselta työpaikalta erityiselle työntekemispaikalle (TVL 72 § 1 momentti)

2.2.1 Työmatkan käsite

Työmatkalla tarkoitetaan matkaa, jonka palkansaaja tekee tilapäisesti erityiselle työntekemispaikalle varsinaisen työpaikan ulkopuolelle. Jos palkansaajalla ei työn luonteen vuoksi ole varsinaista työpaikkaa, työmatkana pidetään matkaa, jonka palkansaaja tilapäisesti tekee työn suorittamiseksi asunnoltaan erityiselle työntekemispaikalle (liikkuva työ).

Työmatka voidaan tehdä myös toissijaiselta työpaikalta. Matkakustannusten korvausten verovapautta selvitettäessä toissijainen työpaikka rinnastetaan varsinaiseen työpaikkaan. Työmatka voi siis alkaa myös toissijaiselta työpaikalta tai tällä työskentelypaikkakunnalla olevasta majoituspaikasta.

Työmatkoja eivät ole:

- palkansaajan asunnon ja varsinaisen työpaikan väliset matkat,

- työkomennuksen kestäessä tehdyt viikonloppu- ja muut vastaavat matkat asunnon ja erityisen työntekemispaikan välillä sekä

- toissijaisen työpaikan ja majoituspaikan väliset matkat.

2.2.2 Milloin työmatka alkaa ja päättyy

Työmatka alkaa, kun palkansaaja lähtee erityiselle työntekemispaikalle varsinaiselta työpaikaltaan, kotoaan tai TVL 95a §:ssä tarkoitetulta työasunnoltaan ja päättyy, kun palkansaaja palaa johonkin noista paikoista. Jos työmatka tehdään toissijaisesta työpaikasta, matka alkaa ja päättyy vastaavien periaatteiden mukaan. Esimerkiksi työmatka katsotaan alkaneeksi toissijaisesta työpaikasta tai sen läheisyydessä olevasta majoituspaikasta.

Jos palkansaaja menee ensin kotoaan varsinaiselle työpaikalleen ja jatkaa sieltä erityiselle työntekemispaikalle, työmatka alkaa, kun hän lähtee varsinaiselta työpaikaltaan. Samoin, jos palkansaaja käy ennen matkaa erityiselle työntekemispaikalle kotonaan esimerkiksi vaatteita vaihtamassa, työmatka alkaa palkansaajan lähtiessä kotoaan.

Työmatka ei katkea, jos palkansaaja käy varsinaisella työpaikallaan vain työvälineiden vaihtamisen, uusien työmääräysten hakemisen tai muun samankaltaisen työn kannalta välttämättömän hyvin lyhytaikaisen tehtävän hoitamisen vuoksi. Edellytyksenä on, että hän jatkaa välittömästi toiseen työmatkakohteeseen.

2.2.3 Viikonloppumatkat

Työmatkakäsitteen ulkopuolelle on rajattu työkomennuksen kestäessä tehdyt viikonloppu- ja muut vastaavat matkat (TVL 72.3 §). Muita vastaavia matkoja ovat esimerkiksi muut kuin viikonloppuun ajoittuvat vapaa-ajan matkat. Myös tilanteessa, jossa työntekijät tekevät pidennettyä työviikkoa/työaikaa ja saavat esimerkiksi joka neljännen viikon vapaata, tuon vapaaviikon ajaksi kotiin tehty matka on viikonloppumatkaan rinnastettava matka. Siitä maksetut korvaukset ovat veronalaisia riippumatta siitä, onko palkansaajalla jossain muualla varsinainen työpaikka.

Viikonloppumatkoilla päivärahaoikeus loppuu, kun työntekijä lähtee erityiseltä työntekemispaikkakunnalta ja alkaa taas, kun hän palaa kohdepaikkakunnalle. Tämä johtuu siitä, että matkat eivät ole työmatkoja, joten niihin käytetyltä ajalta ei voi maksaa verovapaata päivärahaa. Myöskään matkustamiskustannuksia ei voi korvata verovapaasti.

Jos taas palkansaaja viettää viikonlopun erityisellä työntekemispaikkakunnalla, hänelle voidaan tältä ajalta maksaa päiväraha verovapaana.

Työntekijä voi vähentää työkomennuksen aikana tekemiensä viikonloppumatkojen matkustuskustannukset kuten kodin ja varsinaisen työpaikan väliset matkat (TVL 93 §).

Viikonloppumatkoja koskevan rajauksen tarkoituksena on sulkea työmatkakäsitteen ulkopuolelle komennuksen kestäessä tehdyt matkat. Näin ollen työmatkoja ovat matkat erityiselle työntekemispaikalle komennuksen alkaessa ja päättyessä sekä matkat erityiseltä työntekemispaikalta toiselle. Myös viikonloppumatka on työmatka silloin, kun komennus katkeaa viikonlopun ajaksi.

2.2.4 Komennuksen katkeaminen

Viikonloppumatkoista maksettujen korvausten verotuksen kannalta on olennaista se, jatkuuko työkomennus yhtäjaksoisesti vai katkeaako se viikonlopuiksi. Työkomennus katkeaa silloin kun palkansaajalle ei ole järjestetty majoitusta viikonlopuiksi. Näin tapahtuu esimerkiksi silloin kun palkansaaja asuu hotellissa ja huone on varattu vain työpäivien välisiksi öiksi.

Majoituksen järjestämisestä riippumatta työkomennuksen on tulkittu katkeavan sairas- ja vuosilomien sekä juhlapyhien ajaksi. Näistä matkoista aiheutuneet kustannukset työnantaja voi korvata ennakonpidätystä toimittamatta.

Jos työnantaja esimerkiksi työehtosopimuksen määräyksistä johtuen korvaa viikonloppumatkojen kustannukset myös silloin, kun työkomennus ei katkea, nämä korvaukset ovat verotuksessa palkkaa.

2.3 Komennusmiehet, työnantajalla ei toimipaikkaa (TVL 72 § 2 momentti)

2.3.1 Työmatkan käsitteen laajennus

Edellä esitetyt työmatkaa koskevat säännökset soveltuvat huonosti tilanteisiin, joissa työntekijät työskentelevät asiakasyritysten tiloissa, eikä heillä ole varsinaista työpaikkaa oman työnantajan tiloissa. Tilanteen selkiinnyttämiseksi TVL 72 §:ään lisättiin uusi 2 momentti, jossa säädetään komennuksilla työskentelevien työntekijöiden oikeudesta verovapaisiin matkakustannusten korvauksiin. Säännöstä on sovellettu vuoden 2009 alusta alkaen.

Säännöksen mukaan työmatkana pidetään matkaa työntekemispaikalle, joka sijaitsee muualla kuin oman työnantajan tai tämän kanssa samaan intressipiiriin kuuluvan yhteisön toimipaikassa. Työskentelyn on oltava tilapäistä samoissa 2 ja 3 vuoden aikarajoissa, joita sovelletaan yleensäkin työskentelyyn erityisellä työntekemispaikalla. Lisäksi matkakustannusten verovapaus edellyttää, että työntekemispaikka sijaitsee yli 100 kilometrin etäisyydellä palkansaajan asunnosta ja hän yöpyy työntekemispaikan vuoksi tarpeellisissa tilapäisissä majoitustiloissa (TVL 72.2 §).

Näitä säännöksiä sovellettaessa jo työskentelystä ensimmäisellä työskentelypaikalla voidaan maksaa verovapaita matkakustannusten korvauksia, jos esitetyt edellytykset täyttyvät.

Jos palkansaaja kulkee päivittäin kotoaan työntekemispaikalle, hänelle ei tämän säännöksen nojalla voi maksaa verovapaita matkakustannusten korvauksia. Poikkeuksena on tilanne, jossa palkansaaja joutuu komennuksen kestäessä siirtymään toiseen kohteeseen, ja palaa sen jälkeen jatkamaan työtään alkuperäisessä komennuspaikassa.

Tällaiselle toisen komennuksen keskeyttävälle uudelle komennukselle ei ole säädetty enimmäisaikaa. Palkansaajan on kuitenkin ehdittävä palata alkuperäiseen komennuspaikkaansa. Jos työntekijä komennetaan eri työskentelypaikkoihin niin, ettei voida tietää hänen palaavan aikaisempaan kohteeseen, matkakustannusten korvausten verovapaus ratkaistaan työskentelypaikkakohtaisesti etäisyyden ja yöpymisen perusteella.

2.3.2 Työnantajan toimipaikka

Työnantajan toimipaikalla tarkoitetaan työnantajan omistamaa, vuokraamaa tai muutoin hallitsemaa muuta kuin tilapäistä tilaa. Tällaisia paikkoja ovat esimerkiksi toimisto, varasto, tuotantolaitos, myymälä tai muu pysyvä liikepaikka. Sen sijaan asiakasyrityksen hallitsemat tilat eivät ole edellä tarkoitettu toimipaikka, vaikka siellä työskentelisikin työnantajan työntekijöitä pitkiäkin aikoja. Työnantajan toimipiste muodostuu vain, jos kyseinen työnantaja vuokraa tai saa käyttöönsä työskentelytiloja asiakasyritykseltä. Pelkistä sosiaalitiloista ei kuitenkaan muodostu toimipaikkaa.

Työnantajan toimipaikka ei tarkoita samaa kuin kiinteä toimipaikka. Esimerkiksi rakennustyömaasta ei yleensä muodosta yritykselle toimipaikkaa, koska toiminta siellä on tilapäistä. Samasta syystä myöskään rakennustyömaalle tuotu parakki ei ole tässä tarkoitettu työnantajan toimipaikka.

Hallituksen esityksen (HE 112/2008 vp) perustelujen mukaan vuokratyötä koskevissa tilanteissa työntekijän vuokralle ottanut työnteettäjä rinnastetaan TVL 72 §:n 2 momentin sovellettaessa työnantajaan. Näin ollen uutta työmatkan käsitettä ei sovelleta vuokrattuihin työntekijöihin silloin kun he työskentelevät käyttäjäyrityksen toimipaikassa.

2.3.3 Intressipiiri

Intressipiirin käsite on sama kuin toissijaista työpaikkaa koskevassa TVL 71 §:n 1 momentin säännöksessä. Intressipiirillä tarkoitetaan esimerkiksi konsernia (katso kohta 3.3.1). Toissijaiselle työpaikalle tehdystä matkasta maksettavien matkakustannusten korvausten verovapaussäännökset eivät muutu uuden TVL 72 §:n 2 momentin johdosta. Tämä tarkoittaa esimerkiksi sitä, että työntekijälle, joka aloittaa työskentelyn konserniin kuuluvan muun kuin työnantajayhtiönsä tiloissa, ei voi maksaa verovapaita matkakustannusten korvauksia, vaikka uuden TVL 72 §:n 2 momentin etäisyys- ja yöpymisvaatimus täyttyisivät.

2.3.4 Tilapäismajoitus

Tilapäismajoitusta ovat esimerkiksi hotellimajoitus, parakkimajoitus, soluasunto tai asuntovaunu. Myös pieni vuokra-asunto voi olla tilapäismajoitusta, jos palkansaajalla on varsinainen koti muualla. Tilapäismajoituksena pidetään myös suurempaa asuinhuoneistoa, jos siinä asuu samanaikaisesti useita työntekijöitä. Sillä, onko asunto työnantajan järjestämä vai palkansaajien itsensä hankkima, ei ole merkitystä.

Tilapäismajoituksen tunnusmerkkinä on myös, että palkansaajan perhe ei asu kyseisissä majoitustiloissa. Tällöin palkansaajalle syntyy yleensä lisääntyneitä elantokustannuksia. Asuinhuoneisto tai omakotitalo, jossa palkansaaja asuu perheineen, ei ole lain tarkoittama tilapäismajoitus. Myöskään palkansaajan työskentelypaikkakunnalta ostama asunto ei ole tilapäismajoitusta. Poikkeuksena voidaan pitää perheensä kanssa enintään TVL 72a §:ssä tarkoitetuksi 2 tai 3 vuoden määräajaksi Suomeen tulleita ulkomaalaisia. Jos työnantaja hankkii perheelle asunnon tilanteessa, jossa työsuhteessa oleva puoliso työskentelee erityisellä työntekemispaikalla, majoitus on hänen osaltaan verovapaa. Sen sijaan perheen majoituskustannuksista syntyy luontoisetu. Muun selvityksen puuttuessa puolet asumiskustannuksista voidaan katsoa veronalaiseksi luontoiseduksi.

Myös perheettömälle henkilölle voidaan katsoa syntyvän lisäkustannuksia, jos hänellä on kotipaikkakunnalla käytössään asunto, josta myös aiheutuu kustannuksia. Jos varsinainen asunto on vuokrattu pois komennuksen ajaksi, ei lisäkustannuksia synny.

2.4 Komennusmiehen työnantajalla on toimipaikka

Jos työnantajalla on toimipaikka, esimerkiksi kokoonpanohalli tai verstas, se on niiden työntekijöiden varsinainen työpaikka, jotka työskentelevät siellä vakituisesti tai säännöllisesti komennusten välillä. Tällöin työntekijän työmatkoihin sovelletaan edellä kohdassa 2.1 selostettua työmatkan käsitettä. Työmatkoja ovat matkat, jotka työntekijä tekee tilapäisesti erityiselle työntekemispaikalle.

Pelkästään työnantajan toimipaikan olemassaololla ei ole merkitystä, jos työntekijä ei työskentele siellä lainkaan. Muutaman päivän perehdytysjaksoa ennen komennukselle lähtöä ei pidetä työskentelynä. Tässä tilanteessa työntekijän oikeus verovapaisiin matkakustannusten korvauksiin määräytyy kohdan 2.2.1 mukaan.

Laissa ei ole täsmällistä määräaikaa sille, kuinka paljon työnantajan toimipaikassa komennusten välillä olisi työskenneltävä, jotta se olisi varsinainen työpaikka. Siellä työskentely voi olla vähäisempää kuin komennuksilla. Samoin työntekijä voi olla perättäisillä komennuksilla työskentelemättä välillä työnantajan toimipaikassa. Mutta jos työntekijä ei palaa työskentelemään työnantajan toimipaikkaan tilapäisyyden aikarajojen puitteissa, työnantajan toimipaikka ei enää ole hänen varsinainen työpaikkansa. Hänen työskentelyynsä aletaan soveltaa TVL 72 § 2 momenttia.

Työnantajakaan ei aina voi etukäteen tietää, mistä saa urakoita, ja kuinka usein tiettyä työntekijää tarvitaan omassa toimipaikassa. Tämän vuoksi, jos ei ole selvää, että työntekijä ei palaa oman työnantajan toimipaikkaan, sitä pidetään hänen varsinaisena työpaikkanaan sen komennuksen alkuun asti, jota ennen 2 tai 3 vuoden määräaika on ylittynyt.

3 Varsinainen, toissijainen ja erityinen työntekemispaikka

3.1 Yleistä

Työnantaja ei voi korvata verovapaasti asunnon ja varsinaisen työpaikan välisiä matkoja. Työnantaja voi korvata verovapaasti toissijaiseen työpaikkaan tehdystä matkasta johtuvat matkustamiskustannukset ja kohtuulliset majoittumiskustannukset (TVL 71.1 §). Päivärahaa ja yömatkarahaa ei näistä matkoista voida verovapaasti maksaa. Erityiselle työntekemispaikalle tehdyistä työmatkoista työnantajalta saadut matkakorvaukset ovat verovapaita. Tämän vuoksi on tärkeää erottaa nämä työskentelypaikat toisistaan.

Yhtenä työpaikkana pidetään esimerkiksi aidattua rakennustyömaata tai voimala-aluetta ja sen välittömässä läheisyydessä olevia paikkoja, jotka muodostavat työmaakokonaisuuden, vaikka alueella toimisi useita yrityksiä. Työntekijän siirtyessä Olkiluodon työmaakokonaisuuden alueella uuteen projektiin toisen yhtiön tiloihin, hänelle ei syntynyt uutta erityistä työntekemispaikkaa (KVL 2007/17). Tällaisia työmaakokonaisuuksia ovat muun muassa moottoritien rakennustyömaa ja saman pääurakoitsijan urakoima asuntoalue, jossa on useita rakennuksia.

Samalla paikkakunnalla voi olla useita eri työntekemispaikkoja. Esimerkiksi Helsingin keskustassa, Vuosaaressa ja Salmisaaressa olevat työmaat ovat eri työntekemispaikkoja.

Saman työnantajan erilliset toimipisteet voivat olla eri työpaikkoja. Palkansaajan työskentelyn kestosta ja olosuhteista riippuu, ovatko ne varsinaisia vai toissijaisia työpaikkoja vaiko erityisiä työntekemispaikkoja.

Varsinainen työpaikka voi olla myös muualla kuin oman työnantajan toimipisteessä. Esimerkiksi telakka voi olla aliurakoitsijan palveluksessa olevan henkilön varsinainen työpaikka (KHO:1987-B-562, KHO:1987-B-563 ja KHO:2006:45).

3.2 Varsinainen työpaikka

3.2.1 Varsinaisen työpaikan määritelmä

Varsinaisella työpaikalla tarkoitetaan paikkaa, jossa palkansaaja vakituisesti työskentelee (TVL 72b.1 §). Varsinainen työpaikka voi olla esimerkiksi toimisto, teollisuushalli tai työmaa-alue. Varsinaisena työpaikkana ei pidetä työntekemispaikkaa, jonne työntekijä tekee TVL 72 §:n 2 momentissa tarkoitetun työmatkan (TVL 72b.3 §).

Lyhytaikainenkin työskentelypaikka voi olla varsinainen työpaikka. Esimerkiksi jos yritys palkkaa tiettyyn toimipaikkaan ruuhka-apulaisen tai sairausloman sijaisen, heidän varsinainen työpaikkansa on tuo toimipaikka. Henkilö voi virkavapautensa aikana työskennellä toisen työnantajan palveluksessa. Tällöin tämän toisen työnantajan toimipiste on hänen varsinainen työpaikkansa (KHO 24.1.2002 taltio 168).

Varsinainen työpaikka muodostui myös tilanteessa, jossa työntekijän yhdysvaltalainen työnantaja, suomalainen samaan jäsenyritysten ketjuun kuuluva yritys ja työntekijä sopivat, että työntekijä siirtyy suomalaisen yrityksen palvelukseen kahdeksi vuodeksi. Työsopimus yhdysvaltalaisen yrityksen kanssa pysyi voimassa Suomessa työskentelyn ajan, ja työntekijä palasi työskentelemään tuossa yrityksessä. Suomalaisen yrityksen tilat olivat kuitenkin hänen varsinainen työpaikkansa, koska hän työskenteli suomalaisenyrityksen johdon alaisena ja osana suomalaisen yrityksen organisaatiota. Myös palkan maksoi suomalainen yritys. (KHO 27.3.2009 taltio 757).

Varsinaisia työpaikkoja voi olla useita samanaikaisesti. Tällainen tilanne syntyy esimerkiksi silloin, kun palkansaajan tehtäviin samassa työ- tai virkasuhteessa kuuluu työskentely useammassa paikassa. Esimerkiksi erityisopettaja ja kouluterveydenhoitaja voivat kiertää useassa koulussa. Jos koulut ovat saman kunnan alueella, ne ovat kaikki hänen varsinaisia työpaikkojaan. Jos opettaja käy työpäivän aikana useissa eri kouluissa, hänelle ei voida korvata verovapaasti näiden koulujen välisiä matkoja, koska ne eivät ole matkoja erityiselle työntekemispaikalle. Opettaja voi kuitenkin vähentää koulujen välisten matkojen kustannukset tulon hankkimisesta aiheutuneina menoina (KHO:1982-B-II-547). Jos opettaja opettaa kuntien tekemän sopimuksen mukaisesti eri kunnissa sijaitsevissa kouluissa, muun kuin asuinkunnan alueella olevat koulut ovat toissijaisia työpaikkoja.

Samoin, jos henkilöllä on eri työnantajien palveluksessa useita samanaikaisia osa-aikatöitä, jotka eivät ole tilapäisiä sivutoimia, kaikki työskentelypaikat ovat varsinaisia työpaikkoja (katso jäljempänä kohta 3.3).

Kotikin voi olla varsinainen työpaikka. Esimerkiksi myyntiedustajan koti, josta hän lähti päivittäin myyntipiirinsä esittelypaikoille ja jossa hän säilytti edustamiaan työnantajan tuotteita, katsottiin hänen varsinaiseksi työpaikakseen (KHO 18.11.2003 taltio 2882).

Myös urheilijalla voi olla varsinainen työpaikka. Superpesis-sarjassa päätoimisesti pelaavien pesäpalloilijoiden varsinaisia työpaikkoja olivat seuran säännölliset harjoittelupaikat ja kotiottelupaikka (KHO:2003:50).

Sellaisten vuokrattujen työntekijöiden, jotka eivät työskentele lainkaan työvoimaa vuokralle antavan yrityksen tiloissa, varsinainen työpaikka on käyttäjäyrityksen (vuokralle ottajan) toimipaikka (KHO 4.7.2005 taltio 1707). Jos vuokrattava työntekijä työskentelee myös vuokralle antajan tiloissa, käyttäjäyritysten toimipisteet voivat olla hänen erityisiä työntekemispaikkojaan yleisten säännösten mukaan. Erityisellä alalla toimivan käyttäjäyrityksen vuokralle ottamat työntekijät työskentelevät erityisellä työntekemispaikalla samoin perustein kuin esimerkiksi rakennusliikkeeseen työsuhteessa olevat työntekijät.

Troolarilla työskentelevien kalastajien varsinainen työpaikka oli aluksen kotisatama (KHO 30.7.1982 taltio 3343).

3.2.2 Liikkuva työ

Liikkuvaa työtä tekevillä kuten kotisairaanhoitajilla, pienkoneasentajilla, autonkuljettajilla tai konsulenteilla ei yleensä ole paikkaa, jossa he työskentelisivät vakituisesti. Heidän varsinaisena työpaikkanaan pidetään paikkaa, josta he hakevat työmääräykset, säilyttävät työssä tarvittavia asusteita, työvälineitä ja työaineita, tai muuta työn kannalta vastaavaa paikkaa (TVL 72b.2 §). Se sijaan pelkät sosiaalitilat eivät muodosta varsinaista työpaikkaa (KHO 31.3.2004 taltio 733). Jos tällaista paikkaa ei ole, työmatka katsotaan tehdyksi palkansaajan kotoa.

Esimerkiksi rekka-autonkuljettajan varsinainen työpaikka on varikko tai terminaali, jossa rekkaa säilytetään. Jos remonttitöitä tekevä sähköasentaja menee aamuisin työnantajan varastolle, josta hän saa käyttöönsä työvälineet ja auton, varasto on hänen varsinainen työpaikkansa. Sen sijaan uudisrakennuksilla työskentelevä sähköasentaja työskentelee yleensä erityisellä alalla.

Kotikin voi olla liikkuvaa työtä tekevän varsinainen työpaikka, jos hän säilyttää siellä työssään tarvittavaa materiaalia (esimerkiksi KHO 18.11.2003 taltio 2882) tai tekee työhönsä liittyviä tehtäviä.

3.2.3 Matkat varsinaiselle työpaikalle

Palkansaajan kodin ja varsinaisen työpaikan väliset matkat eivät oikeuta verovapaisiin matkakustannusten korvauksiin. Jos työnantaja korvaa näiden matkojen kustannuksia, korvaus on koko määrältään palkkaa. Verovapaata voi olla ainoastaan työnantajan järjestämä yhteiskuljetus (TVL 69.1 § 5 k. §).

3.2.4 Hälytys- ja varallaolotehtävät

Hälytys- ja muissa varallaolotehtävissä oleva palkansaaja saattaa joutua menemään varsinaiselle työpaikalleen nopeasti ja muulloin kuin normaalina työaikana. Työnantaja voi tällöin maksaa esimerkiksi taksimatkan tai kilometrikorvauksen verovapaasti. Käyntien on oltava satunnaisia ja hälytysluonteisia. Jos näitä matkoja on runsaasti ja ne ovat säännöllisiä, esimerkiksi työvuorolistan mukaisia, ne katsotaan kodin ja varsinaisen työpaikan välisiksi matkoiksi, eikä työnantaja voi maksaa korvauksia verovapaasti.

3.2.5 Työasioiden hoitaminen päivittäin kotimatkalla

Jos palkansaaja hoitaa säännöllisesti kotimatkallaan työasioita, vaikkapa vie työnantajan lähetyksiä postiin, hänelle voidaan korvata työasiasta aiheutunut matkan lisäys. Esimerkiksi palkansaajan kodin ja varsinaisen työpaikan välinen matka on 30 kilometriä. Hän kulkee matkan omalla autollaan ja poikkeaa matkalla postiin, jolloin matkan pituudeksi tulee 32 kilometriä. Palkansaajalle voidaan maksaa verovapaa kilometrikorvaus 2 kilometriltä.

Jos taas palkansaaja käy satunnaisesti esimerkiksi asiakkaan luona neuvottelussa niin, että hän lähtee varsinaiselta työpaikaltaan asiakkaan tiloihin ja sieltä kotiin, sekä matka varsinaiselta työpaikalta asiakkaan luo että asiakkaan luota kotiin ovat työmatkoja.

3.3 Toissijainen työpaikka

3.3.1 Toissijaisen työpaikan määritelmä

Toissijaisella työpaikalla tarkoitetaan palkansaajan työnantajan tai tämän kanssa samaan intressipiiriin kuuluvan yhteisön vakituista toimipaikkaa, joka sijaitsee toisella paikkakunnalla tai toisessa valtiossa kuin palkansaajan ensisijaisena pidettävä varsinainen työpaikka. Toissijainen työpaikka syntyy vain, jos työnantajalla tai samaan intressipiiriin kuuluvalla on vähintään kaksi toimipistettä. Palkansaajan koti ei voi olla toissijainen työpaikka, koska se ei ole työnantajayhteisön vakituinen toimipaikka. Myöskään asiakkaan toimitiloista ei voi muodostua toissijaista työpaikkaa, jos asiakas ei kuulu työnantajan kanssa samaan intressipiiriin.

Samaan intressipiiriin kuuluvat muun muassa saman konsernin yhtiöt. Oikeuskäytännön mukaan myös yhtiöt, jotka eivät muodosta konsernia, mutta joilla on yhteinen omistuspohja ja joiden yhteistoiminta on kiinteää, voivat muodostaa intressipiirin (KHO 2001/176). Samoin esimerkiksi kunnat voivat keskinäisellä sopimuksella muodostaa laissa tarkoitetun intressipiirin.

Intressipiiri muodostuu työnantajien tekemästä järjestelystä. Sitä ei muodostu silloin, kun työntekijä tekee itse työsopimuksen usean työnantajan kanssa.

Työntekemispaikan luonne määräytyy matkan tekohetken tilanteen mukaan. Näin ollen kuntaliitokset voivat aiheuttaa muutoksia verovapaiden matkakustannusten korvausten maksamiseen.

Esimerkki 9: Eri kuntien alueella sijainneet veropiirit A, B ja C yhdistetään A:n veropiiriksi. B ja C jäävät sivutoimipisteiksi. Verojohtaja työskentelee 3 päivää viikossa A:ssa ja päivän viikossa sekä B:ssä että C:ssä. A on hänen varsinainen työpaikkansa. B ja C ovat toissijaisia työpaikkoja.

Myöhemmin toteutetaan kuntaliitoksia siten, että A ja C kuuluvat kuntaan AA ja B kuntaan BB. Tämän jälkeen A ja C ovat verojohtajan varsinaisia työpaikkoja ja B on toissijainen työpaikka.

3.3.2 Verovapaat matkakustannusten korvaukset

Palkansaajalle voidaan korvata verovapaasti matkustamiskustannukset toissijaiselle työpaikalle ja kohtuullinen majoitus. Esimerkiksi hotellimajoitusta voidaan pitää lainkohdassa tarkoitettuna kohtuullisena majoituksena. Päiväraha, ateriakorvaus ja yömatkaraha eivät ole verovapaita. Jos työnantaja ei korvaa matkoja toissijaiselle työskentelypaikkakunnalle, palkansaaja saa vähentää nämä kustannukset tulonhankkimiskustannuksina todellisten kustannusten mukaisesti (TVL 95 §).

Lisäksi on huomattava, että toissijaisen työpaikan ja majoituspaikan väliset matkat rinnastetaan asunnon ja varsinaisen työpaikan välisiin matkoihin. Työnantaja ei siis voi korvata niitä matkoja verovapaasti. Palkansaajan verotuksessa kustannukset lisätään asunnon ja varsinaisen työpaikan välisten matkojen kustannuksiin ja tähän yhteismäärään sovelletaan TVL 93 §:n 1 momentissa säädettyjä omavastuuta, vähennyskelpoisuuden ylärajaa ja halvimman kulkuneuvon vaatimusta.

Jos palkansaajalla on useampia toissijaisia työpaikkoja, työnantaja voi korvata näiden paikkojen väliset matkat verovapaasti.

3.4 Varsinainen vai toissijainen työpaikka

Ensisijaisena pidetään käytännössä sitä työpaikkaa, jossa henkilö pääasiallisesti työskentelee ja jonka läheisyydessä on hänen vakituinen asuntonsa.

Myös tehtävien luonne vaikuttaa ratkaisuun. Kun liiton toimitusjohtaja työskenteli 3 päivää viikossa liiton pääkonttorissa ja 2 päivää viikossa perheen asuinpaikkakunnalla olevassa liiton toimipaikassa, katsottiin pääkonttori toimitusjohtajan varsinaiseksi työpaikaksi. Ratkaisu tehtiin kokonaisarvioinnin perusteella, jossa keskeisinä ratkaisuperusteina olivat työtehtävien hoitoon liittyvät seikat kuten työskentelyaika ja minkälaisia tehtäviä niissä suoritettiin. Perheen asuinpaikalla ei ollut näitä perusteita kumoavaa vaikutusta (KHO 14.10.2004 taltio 2563).

Jos tehtävien laatu ja hoito eivät painotu erityisesti toiseen työskentelypaikkaan, perheen asuinpaikalla on edelleen merkitystä (KVL 2006/48). Ratkaistussa tapauksessa palkansaajat työskentelivät noin kolmena päivänä viikossa Ruotsissa ja 1–2 päivää Suomessa. Heidän kotinsa olivat Suomessa. Suomen toimipiste oli heidän varsinainen työpaikkansa.

3.5 Erityinen työntekemispaikka

3.5.1 Erityisen työntekemispaikan määritelmä

Kustannuspäätöksessä ei määritellä erityistä työntekemispaikkaa. Työmatkan määritelmän pohjalta voidaan todeta, että kysymyksessä on varsinaisen työpaikan ulkopuolella oleva paikka, jossa palkansaaja tilapäisesti työskentelee. Tilapäinen työskentely samassa kohteessa voi kestää enintään 2 tai 3 vuotta (TVL 72a §).

Työskentely on tilapäistä esimerkiksi silloin kun

- työkohde on lyhytaikainen (rakennus- ja metsäala),

- työkohde on pitkäaikainen, mutta palkansaaja suorittaa vain ennalta määrätyn lyhytaikaisen tehtävän (esimerkiksi asennustyö) tai

- palkansaajalla säilyy varsinainen työpaikka työnantajan muussa toimipaikassa.

3.5.2 Verovapaat matkakustannusten korvaukset

Kun palkansaaja työskentelee erityisellä työntekemispaikalla, hänelle voidaan maksaa kustannuspäätöksen edellytysten täyttyessä kaikkia matkakustannusten korvauksia verovapaasti. Matkustamiskustannuksista voidaan korvata erityiselle työntekemispaikkakunnalle tehtyjen matkojen lisäksi myös matkat majoituspaikasta erityiselle työntekemispaikalle. Työnantaja ei kuitenkaan voi korvata verovapaasti työkomennuksen aikana tehtyjen vapaa-aikaan liittyvien matkojen kustannuksia.

3.5.3 Tilapäinen sivutoimi

Päätoimen ohella hoidettavat tilapäiset sivutoimet voivat oikeuttaa verovapaisiin matkakustannusten korvauksiin. Esimerkiksi musiikkiopiston katsottiin voi maksaa ennakonpidätystä toimittamatta matkustamiskustannusten korvauksia sivutoimisille opettajille, joilla oli muualla päätoiminen opetustehtävä tai orkesterin jäsenyys. Kysymyksessä eivät olleet kodin ja varsinaisen työpaikan väliset matkat (KHO:1986-B-II-591).

Myös sivutoimen tilapäisyyttä arvioitaessa sovelletaan TVL 72a §:n aikarajoja. Jos käynnit sivutoimen työskentelypaikassa ovat satunnaisia, esimerkiksi kerran kuukaudessa, sivutoimi on tilapäinen jo tällä perusteella.

Työskentely voi olla sivutoimista vain, jos palkansaajan hoitaa päätointaan samanaikaisesti. Jos hän on virkavapaana päätoimestaan toisen toimen hoitamista varten, kysymyksessä ei ole tässä tarkoitettu sivutoimi vaan tuo toinen työskentelypaikka on hänen varsinainen työpaikkansa (KHO 24.1.2002 taltio 168).

On kuitenkin huomattava, että sivutoimi voi olla myös pysyvä. Tällöin myös paikka, jossa henkilö työskentelee sivutoimisesti, on hänen varsinainen työpaikkansa.

3.6 Toissijainen työpaikka vai erityinen työntekemispaikka

Jos palkansaajan työsuhteen ehtoihin kuuluu säännöllinen työskentely kahdessa tai useammassa työnantajan tai samaan intressipiiriin kuuluvan organisaation toisella paikkakunnalla olevassa toimipisteessä koko työsuhteen ajan, hänellä on varsinainen ja toissijainen/toissijaisia työpaikkoja.

Palkansaajan kanssa saatetaan sopia myös määräaikaisesta työskentelystä useammassa työnantajansa toimipisteessä. Tällöin noudatetaan TVL 72a §:ssä säädettyjä tilapäisen työskentelyn aikarajoja. Jos ne eivät ylity, kysymyksessä on erityinen työntekemispaikka

Esimerkki 10: Palkansaajan varsinainen työpaikka on Espoossa. Hänet komennetaan 1,5 vuodeksi käynnistämään työnantajayhtiön uutta tuotantolaitosta Jyväskylään. Hän työskentelee 2 päivää viikossa Espoossa ja 3 päivää viikossa Jyväskylässä. Komennuksen jälkeen hän jatkaa työskentelyä Espoossa. Koska Jyväskylän komennus on tilapäinen, kysymyksessä on työmatka. Hänelle voidaan korvata verovapaasti tästä erityiselle työntekemispaikalle tehdystä työmatkasta aiheutuneet kustannukset, myös päiväraha.

TVL 72 §:n 2 momenttia sovelletaan silloin kun palkansaaja työskentelee muualla kuin oman työnantajansa tai tämän kanssa samaan intressipiiriin kuuluvan yhtiön toimipaikassa. Näin ollen esimerkiksi toisen konserniyhtiön toimipisteeseen tehdystä tilapäisestä työmatkasta voidaan maksaa verovapaita matkakustannusten korvauksia, vaikka esimerkiksi 100 kilometrin etäisyysvaatimus ei täyttyisikään.

3.7 Varsinainen työpaikka vai erityinen työntekemispaikka

3.7.1 Työskentelyn keston määräajat

Jos pääasiallinen työskentely samalla työntekemispaikalla kestää yli TVL 72a §:ssä säädettyjen määräaikojen, kysymyksessä on palkansaajan varsinainen työpaikka. Määräajoilla on merkitystä vain silloin, kun kysymyksessä on erityinen työntekemispaikka. Jos palkansaaja työskentelee varsinaisella työpaikallaan, hänellä ei ole oikeutta verovapaisiin matkakustannusten korvauksiin, vaikka työskentely kestäisi alle edellä mainittujen määräaikojen (esimerkiksi KHO 27.3.2009 taltio 757).

TVL 72a §:ssä on säädetty täsmälliset aikarajat sille, kuinka pitkän ajan kestävää työskentelyä samassa työskentelypaikassa voidaan pitää tilapäisenä. Määräaikoja on kaksi, yleinen kaksi vuotta ja rajatun ajan kestävissä työkohteissa työskentelyyn sovellettava kolme vuotta. Näitä aikarajoja sovelletaan kaikkiin Verohallinnon kustannuspäätöksessä mainittuihin matkakustannusten korvauksiin kuten päivärahoihin, kilometrikorvauksiin, ateriakorvauksiin ja majoittumiskorvauksiin.

Näitä määräaikoja sovelletaan myös kansainvälisiin tilanteisiin. Suomeen tulevan ulkomaisen työntekijän matkakustannusten korvausten veronalaisuus ratkaistaan samoin perustein kuin suomalaisten työntekijöiden.

Määräajat perustuvat palkansaajakohtaiseen olosuhteiden arviointiin. Merkitystä ei ole sillä, että saman työnantajan toinen työntekijä on aikaisemmin työskennellyt tai tulee työskentelemään samalla työntekemispaikalla. Vastaavasti merkitystä ei ole sillä, että palkansaaja vaihtaa työnantajaa, jos hän jatkaa työskentelyä samalla työntekemispaikalla. Käytännössä tämä merkitsee sitä, että työnantajan on uutta työntekijää työmaalle palkatessaan selvitettävä, onko tämä jo työskennellyt samalla työmaalla, ja jos on, koska ja kuinka kauan.

Samassa työntekemispaikassa työskentelevien oikeus verovapaisiin matkakustannusten korvauksiin voi olla erilainen. Tämä johtuu esimerkiksi työskentelyn kestosta tuolla työmaalla tai asunnon ja työntekemispaikan välisestä etäisyydestä. Ero voi johtua myös siitä, että toisella työntekijällä on varsinainen työpaikka muualla, toisen työnantajalla ei ole toimitiloja lainkaan.

Jos työskentelyn kestoa ei ole mitenkään rajattu, työskentelypaikka on palkansaajan varsinainen työpaikka, koska määräaikojen riittävyyttä ei voi todeta. Toisaalta jos työnantajan saaman toimeksiannon kesto on rajattu, on tuo työnantajan sopima määräaika myös palkansaajan tuolla työmaalla työskentelyn määräaika, vaikka työntekijän kanssa ei olisi erikseen sovittu työskentelyn kestosta.

3.7.2 Pääasiallinen työskentelypaikka

Määräaikoja laskettaessa otetaan huomioon työskentelyjaksot, joiden aikana työkohde on ollut palkansaajan pääasiallinen työskentelypaikka (TVL 72a.4 §). Erityinen työntekemispaikka on työntekijän pääasiallinen työskentelypaikka, jos hänen kahden tai kolmen vuoden ajanjakson aikana tekemistään työskentelypäivistä yli puolet on suoritettu samalla työntekemispaikalla.

Pääasiallinen työskentelypaikka on uusi käsite verolainsäädännössä. Sitä sovelletaan vain pitkäkestoiseen työskentelyyn erityisellä työntekemispaikalla. Pääasiallinen työskentelypaikka voi siis olla erityinen työntekemispaikka. Varsinainen työpaikka, jossa työskentelyn ajalta ei voi maksaa verovapaita matkakustannusten korvauksia, siitä tulee vasta silloin kun TVL 72a §:n aikarajat ylittyvät.

3.7.3 Lyhytaikaiset työmatkat

Määräajan laskentaa koskevia säännöksiä ei sovelleta, jos kyse on lyhytaikaisista työmatkoista samalle työntekemispaikalle. Tällöin tuosta paikasta ei yleensä muodostu työntekijän pääasiallista työskentelypaikkaa. Jos työntekijä käy esimerkiksi kerran viikossa yhden päivän työskentelemässä toisen yrityksen tiloissa, TVL 72a §:ssä säädetty määräaika ei rajoita verovapaiden matkakustannusten korvausten maksamista. Jos palkansaaja käy samalla tavalla jatkuvasti oman työnantajansa toisessa toimipisteessä, tuo toinen toimipiste on hänen toissijainen työpaikkansa.

Tilanne voi kuitenkin muuttua. Aluksi palkansaaja työskentelee esimerkiksi viiden vuoden aikana joka kolmannen viikon tietyllä työntekemispaikalla. Tällöin tästä työntekemispaikasta ei tule kahden tai kolmen vuoden työskentelyn jälkeen hänen varsinaista työpaikkaansa. Mutta jos työskentely kyseisellä työntekemispaikalla lisääntyy niin, että muodostuu yli 2 tai 3 vuoden jakso, jonka aikana yli puolet työskentelystä tapahtuu samassa paikassa, kysymyksessä on pääasiallinen työskentelypaikka.

Esimerkki 11: Palkansaaja on käynyt asiakkaan luona päivän kestävissä ATK-projektipalavereissa kaksi kertaa kuukaudessa. Käytäntö on jatkunut 4 vuotta. Uuden projektin alkaessa sovitaan, että hän työskentelee asiakkaan tiloissa kolme viikkoa kuukaudessa. Projektin kesto on 2,5 vuotta.

Palkansaajalle ei tuon projektin ajalta voi maksaa verovapaita matkakustannusten korvauksia. Palkansaaja työskentelee asiakkaan tiloissa yli puolet työpäivistä, joten noista tiloista tulee hänen pääasiallinen työskentelypaikkansa. Kysymyksessä ei ole kestoltaan rajattu työkohde ja 2 vuoden määräajan tiedetään ylittyvän. Aikaisempien projektien ajalta maksetut korvaukset ovat verovapaita, jos myös muut edellytykset ovat täyttyneet.

3.7.4 Kahden vuoden määräaika

Työskentelyn tilapäisyyttä arvioitaessa pääsääntönä pidetään kahden vuoden määräaikaa. Tilapäistä työskentelyä voi olla enintään kaksi vuotta kestävä työskentely samassa työntekemispaikassa. Jos työskentely kestää pidempään, työntekijälle muodostuu työntekemispaikalle varsinainen työpaikka. Kahden vuoden määräaikaan lasketaan mukaan kaikki päivät, joten esimerkiksi toisella työskentelypaikalla tapahtuvat työskentelypäivät, vapaapäivät tai sairauspäivät eivät pidennä määräaikaa. Määräaika on yleinen ja sitä sovelletaan arvioitaessa matkan tilapäisyyttä riippumatta siitä, onko kyse verovapaiden matkakorvausten maksamisesta vai työmatkaan liittyvien tulonhankkimiskulujen vähentämisestä.

Kahden vuoden sääntöä sovellettaessa merkitystä ei ole esimerkiksi sillä, onko kyse työskentelystä rajatun ajan kestävässä työkohteessa vai suorittaako palkansaaja pysyvässä työkohteessa lyhytaikaista työvaihetta. Säännös on yleinen ja sitä voidaan soveltaa kaikilla aloilla. Siten samassa asemassa ovat esimerkiksi erilaiset projektiluonteiset työt, hanketyöt, rakennustyöt, purkutyöt, raivaustyöt ja asennustyöt. Säännöstä sovellettaessa ei myöskään ole merkitystä verovelvollisen perhesuhteilla tai sillä, onko verovelvollinen yöpynyt tilapäisissä majoitustiloissa.

Muilla kuin erityisillä aloilla työskentelevällä tai liikkuvaa työtä tekevällä tai TVL 72 §:n 2 momentissa tarkoitetulla työmatkalla olevalla palkansaajalla pitää edelleen olla varsinainen työpaikka muualla. Määräaikojen tarkoituksena ei ole, että verovapaita matkakustannusten korvauksia voitaisiin aina maksaa aloitettaessa työskentely uudella työskentelypaikalla riippumatta siitä, onko kyse lainkaan tilapäiseksi katsottavista olosuhteista.

Esimerkki 12: Hitsausalan alihankintayritys palkkaa Vantaalla asuvan henkilön töihin ja hänen ensimmäiseksi työntekemispaikakseen sovitaan Oulussa sijaitseva asiakasyrityksen tehdas kahden vuoden ajaksi. Tämän komennuksen päätyttyä hän käy Helsingissä tekemässä yhden kuukauden kestävän huoltotyön toisen asiakasyrityksen tiloissa. Sen jälkeen työntekijä jatkaa työskentelyä Oulussa uudella komennuksella vuoden ajan. Oulussa työskennellessään hän yöpyy tilapäismajoituksessa, Helsingissä sijaitsevalle huoltokohteelle hän kulkee päivittäin kotoaan.

Työntekijälle voidaan maksaa verovapaita matkakustannusten korvauksia ensimmäiseltä Oulussa työskentelyn ajalta. Helsingissä työskentelyn ajalta verovapaita korvauksia ei voi maksaa. Korvauksia ei voi maksaa verovapaasti myöskään toisen Oulussa työskentelyn ajalta. Oulussa oleva tehdas on jo ollut hänen pääasiallinen työskentelypaikkansa kahden vuoden ajan, eikä työskentely siellä ole keskeytynyt TVL 72a § 4 momentin edellyttämäksi vähintään puolen vuoden ajaksi (katso jäljempänä kohta 3.7.7). Ensimmäisen Oulun työskentelyjakson ajalta maksetut matkakustannusten korvaukset säilyvät verovapaina.

3.7.5 Kolmen vuoden määräaika

TVL 72a.2 §:ssä säädetään pääsääntöä pidemmästä kolmen vuoden määräajasta, jota sovelletaan ainoastaan silloin, jos kaikki 2 momentissa säädetyt erityiset edellytykset täyttyvät. Matkakustannusten korvaukset ovat verovapaita kolmen vuoden ajalta, jos

- kyse on työskentelystä rajatun ajan kestävässä työkohteessa, jolla suoritetaan luonteeltaan sellaista tilapäistä työtä, jonka suorittaminen kyseisellä työntekemispaikalla päättyy, kun tilapäinen työ saadaan valmiiksi,

- työskentelypaikka on yli 100 kilometrin etäisyydellä työntekijän asunnosta ja varsinaisesta työpaikasta ja

- työntekijä yöpyy tilapäismajoituksessa.

Vaatimukset 2 ja 3 koskevat vain kolmatta työskentelyvuotta.

Myös rajatun ajan kestävässä työkohteessa työskentelyyn voidaan soveltaa yleistä kahden vuoden määräaikaa.

Näitä säännöksiä sovelletaan kaikilla toimialoilla. Näin ollen kotoaan päivittäin rakennustyömaalle kulkevalle kirvesmiehelle voidaan maksaa verovapaita kilometrikorvauksia enintään kahden vuoden ajan. Myös ateriakorvaus voidaan maksaa, jos työnantaja ei ole järjestänyt ruokailua.

Rajatun ajan kestävä työkohde

Rajatun ajan kestäviä työkohteita on kahdentyyppisiä. Kysymyksessä voi olla paikka, jossa työskentely päättyy kohteen valmistuttua (esimerkiksi asuintalon rakentaminen). Työskentely kestää rajatun ajan myös silloin, kun palkansaaja tekee sinänsä pysyvässä työkohteessa toisenlaista työtä, jonka tekeminen päättyy kun työ saadaan valmiiksi. Jos esimerkiksi tehtaalla tehdään peruskorjaus, kyse on rajatun ajan kestävästä työkohteesta peruskorjaustyön osalta. Samoin esimerkiksi uudisrakentaminen, purkutyöt, raivaustyöt ja erilaiset pitkäkestoiset asennustyöt kuuluvat 2 momentin soveltamisalaan.

Työskentelyn tilapäisyys ei ole sidottu mihinkään alakohtaisiin rajauksiin (esimerkiksi erityiset alat), vaan arviointi tehdään sen perusteella, päättyykö kyseisen luonteinen työ työntekemispaikassa sen jälkeen, kun tilapäinen työkohde saadaan valmiiksi. Esimerkiksi työmaaruokalan työntekijät voivat kuulua kolmen vuoden säännön piiriin, kun ruokala liittyy välittömästi tilapäiseen rakennustyömaahan ja työmaaruokalan toiminta päättyy rakennustyömaan valmistuttua. Samoin työmaan logistiikkapäällikön ja hänen sihteerinsä työt voivat olla sidoksissa työmaan kestoon ja siten 3 vuoden säännön piirissä.

Sen sijaan 2 momentissa ei tarkoiteta erilaisia projektiluonteisia töitä, joissa tehdään kyseiselle työskentelypaikalle tyypillistä työtä, vaikka projektit itsessään kestäisivätkin rajoitetun ajan. Tällöin on usein kyse tilanteesta, jossa luonteeltaan samantyyppisten projektien tekeminen samalla työskentelypaikalla jatkuu. Esimerkiksi telakalla kunkin laivan rakentaminen kestää ainoastaan rajoitetun ajan, mutta laivan rakentaminen on luonteeltaan sellaista työtä, jota tyypillisesti tehdään telakalla, eikä tämän luonteinen työ telakalla pääty yhden laivan valmistumisen jälkeen. Näin ollen laivanrakennustyö kuuluu kahden vuoden säännön piiriin. Samoin suunnittelutyö voidaan jakaa erikseen nimettyihin määrätyn ajan kestäviin projekteihin, mutta toiminta on jatkuvaa.

Jotkut työkohteet kuten satama-, ydinvoimala- tai moottoritietyömaa taikka asuntoalueen rakentamistyömaa voivat olla hyvinkin pitkäkestoisia. Siitä huolimatta ne ovat luonteeltaan rajatun ajan kestäviä työkohteita. Tällöinkin palkansaajan työskentely on tilapäistä työskentelyä erityisellä työntekemispaikalla, jos hänen työskentelynsä kestää enintään kolme vuotta.

Etäisyysvaatimus

Lisäksi erityisen työntekemispaikan on oltava yli 100 kilometrin etäisyydellä työntekijän asunnosta ja varsinaisesta työpaikasta. Etäisyys lasketaan käyttäen lyhintä käytössä olevaa yleistä tietä. Etäisyysedellytysten täytymistä vaaditaan vasta kolmannen työskentelyvuoden aikana. Esimerkiksi jos palkansaaja on ensimmäisen työskentelyvuoden aikana asunut 50 kilometrin etäisyydellä työskentelypaikasta ja muuttanut sitten 110 kilometrin etäisyydelle, hänelle voidaan muiden edellytysten täyttyessä maksaa verovapaita matkakustannusten korvauksia myös kolmannen vuoden ajalta.

Jos varsinaista työpaikkaa ei ole, matkakustannusten korvausten verovapaus määräytyy vain kodin ja erityisen työntekemispaikan välisen etäisyyden perusteella.

Jos liikkuvaa työtä tekevällä ei ole paikkaa, josta he hakevat työmääräykset, säilyttävät työssä tarvittavia asusteita, työvälineitä ja työaineita, tai muuta työn kannalta vastaavaa paikkaa, heidän kohdallaan tarkastellaan vain etäisyyttä asunnolta erityiselle työntekemispaikalle. Aikaraja saattaa tulla selvitettäväksi esimerkiksi asentajan kohdalla.

Yöpyminen tilapäismajoituksessa

Kolmen vuoden määräaika on säädetty ajatellen palkansaajia, jotka joutuvat pitkän työmatkansa vuoksi yöpymään tilapäisissä majoitustiloissa erityisellä työntekemispaikalla. Tilapäisissä majoitustiloissa yöpyminen on seikka, joka osoittaa matkan tilapäisyyden luonnetta, vaikka työskentely samalla työskentelypaikalla kestäisi pitkän ajan.

Matkakustannusten korvaukset katsotaan verovapaaksi tuloksi kahden vuoden ylittävältä ajalta ainoastaan niiltä matkavuorokausilta, joina palkansaaja on yöpynyt erityisen työntekemispaikan sijainnin vuoksi tarpeellisissa tilapäisissä majoitustiloissa. Tilapäismajoitusta on käsitelty edellä kohdassa 2.3.4.

3.7.6 Työskentelyn ennakoimaton jatkuminen

Työskentelyaikaa ei aina voida etukäteen arvioida tarkasti, joten työskentelyn kestäessä voi ilmetä, että palkansaajan työskentely tulee jatkumaan sovittua määräaikaa pidempään. Palkansaaja ei menetä jo maksettujen matkakustannusten korvausten verovapautta, jos alun perin sovittu työskentelyajanjakso jatkuu pidempään sellaisista syistä, joiden ennakointia ei voida kohtuudella vaatia.

Tällainen tilanne syntyy esimerkiksi silloin, kun siivousalan yritys saa tarjouskilpailussa toimeksiannon, jonka kesto on kaksi vuotta. Palkansaaja lähetetään kohteeseen työskentelemään kahdeksi vuodeksi. Tällöin kyseessä on tilapäinen työskentely erityisellä työntekemispaikalla. Jos kahden vuoden työskentelyn jälkeen työnantaja saa tarjouskilpailussa lisätoimeksiannon, kyseisellä työntekemispaikalla työskennellyt työntekijä ei enää kahden vuoden jälkeen työskentele erityisellä työntekemispaikalla. Hän ei kuitenkaan menetä hänelle jo maksettujen matkakustannusten korvauksien verovapautta. Jos taas yritys olisi alun perin saanut esimerkiksi neljä vuotta kestävän toimeksiannon ja olisi heti tiedossa, että palkansaaja työskentelee kyseisellä työskentelypaikalla neljän vuoden ajan, kyseessä ei ole miltään osin tilapäinen työskentely erityisellä työntekemispaikalla.

Työskentelyn suunniteltu kesto voidaan todeta palkansaajan kanssa tehdystä kirjallisesta sopimuksesta. Jos työnantajan saaman urakan tai toimeksiannon kesto on rajattu tietyksi ajaksi, pidetään tätä aikaa myös tuossa urakassa tai toimeksiannossa työskentelevien työntekijöiden työskentelyn oletettuna kestoaikana, vaikka heidän kanssaan ei olisi asiasta erikseen sovittukaan.

Ennakoimattomana syynä voidaan pitää myös urakan tai toimeksiannon keston pidentymistä sovitusta ajasta esimerkiksi tavarantoimituksissa olleiden häiriöiden, lakon tai muun ulkopuolisen syyn vuoksi.

Käytännössä on vaikea selvittää, milloin tieto työskentelyn jatkumisesta on saatu. Tämän vuoksi tuloverolakia muutettiin vuoden 2009 alusta niin, että verovapaita matkakustannusten korvauksia voidaan edellä kuvatuissa tilanteissa maksaa 72a §:n määräaikojen ajan (laki 946/2008).

Verovapaita matkakustannusten korvauksia ei kuitenkaan voi maksaa kahta tai kolmea vuotta pidemmältä ajalta, vaikka työskentelyaika pidentyisi ennakoimattomasta syystä.

Esimerkki 13: Työnantaja tekee kalenterivuosittain sopimuksen tehtaan kunnossapidosta. Sama työntekijä on työskennellyt tuossa tehtaassa seuraavasti: vuonna 2008 2 päivää viikossa, vuonna 2009 4 päivää ja vuoden 2010 sopimuksen mukaan 3 päivää viikossa.

Verovapaita matkakustannusten korvauksia ei voida enää maksaa 2.1.2010 jälkeen, koska vuosina 2008 ja 2009 tehdyistä työpäivistä on jo muodostunut 2 vuoden jakso, jonka aikana toimeksiantajan tilat ovat olleet työntekijän pääasiallinen työskentelypaikka. Vuosilta 2008 ja 2009 maksetut kustannusten korvaukset ovat verovapaita muiden edellytysten täyttyessä, koska työskentelyn jatkuminen ja työskentelypäivät eivät olleet etukäteen tiedossa.

Esimerkki 14: Kauppaketjun kassahenkilön varsinainen työpaikka on myymälä A. Hän käy hoitamassa sairauslomien ym. sijaisuuksia toisella paikkakunnalla sijaitsevassa myymälässä B seuraavasti: Vuonna 2009 hän työskentelee B:ssä tammi-helmikuun kokonaan, huhtikuussa viikon, toukokuun kokonaan ja loka-marras-joulukuun kokonaan. Työpäiviä B:ssä kertyy vuonna 2009 siis 6 kk yksi viikko. Vuonna 2010 työskentely jatkuu niin, että kassa työskentelee myymälässä B maaliskuun alusta kesäkuun loppuun (4 kk) ja uudelleen lokakuun alusta vuoden 2011 tammikuun loppuun. Vuonna 2010 hän siis työskentelee B:ssä 7 kuukautta.

Kassahenkilölle ei voida maksaa verovapaita matkakustannusten korvauksia enää 1.10.2010 alkavalta työskentelyjaksolta. Vuosina 2009 ja 2010 hän on työskennellyt yli puolet työpäivistä myymälässä B. Se on hänen pääasiallinen työskentelypaikkansa. 1.10.2010 tiedetään, että aikaraja tulee ylittymään. Kysymyksessä ei siis ole työskentelyn kestäessä ilmennyt syy, jonka ennakointia ei voi kohtuudella vaatia.

3.7.7 Uusi määräaika

Määräajan laskenta aloitetaan alusta, jos palkansaajan työskentely samassa työntekemispaikassa on yhtäjaksoisesti keskeytynyt vähintään kuuden kuukauden ajaksi ja palkansaaja on työskennellyt muualla. Lyhyillä katkoilla ei ole vaikutusta. Keskeytys voi olla aiheutunut mistä syystä tahansa, kuten esimerkiksi työskentelystä toisella työntekemispaikalla, sairaudesta tai lomautuksesta.

Säädettyjen määräaikojen laskemisesta annetun lain (150/1930) 3 §:n mukaan kuukausina ilmoitettu määräaika lasketaan siten, että se päättyy sinä määräkuukauden päivänä, joka järjestysnumeroltaan vastaa sanottua päivää. Esimerkiksi viimeinen työskentelypäivä työmaalla on 25.1.2009. Kuuden kuukauden määräaika alkaa 26.1.2009 ja päättyy 26.7.2009. Samalle työmaalle voi palata 27.7.2009. Jos kuukaudessa ei ole vastaavaa päivää, määräaika päättyy kuukauden viimeisenä päivänä.

Toisessa työskentelypaikassa työskentelyn kestolla ei ole merkitystä, yksikin työpäivä riittää aloittamaan määräajan laskennan alusta. Määräaika voi alkaa alusta, myös silloin, kun työntekijä on työskennellyt 6 kuukauden keskeytyksen aikana toisen työnantajan palveluksessa. Samoin työskentelyvaatimus täyttyy, jos palkansaaja työskentelee yrittäjänä muualla kuin tuossa paikassa. Työskentely voidaan todeta oman toiminimen tai yhtiön kirjanpidosta.

Esimerkki 15: Joensuussa asuva kirvesmies työskentelee satamarakennustyömaalla Helsingin Vuosaaressa 2 vuotta. Sen jälkeen hänet komennetaan 7 kuukaudeksi toiselle työmaalle Helsingissä, Pasilassa. Hän palaa samalle satamarakennustyömaalle 2,5 vuodeksi. Hän yöpyy tilapäismajoituksessa Helsingissä työskentelyn aikana.

Hänelle voidaan maksaa verovapaita matkakustannusten korvauksia molemmilta satamatyömaan työskentelyjaksoilta. Hänen työskentelynsä kyseisellä työmaalla on keskeytynyt yli puoleksi vuodeksi ja hän on työskennellyt muualla. Kysymyksessä on kestoltaan rajattu työmaa, palkansaaja asuu yli 100 kilometrin päässä työmaalta ja yöpyy tilapäismajoituksessa. Vaikka kysymyksessä on erityisillä aloilla työskentelevä työntekijä, myös päivärahat ovat verovapaita, koska hän ei kulje työmaalle päivittäin kotoaan. Myös Pasilassa työskentelyn ajalta voidaan maksaa verovapaita matkakustannusten korvauksia.

Esimerkki 16: Konsulttiyhtiön palveluksessa oleva konsultti työskentelee asiakkaan A tiloissa 2 kuukautta ja sen jälkeen asiakkaan B tiloissa 5 kuukautta. Hän palaa asiakkaan A tiloihin 1,5 vuoden työskentelyjaksolle.

Hänelle ei voi maksaa verovapaita matkakustannusten korvauksia jälkimmäiseltä työskentelyjaksolta asiakkaan A tiloissa. Työskentely A:n tiloissa ei ole keskeytynyt kuuden kuukauden ajaksi, joten myös ensimmäinen työskentelyjakso otetaan huomioon tarkasteltaessa toiselta työskentelyjaksolta maksettavien korvausten verovapautta. Ensimmäisen työskentelyjakson alkamisen ja toisen jakson päättymisen välinen aika on 2 vuotta 1 kk, joten muodostuu yli 2 vuoden jakso, jonka aikana A:n toimitilat on ollut konsultin pääasiallinen työskentelypaikka. Kysymyksessä ei ole työskentelyn jatkuminen syytä, jota ei ole voitu kohtuudella ennakoida. Jos jälkimmäinen työskentelyjakso ei ollut tiedossa ensimmäisen työskentelyjakson aikana, ensimmäisen jakson ajalta maksetut kustannusten korvaukset säilyvät verovapaina.

Esimerkki 17: Sairaanhoitaja on työskennellyt sairaalakuntainliiton sairaalassa A viisi vuotta. Sitten hänet komennettiin saman kuntainliiton toisella paikkakunnalla olevaan sairaalaan B 2 vuoden määräajaksi, jonka jälkeen hän jäi äitiyslomalle ja hoitovapaalle. Hän palaa työhön 12 kuukauden kuluttua samaan sairaalaan B 1 vuoden määräajaksi.

Hänelle ei voida maksaa verovapaita matkakustannusten korvauksia jälkimmäiseltä työskentelyjaksolta, koska hän on jo työskennellyt pääasiallisesti tuossa sairaalassa 2 vuoden ajan, eikä hän ole keskeytyksen aikana työskennellyt muualla. Ensimmäiseltä työskentelyjaksolta maksetut korvaukset ovat edelleen verovapaita, koska työskentelyn jatkuminen sairaalassa B ei ollut tiedossa äitiysloman alkaessa.

Esimerkki 18: Telakka-alan alihankintatyötä tekevä yritys palkkaa hitsaajan, joka työskentelee ensin yrityksen kokoonpanohallissa 1 kuukauden ajan. Tämän jälkeen hän työskentelee perättäisillä työkomennuksilla A:n telakalla yhteensä 8 kuukautta, jonka jälkeen hän palaa työskentelemään työnantajayrityksen kokoonpanohalliin 4 kuukauden ajaksi. Sitten hän saa taas perättäisiä komennuksia A:n telakalle yhteensä 1 vuodeksi. Komennuksen jälkeen hän työskentelee kokoonpanohallilla 4 kuukautta ja saa komennuksen B:n telakalle 3 kuukaudeksi. Tämän jälkeen hitsaaja työskentelee taas A:n telakalla 5 kuukautta.

Telakkakomennusten ajalta maksetut matkakustannusten korvaukset ovat muiden edellytysten täyttyessä kaikki verovapaita. Hitsaajan varsinainen työpaikka on työnantajan kokoonpanohalli. Ensimmäisen komennuksen alun ja toisen komennuksen lopun välisenä aikana A:n telakka on hänen pääasiallinen työskentelypaikkansa, mutta kahden vuoden aikaraja ei ylity. Komennus B:n telakalle ja sitä edeltävä työskentely kokoonpanohallilla kestävät yhteensä 7 kuukautta, joten työskentely A:n telakalla keskeytyy yli puoleksi vuodeksi. Hitsaaja on myös työskennellyt muualla keskeytyksen aikana, joten määräajan seuranta A:n telakan osalta katkeaa. Näin ollen hitsaajalle voidaan maksaa verovapaita matkakustannusten korvauksia myös esimerkin viimeisen työskentelyjakson ajalta.

4 Matkakustannusten korvaukset

4.1 Yleistä

Matkakustannuksia ovat palkansaajalle työmatkasta aiheutuneet kustannukset, kuten matkustamiskustannukset, päiväraha, ateriakorvaus, majoittumiskorvaus ja yömatkaraha. Matkustamiskustannusten korvausten verovapaat enimmäismäärät vahvistetaan vuosittain annettavassa Verohallinnon päätöksessä verovapaiden matkakustannusten korvauksista.

Verohallinnon päätös verovapaista matkakustannusten korvauksista vuonna 2016

Verohallinnon päätös verovapaista matkakustannusten korvauksista vuonna 2015

Verohallinnon päätös verovapaista matkakustannusten korvauksista vuonna 2014

4.2 Matkustamiskustannukset

4.2.1 Erilaiset korvaukset

Matkustamiskustannusten korvauksia ovat

- kilometrikorvaukset sekä

- korvaukset matka-, paikka- ja makuupaikkalipuista.

Myös työvälineiden kuljettamisesta maksettava korvaus luetaan matkustamiskustannusten korvauksiin.

4.2.2 Verovapaa kilometrikorvaus

Verohallinto vahvistaa kilometrikorvausten määrät erikseen palkansaajan omaa tai hallitsemaa autoa ja toisaalta käyttöetuautoa varten. Oman auton kilometrikorvaus voidaan maksaa myös silloin, kun työajoja ajetaan esimerkiksi perheenjäsenen autolla. Olennaista on, että kysymyksessä ei ole korvauksia maksavan työnantajan luontoisetuna tai muutoin käyttöön antama auto.

Kustannuspäätöksessä ei ole porrastettu kilometrikorvauksia, vaan korvaus on samansuuruinen riippumatta työajojen vuotuisesta kilometrimäärästä. Vuodesta 2014 voimaantulleeksi suunniteltu lainmuutos (laki 787/2012) kilometrikorvausten porrastamisesta kumottiin ennen muutoksen voimaantuloa lailla 1246/2013.

4.2.3 Kilometrikorvauksen korotus

Oman auton käytöstä maksettavaa kilometrikorvausta voidaan tietyissä tapauksissa korottaa. Korotuksen perusteet on mainittu kustannuspäätöksen 9 §:n 1 momentissa. Korotuksen perusteita ovat muun muassa perävaunun, asuntovaunun, taukotuvan tai vastaavan raskaan kuorman kuljettaminen autoon kiinnitettynä, liikkuminen metsäautotiellä sekä raskaiden esineiden kuljettaminen autossa.

Kustannuspäätöksen 9 §:n 1 momentin mukaiset korotukset ovat enimmäismääriä eli kutakin korotuksen perustetta voidaan soveltaa vain kertaalleen jokaista ajettu kilometriä kohden. Esimerkiksi silloin, kun palkansaaja kuljettaa autossaan yli 80 kilogrammaa painavia esineitä, kilometrikorvausta korotetaan 2 sentillä. Tämä on korotuksen enimmäismäärä. Vaikka palkansaaja kuljettaisi useita painavia esineitä, senttimäärää ei kerrota esineiden lukumäärällä.

Poikkeus edellä mainittuun on henkilöiden kuljettamisesta maksettava korotus, johon vaikuttaa kuljetettavien henkilöiden lukumäärä. Esimerkiksi kolmesta henkilöstä maksettava verovapaa enimmäiskorvaus on (3 x 3) 9 senttiä.

Korotus koskee vain palkansaajan omistamalla tai hallitsemalla autolla ajetuista työajoista maksettavia korvauksia. Käyttöetuauton kilometrikorvausta ei koroteta.

4.2.4 Julkisella kulkuneuvolla tehty työmatka

Julkisia kulkuneuvoja käytettäessä verovapaan korvauksen enimmäismäärä on liikenteenharjoittajan antaman tositteen tai muun luotettavan selvityksen mukainen määrä.

4.2.5 Vapaa autoetu ja kilometrikorvaukset

Työnantaja, joka on antanut palkansaajalle vapaan autoedun, ei voi maksaa verovapaita kilometrikorvauksia tuolla autolla ajetuista työajoista.

Jos taas palkansaaja ajaa päätoimen työnantajalta saamallaan luontoisetuautolla esimerkiksi sivutoimeensa liittyviä työajoja, ja laskuttaa niistää kilometrikorvauksia, sivutoimen työnantaja voi maksaa korvaukset ennakonpidätystä toimittamatta. Autoedun antaneen päätoimen työnantajan kannalta sivutoimeen liittyvät ajot ovat yksityisajoja.

Oikeuskäytännössä ei kilometrikorvauksia pidetty veronalaisen tulona silloin kun ajettujen kilometrien kokonaismäärä ei vuoden aikana ylittänyt autoedunarvon laskennassa käytettyä 18.000 kilometrin määrää (KHO:1991-B-520).

4.3 Päiväraha

4.3.1 Verovapauden edellytykset

Päiväraha on tarkoitettu korvaamaan työmatkasta aiheutuneita kohtuullisia ruokailu- ja muiden elinkustannusten lisäystä. Sen verovapauden edellytykset riippuvat työmatkan pituudesta ja kestoajasta.

Päivärahan suorittaminen edellyttää, että erityinen työntekemispaikka on yli 15 kilometrin etäisyydellä siitä paikasta, mistä matka on tehty. Työmatka voi alkaa asunnolta, työasunnolta, toissijaisella työskentelypaikkakunnalla olevasta majoituspaikasta, varsinaiselta tai toissijaiselta työpaikalta. Jos palkansaaja käy saman työmatkan aikana eri kohteissa, etäisyysvaatimus täyttyy koko työmatkan osalta, jos kauimpana oleva kohde on yli 15 kilometrin etäisyydellä lähtöpaikasta.

Lisäksi erityisen työntekemispaikan on oltava yli 5 kilometrin etäisyydellä kaikista edellä luetelluista paikoista. Kunnan rajan ylittäminen ei ole edellytyksenä verovapaan päivärahan maksamiselle.

Päivärahan määrä lasketaan matkavuorokausittain. Matkavuorokaudella tarkoitetaan 24 tunnin pituista ajanjaksoa, joka alkaa palkansaajan lähtiessä työmatkalle.

Kokopäiväraha voidaan maksaa, kun työmatka on kestänyt yli 10 tuntia, osapäiväraha yli 6 tuntia kestäneestä työmatkasta. Matkan päättyessä voidaan viimeiseltä vajaalta matkavuorokaudelta maksaa osapäiväraha kun matkaan käytetty aika ylittää viimeisen täyden matkavuorokauden vähintään 2 tunnilla. Kokopäiväraha voidaan maksaa, jos vajaa matkavuorokausi on yli 6 tuntia.

4.3.2 Vapaa-ajan yhdistäminen työmatkaan

Palkansaaja saattaa yhdistää työmatkaansa myös vapaa-ajan viettoa, esimerkiksi jäädä viikonlopuksi erityiselle työntekemispaikkakunnalla. Jos viipyminen ei ole tarpeellista työtehtävien takia, tuolta ajalta ei voi maksaa verovapaata päivärahaa eikä korvata majoitusta. Päivärahaoikeus loppuu työtehtävien päättyessä. Matkustamiskustannukset voidaan kuitenkin korvata todellisten kustannusten mukaan.

Jos matka-ajan pidentämisestä ei synny työnantajalle lisäkustannuksia, ei palkansaaja saa veronalaista etua. Esimerkiksi kun yhtiö lähetti työntekijänsä Lontooseen 3 päivän opintomatkalle reittilentoja halvemmalla 8 päivän seuramatkalla, ei palkansaaja saanut veronalaista etua. Työnantaja maksoi päivärahaa vain kurssipäiviltä ja kahdelta matkapäivältä (KHO:1982-II-579).

4.3.3 Päivärahan puolittaminen

Päiväraha on tarkoitettu korvaamaan työmatkasta aiheutuneita lisääntyneitä elantokustannuksia. Huomattavin kustannuserä on ruokailu. Jos tätä kustannusta ei synny, koska työnantaja on järjestänyt ilmainen ruoan, päiväraha on puolitettava. Tällainen ilmainen ateria on esimerkiksi kurssipaketin tai matkalipun hintaan sisältyvä ateria. Matkalipun hintaan sisältyvä ateria on esimerkiksi lennon aikana saatu lounas tai päivällinen. Samoin palkansaajan työnantajan edustajana asiakkaan kanssa nauttima ateria on otettava huomioon päivärahan verovapaata enimmäismäärää selvitettäessä. Jos palkansaaja ruokailee työmatkan aikana ravintoetuna saamallaan lounassetelillä, tuo ateria ei vaikuta päivärahan määrään.

Työnantaja ei voi aina tietää ilmaisista, esimerkiksi asiakkaansa palkansaajalle tarjoamista aterioista. Palkansaajan tulee ottaa myös nämä ateriat huomioon matkalaskua tehdessään.

Ilmaisella ruoalla tarkoitetaan kokopäivärahan osalta kahta ilmaista ateriaa. Yhdellä aterialla ei ole vaikutusta kokopäivärahan määrään. Osapäiväraha puolitetaan jo yhdestä ilmaisesta ateriasta.

4.3.4 Hotelliaamiainen

Hotelliaamiainen ei ole edellä tarkoitettu ateria. Näin ollen kokopäivärahaa ei tarvitse puolittaa, vaikka palkansaaja saisi aamiaisen ja ilmaisen lounaan. Jos aamiainen sisältyy hotellihuoneen hintaan, se ei vaikuta muutoinkaan päivärahan määrään. Jos aamiainen ei sisälly huoneen hintaan, sen hinta on päivärahalla korvattava kustannus.

Aamiainen sisältyy hotellihuoneen hintaan silloin kun työnantaja on sopinut hotellin tai hotelliketjun kanssa listahinnoista poikkeavan kokonaishinnan, joka sisältää myös aamiaisen. Myös silloin, kun hotelli laskuttaa aamiaisen riippumatta siitä, käyttääkö asiakas tätä palvelua, aamiaisen voidaan katsoa sisältyvän huoneen hintaan. Tällöin ei ole merkitystä sillä, että hotelli arvonlisäverolain säännöksien vuoksi erittelee huoneen ja aamiaisen osuuden.

4.4 Ulkomaanpäiväraha

4.4.1 Yleistä

Ulkomaille tehdystä työmatkasta maksettavan päivärahan enimmäismäärät vahvistetaan myös vuosittain. Suurin osa päivärahoista on vahvistettu valtioille. Jos valtioon kuuluu alue, jonka kustannustaso poikkeaa olennaisesti kyseisen valtion tasosta, voidaan näille alueille vahvistaa eri päiväraha (esimerkiksi Portugali – Madeira, Espanja – Kanarian saaret).

Myös eräille kaupungeille on vahvistettu oma päiväraha (esimerkiksi Lontoo, Pietari, New York, Hongkong). Se on kaikissa tapauksissa suurempi kuin sijaintivaltion päiväraha. Kaupunkien päivärahoja sovelletaan kuten maiden ja alueiden päivärahoja. Jos esimerkiksi Venäjälle suuntautuvalla työmatkalla ensimmäinen matkavuorokausi päättyy Pietarissa, palkansaaja on tältä matkavuorokaudelta oikeutettu Pietarin päivärahaan, vaikka työ tehtäisiin muualla Venäjällä.

4.4.2 Ulkomaanpäivärahan määrä

Päivärahan määrä määräytyy sen maan tai alueen mukaan, missä matkavuorokausi ulkomailla päättyy. Matkavuorokaudella tarkoitetaan 24 tunnin ajanjaksoa. Se ei ole sidottu kalenterivuorokauteen. Matkavuorokaudet lasketaan lähtömaan ajan mukaan, aikavyöhykkeeltä toiselle siirtyminen eivät vaikuta laskentaan. Jos matkavuorokausi päättyy laivassa tai lentokoneessa, määräytyy päiväraha:

- sen maan mukaan, mistä laiva tai lentokone on viimeksi lähtenyt ja

- Suomesta lähdettäessä sen maan mukaan, johon laiva tai lentokone ensiksi saapuu.

Kun Suomeen palataan siten, että viimeinen täysi matkavuorokausi on päättynyt ulkomailla tai sieltä lähteneessä laivassa tai lentokoneessa, on palkansaajalla oikeus

- lähtömaan päivärahaan, jos matkaan käytetty aika ylittää viimeisen täyden matkavuorokauden yli 10 tunnilla,

- puoleen lähtömaan päivärahasta, jos edellä mainittu ylitys on enemmän kuin 2 tuntia.

Jos viimeinen täysi matkavuorokausi päättyy Suomessa, on palkansaajalla oikeus ylimenevältä osalta kotimaan päivärahan maksuperusteiden mukaiseen korvaukseen.

Lentomatkoilla niin sanottu tekninen välilasku tai koneen vaihto niin, että matkustaja ei poistu terminaalista, eivät vaikuta päivärahan määräytymiseen. Jos matkalla Suomesta Australiaan matkavuorokausi päättyy välilaskun aikana Bangkokissa, jossa matkustaja odottaa jatkolentoa Australiaan, hän on oikeutettu Australian päivärahaan myös tuolta matkavuorokaudelta.

Alle 24 tuntia kestäviltä ulkomaille suuntautuvilta työmatkoilta palkansaajalla on oikeus kyseisen maan päivärahaan, jos matka on kestänyt vähintään 10 tuntia. Jos matkan kokonaisaika on alle 10 tuntia, sovelletaan kotimaan päivärahaa koskevia määräyksiä, esimerkiksi maksetaan osapäiväraha.

4.4.3 Ulkomaanpäivärahan puolittaminen

Myös ulkomaanpäiväraha puolitetaan, jos palkansaaja saa kaksi ilmaista tai matkalipun tahi hotellihuoneen hintaan sisältyvää ateriaa matkavuorokauden aikana. Kustannuspäätöksessä ei ole ulkomaan osapäivärahan puolitussääntöä. Näin ollen vajailta matkavuorokausilta maksettavaa puolitettua ulkomaanpäivärahaa ei tarvitse alentaa, vaikka palkansaaja saisi edellä tarkoitetun ilmaisen ateria tuona aikana.

Jos palkansaaja tekee alle 10 tuntia kestävän työmatkan ulkomaille, hän on oikeutettu kotimaan osapäivärahaan. Koska nyt sovelletaan kotimaan päivärahaa koskevia säännöksiä, osapäiväraha puolitetaan, jos palkansaaja saa yhden ilmaisen aterian.

4.4.4 Hotelliaamiainen ulkomailla

On mahdollista, että ulkomailla hotelliaamiainen ei sisälly huoneen hintaan. Näin ollen se on päivärahalla katettava kustannus myös siinä tapauksessa, että palkansaaja valitsee hotelliaamiaisen. Päivärahan puolittamiseen vaikuttava ateria se ei ole.

4.5 Rajanylitysraha

Rajanylitysrahan verovapauden edellytyksenä on, että palkansaaja on tehnyt päivittäin työmatkan Suomen alueen ulkopuolelle työskennelläkseen siellä suomalaisen työnantajan lukuun poikkeuksellisissa olosuhteissa. Lisäksi edellytetään, että matkasta ei makseta päivärahaa. TVL 72a §:n aikarajoja sovelletaan myös rajanylitysrahaan. Jos työskentely jatkuu yli aikarajojen, kysymyksessä ei enää ole erityiselle työntekemispaikalle tehty työmatka, eikä rajanylitysrahaa voi maksaa verovapaasti.

4.6 Ateriakorvaus

Ateriakorvaus voidaan maksaa työmatkoilta, joilta palkansaajalle ei makseta päivärahaa. Edellytyksenä on, ettei palkansaajalla ole mahdollisuutta aterioida ruokailutauon aikana tavanomaisella ruokailupaikallaan, eikä ruokailua ole järjestetty esimerkiksi kurssipakettiin kuuluvana työnantajan kustantamana ruokailuna.

Verohallinnon päätöksessä ei ole asetettu matkan kestoa tai etäisyyttä koskevia vaatimuksia. Ateriakorvaus saattaa siis tulla kysymykseen työmatkoilla, joilla päivärahalle asetetut etäisyysvaatimukset eivät täyty tai matka ei kestä osapäivärahan maksamiseen vaadittavaa 6 tuntia. Ensiksi mainitussa tilanteessa voi tulla kysymykseen myös kahden ateriakorvauksen maksaminen, jos matka kestää niin kauan, että palkansaajalla on työaikalain (605/1996) 28 §:n mukaan oikeus toiseen puolen tunnin ruokailutaukoon. Oikeus syntyy, kun työaika ylittää vuorokaudessa 10 tuntia. Kaksi verovapaata ateriakorvausta voi siis maksaa, kun työpäivän kokonaispituus ruokailutauot huomioon ottaen on yli 11 tuntia. Matka-ajalla ei ole olennaista merkitystä, kaksi ateriakorvausta tulee maksettavaksi vain silloin, kun päivärahan etäisyysvaatimukset eivät täyty.

Jos palkansaajalla on ravintoetuna lounasseteli tai -kortti taikka muu kohdennettu maksuväline, hänelle ei voi maksaa verovapaata ateriakorvausta. Tällöin hänen tavanomaisena ruokailupaikkanaan pidetään mitä tahansa ruokailupaikkaa, jossa voi maksaa lounassetelillä.

4.7 Majoittuminen työmatkalla

4.7.1 Majoittumiskustannusten korvaukset

Työnantaja voi korvata verovapaasti majoittumiskustannukset työmatkalla. Majoittumiskorvaus voidaan maksaa esimerkiksi hotellilaskun perusteella. On kuitenkin huomattava, että jos laskuun sisältyy esimerkiksi puhelin- tai minibaarikuluja, ne ovat päivärahalla korvattavia kustannuksia. Jos työnantaja maksaa myös ne, on päivärahaa pienennettävä tuolla määrällä tai kustannukset on lisättävä rahapalkkaan. Huoneen hintaan sisältyvä aamiainen ei vaikuta kotimaan päivärahan määrään.

4.7.2 Yömatkaraha

Yömatkaraha voidaan maksaa silloin kun päivärahaan oikeuttavasta matkavuorokaudesta vähintään 4 tuntia on kello 21.00–7.00 välisenä aikana. Lisäksi edellytetään, että työnantaja ei ole kustantanut palkansaajan majoitusta tai makuupaikkalippua. Myöskään yölentojen ajalta ei yömatkarahaa voi maksaa.

Yömatkaraha on tarkoitettu tilanteisiin, joissa palkansaaja yöpyy työmatkan aikana esimerkiksi sukulaisten luona. Sitä ei voi maksaa yöllä työskenteleville henkilöille, esimerkiksi vartijoille ja muusikoille.

4.8 Erityiset alat

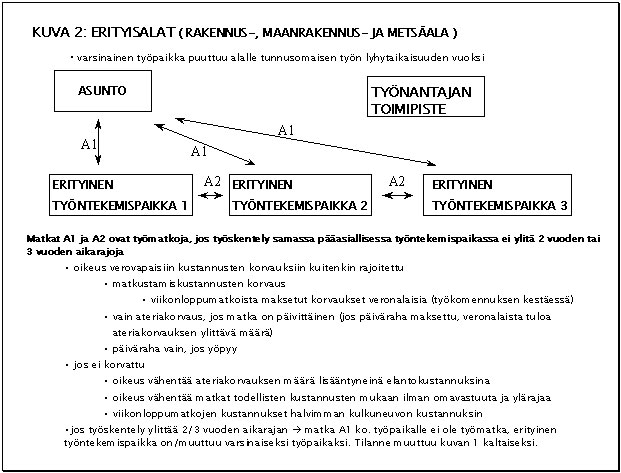

4.8.1 Erityisen alan määritelmä

Aloilla, joilla erityistä työntekemispaikkaa alalle tunnusomaisen työn lyhytaikaisuuden vuoksi joudutaan usein vaihtamaan, säännökset ovat erilaiset. Tällaisia aloja ovat esimerkiksi rakennus-, maanrakennus- ja metsäala. Sen sijaan myyntiedustajan (KHO 18.11.2003 taltio 2882) ja linja-autonkuljettajan (KHO:2003:67) ei oikeuskäytännössä ole katsottu työskentelevän erityisellä alalla.

Sitä, työskenteleekö palkansaaja erityisellä alalla, ei voi ratkaista ammattinimikkeen perusteella. Esimerkiksi sähkö- ja putkiasentajat voivat työskennellä joko erityisellä alalla tai tehdä liikkuvaa työtä. Olennaista on työskentelyolosuhteet.

4.8.2 Verovapaat korvaukset erityisalalla

Erityisillä aloilla voidaan palkansaajalle, jolla ei ole varsinaista työpaikkaa, maksaa päivittäisistä työmatkoista verovapaana matkustamiskustannusten korvaus. Myös ateriakorvaus on verovapaa, jos palkansaajalla ei ole mahdollisuutta työnantajan järjestämään työpaikkaruokailuun erityisellä työntekemispaikalla tai sen välittömässä läheisyydessä (1 kilometri). Aliurakoitsijatyönantajan järjestämänä ruokailuna ei ole oikeuskäytännössä pidetty työmaalla olevaa rakennuttajayhtiön työntekijöiden työmaaruokalaa, jota myös aliurakoitsijoiden työntekijät saivat tosiasiassa käyttää (KHO 7.10.2005 taltio 2538). Aliurakoitsijalla ei ollut sopimusta rakennuttajan kanssa ruokailumahdollisuudesta.

Päiväraha ei ole verovapaa erityisillä aloilla. Kuitenkin, jos työntekijä yöpyy erityisellä työntekemispaikalla, sovelletaan yleisiä säännöksiä ja myös muut matkakustannusten korvaukset voivat olla verovapaita.

Erityisalalla työskentelevien palkansaajien verotuksessa sovelletaan lisäksi Verohallinnon ohjetta ”Korkeimman hallinto-oikeuden vuosikirjaratkaisun KHO:2012:85 vaikutukset erityisalan työntekijöiden verotukseen”. Kyseinen ohje on ensisijainen suhteessa tähän ohjeeseen.

4.8.3 Tilapäisyyden aikarajat

Tilapäisyyden aikarajoja sovelletaan myös erityisillä aloilla työskenteleviin. Työskentelypaikat ovat yleensä rajatun ajan kestäviä, joten kolmen vuoden aikaraja tulee sovellettavaksi.

4.8.4 Vuokratyövoima erityisillä aloilla

Edellä esitettyjä erityisiä aloja koskevia säännöksiä sovelletaan myös alalla työskenteleviin vuokrattuihin työntekijöihin. Työmaa voi olla heidän erityinen työntekemispaikkansa, jolloin heille voidaan maksaa kustannusten korvauksia samoin perustein kuin urakoitsijaan suoraan työsuhteessa oleville työntekijöille. Myös käyttäjäyrityksen maksamat matkakustannusten korvaukset ovat verovapaita

4.8.5 Varsinainen työpaikka erityisillä aloilla

Erityisten alojen säännöksiä sovelletaan palkansaajaan, jolla ei ole varsinaista työpaikkaa. Jos varsinainen työpaikka on olemassa, sovelletaan yleisiä säännöksiä. Esimerkiksi rakennusmestarille, joka työskentelee päivän viikossa rakennusliikkeen toimistossa ja muutoin rakennustyömailla, voidaan maksaa verovapaana myös päivärahat niiltä päiviltä, jotka hän työskentelee työmailla, jos aika- ja etäisyysvaatimukset täyttyvät. Samoin myös suunnittelutyötä tekevillä työntekijöillä, jotka työskentelevät vuorotellen työnantajan toimipisteessä ja rakennustyömailla, on varsinainen työpaikka.

4.9 Erityiskysymyksiä

4.9.1 Työhönottohaastattelut

Työvoimaa rekrytoiva työnantaja saattaa korvata työhönottohaastatteluun tulosta aiheutuneet matkakustannukset kaikille haastatteluun kutsutuille. Jos hakija otetaan palvelukseen, voidaan jo haastattelumatkan kustannusten korvausta pitää työnantajalta saatuna verovapaana korvauksena. Matkakustannukset voidaan maksaa ennakonpidätystä toimittamatta myös niille haastatteluun kutsutuille, joita ei oteta palvelukseen. Kilometrikorvaukset ja päivärahat eivät kuitenkaan ole verovapaita. Ne ilmoitetaan vuosi-ilmoituksella suorituslajilla H kohdassa 14. Matkalippuja vastaan korvattuja matkakustannuksia ei ilmoiteta lainkaan.

4.9.2 Työharjoittelu

Eräisiin ammattiopintoihin kuuluu pakollisena osana työharjoittelu yrityksissä. Tällöin matkat asunnolta harjoittelupaikkaan rinnastetaan kodin ja varsinaisen työpaikan välisiin matkoihin, eikä niitä voi korvata verovapaasti. Jos harjoittelupaikka maksaa opiskelijalle rahakorvauksen tai antaa luontoisetuja, jotka voidaan tulkita EPL 13 §:ssä tarkoitetuksi palkaksi, ja opiskelija tekee harjoittelunsa aikana työmatkan, matkakustannukset voidaan korvata kuten työsuhteessa olevalle.

Jos opiskelija, jolla on opiskeluaikana ilmainen kouluruokailu, saa harjoittelupaikassa ruoan, hänelle ei synny veronalaista ravintoetua.

4.9.3 Maksetaan vain matkakustannusten korvauksia

Omistajayrittäjä saattaa työskennellä yhtiössään ottamatta palkkaa. Hänelle voidaan kuitenkin maksaa matkakustannusten korvauksia yhtiön asioissa tehdyistä työmatkoista. Samoin esimerkiksi luennoitsija voi luopua luentopalkkioista ja laskuttaa pelkät matkakustannukset.

Jos henkilö työskentelee jonkun organisaation hyväksi niin, että hänelle maksettava korvaus olisi palkkaa, voidaan matkakustannusten korvauksia pitää työnantajalta saatuina myös niissä tapauksissa, joissa palkkaa ei tosiasiassa makseta. Esimerkiksi rikosasioiden ja eräiden riita-asioiden sovittelusta annetussa laissa (1015/2005) tarkoitetuissa sovittelutehtävissä työskentelee henkilöitä, jotka eivät saa palkkaa, mutta heille maksetaan arviomääräinen kulukorvaus ja pitemmistä matkoista matkakustannusten korvauksia matkalaskun perusteella. Nämä matkalaskun perusteella maksettavat korvaukset ovat verovapaita kustannuspäätöksessä esitetyin edellytyksin.