Verotuksen maakohtainen raportti

Avainsanat:

- Antopäivä

- 27.4.2017

- Diaarinumero

- A240/200/2016

- Voimassaolo

- 27.4.2017 - Toistaiseksi

- Valtuutussäännös

- Laki Verohallinnosta (503/2010) 2 § 2 momentti

Tässä syventävässä ohjeessa käsitellään verotuksen maakohtaista raporttia, jota koskevat säännökset ovat tulleet voimaan 1.1.2017. Verotuksen maakohtainen raportti annetaan ensimmäisen kerran 1.1.2016 tai sen jälkeen alkavalta tilikaudelta. Verojen maksamiseen, palauttamiseen ja perintään on tullut muutoksia 1.11.2017. Muutosten vuoksi ohjeen lukua 5.3.3 on päivitetty.

Ohjeen luvussa x.x mainittu Verohallinnon seuraamusmaksuja koskeva ohje tullaan julkaisemaan lähiaikoina.

1 Yleistä

Verotuksen maakohtainen raportti on tilikausittain laadittava selvitys monikansallisen konsernin maksamista veroista ja tietyistä muista taloudellisista tiedoista eri valtioissa. Verotuksen maakohtainen raportti perustuu kansainvälisessä yhteistyössä laadittuun standardiin. Raportin taustalla on OECD ja G20 -valtioiden yhteisen BEPS (Base Erosion and Profit Shifting) -toimenpideohjelman tuloksena vuonna 2015 julkaistu suositus siirtohinnoittelun dokumentoinnin laatimisesta. Suositukseen perustuva dokumentointivelvoite koostuu kolmesta osasta: 1) koko konsernia koskevista tiedoista (master file), 2) yksittäistä yritystä koskevista tiedoista (local file) ja 3) verotuksen maakohtaisesti raportoitavista tiedoista (country-by-country report). BEPS-dokumentointisuosituksen maakohtainen raportointi on implementoitu Suomessa Euroopan neuvoston direktiivin 2016/881/EU mukaisesti. Suomessa verotuksen maakohtaisen raportin antamisesta ja sisällöstä on säädetty verotusmenettelystä annetun lain (VML) 14 d ja 14 e pykälissä.

Verotuksen maakohtaisen raportoinnin tavoitteena on lisätä monikansallisten yritysten verotusta koskevan informaation läpinäkyvyyttä. Verohallinnot pystyvät arvioimaan kolmiosaisen dokumentointivelvoitteen perusteella siirtohinnoittelun riskejä ja suuntaamaan voimavaroja tehokkaasti erilaisiin ohjaus- ja valvontatoimenpiteisiin. Verotuksen maakohtaista raporttia käytetään myös muiden BEPS-ilmiöön liittyvien riskien arvioimiseen sekä taloudellisten ja tilastollisten analyysien tekemiseen.

Tässä ohjeessa käsitellään vain verotuksen maakohtaista raporttia. Verohallinto julkaisee siirtohinnoittelun dokumentoinnista erillisen ohjeen, jossa annetaan ohjausta dokumentointikokonaisuuden kahdesta muusta osasta. Ohjeet on tarkoituksenmukaista julkaista erillään, koska dokumentoinnin esittämistä ja maakohtaisen raportin antamista koskevat erilaiset menettelysäännöt.

Raportointivelvollisuus on rajattu koskemaan vain suurimpia monikansallisia yrityksiä. Verotuksen maakohtaisen raportin antaa lähtökohtaisesti konsernin ylin emoyritys, jos konsernituloslaskelman mukainen liikevaihto on vähintään 750 miljoonaa euroa. Verotuksen maakohtainen raportti on annettava Verohallinnolle ensimmäisen kerran 1.1.2016 tai sen jälkeen alkavalta tilikaudelta. Varsinaisen raportin antamisen ohella raportointiin liittyy myös velvollisuus antaa Verohallinnolle maakohtaisen raportin antajaa koskeva ilmoitus, jossa selvitetään, mikä konserniyritys antaa verotuksen maakohtaisen raportin ja minkä maan veroviranomaiselle raportti annetaan. Tämä laajentaa asiaa koskemaan myös muita edellä kuvatun suuruiseen konserniin kuuluvia yrityksiä tai kiinteitä toimipaikkoja.

2 Määritelmiä

Tässä ohjeessa käytettävillä lyhenteillä ja määritelmillä tarkoitetaan seuraavaa:

BEPS

Base Erosion and Profit Shifting (BEPS) on OECD:n käyttämä termi veropohjien rapautumista ja voittojen siirtämistä koskevista ilmiöistä.

BEPS-dokumentointiohjeistus

OECD ja G20 -valtioiden julkaisema ohjeistus siirtohinnoittelun dokumentoinnista ja maakohtaisesta raportista (Action 13: 2015 Final Report, Transfer Pricing Documentation and Country-by-Country Reporting).

CbC-raportti

Verotuksen maakohtainen raportti (engl. Country-by-Country Report)

DAC4

Euroopan neuvoston direktiivi 2016/881/EU, jossa määritellään CbC-tietojenvaihto EU-maiden välillä.

Etuyhteyssuhde

Verovelvollisen ja verovelvolliseen VML 31 §:n 2 ja 3 momentin mukaisessa etuyhteydessä olevan etuyhteysyrityksen välinen suhde. Etuyhteyssuhde syntyy, kun yritys omistaa toisen etuyhteysyrityksen pääomasta tai osakkeiden tuottamasta äänimäärästä yli puolet tai on välillisesti tai välittömästi oikeutettu nimittämään yli puolet toisen hallituksen jäsenistä tai muutoin tosiasiallisesti käyttää määräysvaltaa toisessa osapuolessa.

Ilmoitus selvitysvelvollisesta

Verohallinnon ohjeessa käsitteestä ilmoitus maakohtaisen raportin antaja käytetään myös termiä ilmoitus selvitysvelvollisesta.

Konsernin ylin emoyritys

Yritys, joka kirjanpitolain tai vastaavien ulkomaisten säännösten mukaan on velvollinen laatimaan konsernitilinpäätöksen tai sen olisi tehtävä näin, jos sen oman pääoman ehtoisilla osuuksilla käytäisiin kauppaa verotuksellisen kotipaikan mukaisen lainkäyttöalueen arvopaperipörssissä. Lisäksi edellytyksenä on, että se ei ole sellaisen osapuolen välittömässä tai välillisessä määräysvallassa, jolla olisi velvollisuus laatia konsernitilinpäätös.

Konsernituloslaskelma

Kirjanpitolain 7 a luvun 1 §:ssä tarkoitettujen kansainvälisten tilinpäätösstandardien tai vastaavien standardien mukaan laadittu konsernituloslaskelma. Jos kansainvälisten tilinpäätösstandardien mukaista konsernitilinpäätöstä ei ole laadittu, käytetään konsernitilinpäätöstä, joka on Euroopan unionin jäsenvaltion tai Euroopan talousalueeseen kuuluvan valtion kirjanpitolainsäädännön ja näiden puuttuessa vastaavien säännösten mukainen.

Nimetty selvitysvelvollinen

Monikansallisen konsernin ylimmän emoyrityksen, jonka verotuksellinen kotipaikka on EU:n ulkopuolella, nimeämä maakohtaisen raportin antava konserniyritys. Verohallinnolle annettavissa sähköisissä ilmoituksissa nimetystä selvitysvelvollisesta ja osoitetusta konserniin kuuluvasta osapuolesta käytetään yhteisesti termiä nimetty selvitysvelvollinen.

Osapuoli

Termillä ”Osapuoli” tarkoitetaan seuraavia:

a) monikansallisen konsernin erillinen liiketoimintayksikkö, joka on mukana monikansallisen konsernin konsernitilinpäätöksessä tilinpäätösraportointia varten, tai joka olisi mukana, jos tällaisen monikansallisen konsernin liiketoimintayksikön oman pääoman ehtoisilla osuuksilla käytäisiin kauppaa arvopaperipörssissä;

b) kaikki sellaiset liiketoimintayksiköt, jotka eivät ole mukana monikansallisen konsernin konsernitilinpäätöksessä pelkästään niiden koon tai olennaisuuden vuoksi;

c) kaikki monikansallisen konsernin minkä tahansa a tai b alakohdassa tarkoitetun erillisen liiketoimintayksikön kiinteät toimipaikat, jos liiketoimintayksikkö laatii tällaiselle kiinteälle toimipaikalle erillisen tilinpäätöksen taloudellista raportointia, sääntelyä, verojen ilmoittamista tai sisäisen johtamisen valvontaa varten.

Osapuolella tarkoitetaan laajasti erilaisia kansainvälisiä yritysmuotoja, kuten esimerkiksi osakeyhtiön ja henkilöyhtiöiden kaltaisia toimijoita sekä kiinteitä toimipaikkoja.

Osoitettu selvitysvelvollinen

Konserniin kuuluva osapuoli, jolla on verotuksellinen kotipaikka Euroopan Unionin sisällä, ja jonka ulkomainen konsernin ylin emoyritys on osoittanut antamaan vaatimusten mukaisen verotuksen maakohtaisen raportin.

Raportointirooli

Maakohtaisella raportilla ilmoitettava rooli, jossa raportti annetaan. Roolina voi olla selvitysvelvollinen, nimetty selvitysvelvollinen tai toissijainen selvitysvelvollinen.

Selvitysvelvollinen

Konsernin tai yrityksen osapuoli, joka ensisijassa antaa maakohtaisen raportin Verohallinnolle. Voi olla joko monikansallisen konsernin ylin emoyritys tai yleisesti verovelvollinen yritys, joka ei kuulu mihinkään konserniin.

TIN

Tax Identification Number

Toissijainen selvitysvelvollinen

Maakohtaisen raportin antaja tilanteissa, joissa konsernin ylin emoyritys ei ole velvoitettu laatimaan raporttia ja muut laissa tarkemmin säännellyt edellytykset täyttyvät.

Verotuksellinen lainkäyttöalue

Valtio tai ei-valtiollinen lainkäyttöalue, jolla on itsenäinen veronkanto-oikeus.

3 Ilmoitus selvitysvelvollisesta

3.1 Ilmoituksen antaja

Verotuksen maakohtaista raporttia koskevaan ilmoitusmenettelyyn liittyy kaksi erillistä Verohallinnolle annettavaa ilmoitusta. Näistä ensimmäinen on VML 14 d § 9 momentin mukainen ilmoitus selvitysvelvollisesta, jossa selvitetään, mikä yritys konsernista antaa verotuksen maakohtaisen raportin.

Velvollisuus antaa ilmoitus selvitysvelvollisesta koskee Suomessa yleisesti verovelvollista yritystä ja Suomessa sijaitsevaa kiinteää toimipaikkaa, joka kuuluu konserniin, jonka konsernituloslaskelman liikevaihto on vähintään 750 miljoonaa euroa selvitettävää tilikautta edeltävällä tilikaudella. Lisäksi edellytetään, että konserniin kuuluu vähintään yksi ulkomainen osapuoli. Ilmoitusvelvollisuus koskee myös Suomessa yleisesti verovelvollista, joka ei kuulu mihinkään konserniin, mutta jolla on ulkomailla sijaitseva kiinteä toimipaikka. Tällöin edellytetään, että yleisesti verovelvollisen liikevaihto on vähintään 750 miljoonaa euroa selvitettävää tilikautta edeltävällä tilikaudella. Vastaavasti saman liikevaihtokriteerin täyttävän ulkomaisen, konserniin kuulumattoman yrityksen Suomessa sijaitseva kiinteä toimipaikka on ilmoitusvelvollinen. Ilmoitusvelvollisuus koskee VML 14 d §:n 10 momentin johdosta edellä mainittujen lisäksi myös avointa yhtiötä ja kommandiittiyhtiötä sekä sellaista osapuolta, joka on organisoitu Suomen lakien mukaan mutta jolla ei ole verotuksellista kotipaikkaa Suomessa tai ulkomailla, jos se kuuluu yllä kuvatun liikevaihtokriteerin täyttävään konserniin tai yritykseen, jolla on osapuoli myös ulkomailla.

3.2 Ilmoittamisen aikataulu

Ilmoitus selvitysvelvollisesta on annettava pääsääntöisesti raportoitavan tilikauden viimeiseen päivään mennessä. Ilmoitus on kuitenkin annettava viimeistään 31.5.2017, jos raportoitava tilikausi on alkanut 1.1.2016 tai sen jälkeen ja päättyy viimeistään 31.5.2017. Poikkeus liittyy lain voimaansaattamiseen, joten 31.5.2017 jälkeen päättyvien tilikausien osalta noudatetaan pääsäännön mukaista ilmoitusajankohtaa.

Esimerkki 1: Monikansallisen konsernin tilikausi on 1.1.2016–31.12.2016.

Ilmoitus on annettava viimeistään 31.5.2017.

Ilmoitus on annettava viimeistään 31.5.2017.

Ilmoitus on annettava viimeistään 30.6.2017.

Ilmoitus on annettava viimeistään 31.12.2017.

3.3 Ilmoituksen antamistapa ja ilmoituksessa annettavat tiedot

Ilmoitus selvitysvelvollisesta annetaan sähköisesti verkkolomakkeella suomi.fi-portaalissa tai tiedostona ilmoitin.fi-palvelun kautta. Tarkentavaa tietoa sähköisestä ilmoittamisesta löydät vero.fi sivulta Maakohtainen raportti ja ilmoitus selvitysvelvollisuudesta. Ilmoittamista varten tarvitaan Katso-tunniste.

Ilmoituksessa annetaan seuraavat tiedot:

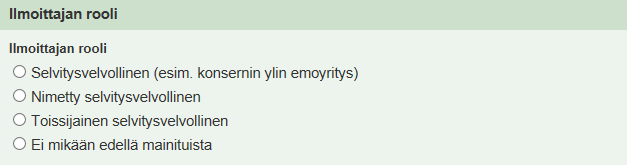

- Ilmoituksen antajan raportointirooli

Ilmoituksessa on annettava tieto, onko ilmoituksen antaja selvitysvelvollinen, nimetty selvitysvelvollinen, toissijainen selvitysvelvollinen tai vaihtoehtoisesti ei mikään edellä mainituista. Kohtaa ”nimetty selvitysvelvollinen” käyttää myös osoitettu selvitysvelvollinen. Konsernin yrityksen (joka ei ole emoyritys) ja kiinteän toimipaikan tyypillisin rooli on ”ei mikään edellä mainituista”, Kohtaa ”ei mikään edellä mainituista” käytetään myös tilanteessa, jossa sovelletaan Parent Surrogate Filingiä (ks. tarkemmin kohta 4.7.).

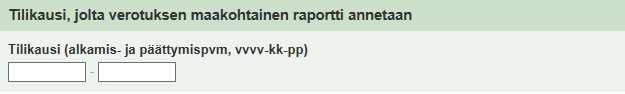

- Tilikausi

Kohdassa ilmoitetaan tilikauden alkamis- ja päättymispäivä, jolta verotuksen maakohtainen raportti annetaan.

2016-01-01 2016-12-31

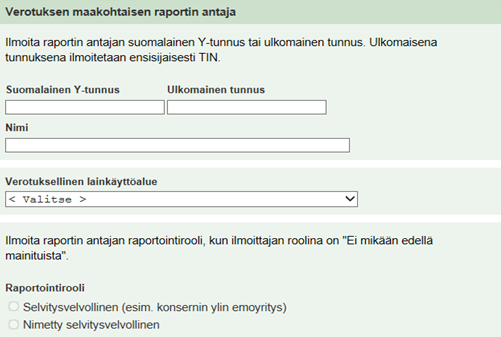

- Verotuksen maakohtaisen raportin antajan tunnistetiedot (nimi, y-tunnus)

Tässä kohdassa ilmoitetaan tunnistetiedot sen osapuolen osalta, joka antaa varsinaisen maakohtaisen raportin. Jos raportti annetaan muuhun maahan kuin Suomeen, on ilmoituksessa annettava ulkomaisen yrityksen nimi, Suomen y-tunnusta vastaava tunnus (TIN-tunnus) tai muu osapuolen yksilöivä tunnus, jos TIN-tunnusta ei ole.

- Verotuksellinen lainkäyttöalue

Kohdassa ilmoitetaan, missä maassa raportti annetaan. Jos esimerkiksi Suomessa yleisesti verovelvollinen konsernin ylin emoyritys antaa verotuksen maakohtaisen raportin Suomessa, kohdassa ilmoitetaan Suomi (FI).

- Verotuksen maakohtaisen raportin antajan raportointirooli

Kohdassa ilmoitetaan, missä roolissa varsinainen maakohtainen raportti tullaan antamaan. Tämä tieto ilmoitetaan vain, jos ilmoittajan raportointirooli on ”ei mikään edellä mainituista”. Raportointiroolit ovat selvitysvelvollinen tai nimetty selvitysvelvollinen.

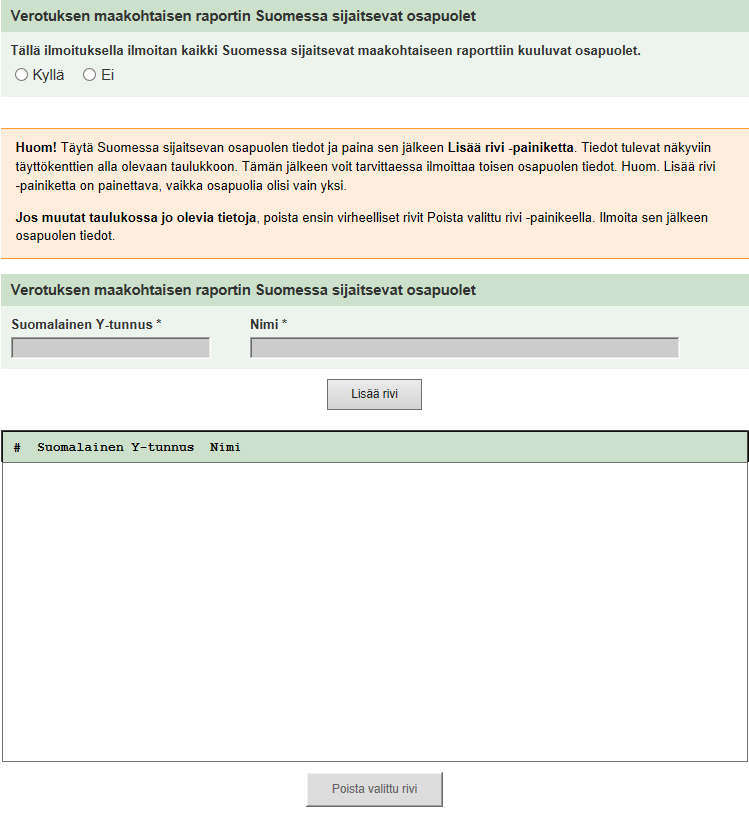

- Verotuksen maakohtaisen raportin Suomessa sijaitsevat osapuolet

Konsernilla voi olla Suomessa useita ilmoitusvelvollisia. Alla mainittu kohta on tarkoitettu keventämään ilmoitusvelvollisuutta tilanteessa, jossa verotuksen maakohtaiseen raporttiin kuuluu useampi kuin yksi Suomessa sijaitseva osapuoli. Tällöin riittää, että yksi ilmoitusvelvollinen erittelee kaikki maakohtaiseen raporttiin kuuluvat osapuolet, jotka sijaitsevat Suomessa. Jos kohdan kysymykseen vastataan ”Kyllä”, avautuvassa kentässä on eriteltävä kaikki Suomessa sijaitsevat osapuolet niiden lukumäärästä riippumatta, ilmoittaja mukaan luettuna. Vastaamalla kysymykseen ”Ei”, Suomessa on ilmoittajan lisäksi muitakin raporttiin kuuluvia osapuolia, mutta ilmoituksen antaja ei anna ilmoitusta muiden Suomessa sijaitsevien osapuolten puolesta.

Esimerkki 6: Monikansallisen konsernin ylin emoyritys, jonka verotuksellinen kotipaikka on Suomessa, voi antaa ilmoituksen kaikista Suomessa sijaitsevista konserniin kuuluvista osapuolista.

Esimerkki 7: Monikansallisen konsernin ylimmän emoyrityksen X verotuksellinen kotipaikka on muussa maassa kuin Suomessa. Konserniin kuuluvat suomalaiset yritykset A ja B. Yritys A voi antaa ilmoituksen selvitysvelvollisesta X itsensä sekä yrityksen B puolesta. Molemmat yritykset voivat vaihtoehtoisesti antaa itsenäisesti ilmoituksen selvitysvelvollisesta X.

4 Verotuksen maakohtaisen raportin antaminen

4.1 Tilikausikohtainen raportointi

Verotuksen maakohtainen raportti annetaan tilikausittain riippuen siitä, onko konsernituloslaskelman liikevaihto ollut vähintään 750 miljoonaa euroa selvitettävää tilikautta edeltävällä tilikaudella.

Esimerkki 8: Monikansallisen konsernin tilikausi on kalenterivuosi. Konsernituloslaskelman liikevaihto on kalenterivuonna 2015 ollut 750 miljoonaa euroa ja kalenterivuonna 2016 alle 750 miljoonaa euroa. Kalenterivuosina 2017 ja 2018 konsernituloslaskelman liikevaihto on ollut yli 750 miljoonaa euroa. Verotuksen maakohtaisen raportin antamisvelvollisuus tarkistetaan aina edeltävän tilikauden konsernituloslaskelmasta.

| Tilikausi (kalenterivuosi) | Liikevaihto | Onko raportti annettava kyseiseltä tilikaudelta (Kyllä/Ei)? | Peruste |

| 2015 | 750 miljoonaa euroa | Ei | Raportointi koskee 1.1.2016 ja sen jälkeen alkavia tilikausia |

| 2016 | alle 750 miljoonaa euroa | Kyllä | Edellisen (2015) tilikauden liikevaihto on vähintään 750 miljoonaa euroa. |

| 2017 | yli 750 miljoonaa euroa | Ei | Edellisen (2016) tilikauden liikevaihto alittaa liikevaihtorajan. |

| 2018 | yli 750 miljoonaa euroa | Kyllä | Edellisen (2017) tilikauden liikevaihto on vähintään 750 miljoonaa euroa. |

4.2 Antamisajankohta ja -tapa

Verotuksen maakohtainen raportti on annettava 12 kuukauden kuluessa siitä, kun raportoitava tilikausi on päättynyt. Ensimmäinen raportti annetaan 1.1.2016 alkavalta tilikaudelta.

Esimerkki 9: Monikansallisen konsernin tilikausi on 1.1.2016–31.10.2016.

Raportti on annettava viimeistään 31.10.2017.

Esimerkki 10: Monikansallisen konsernin tilikausi on 1.1.2016–31.12.2016.

Raportti on annettava viimeistään 31.12.2017.

Verotuksen maakohtainen raportti annetaan Verohallinnolle sähköisesti. Raportti voidaan antaa joko xml-muotoisena tiedostona ilmoitin.fi -palvelun kautta tai hyödyntämällä sähköistä verkkolomaketta.

4.3 Selvitysvelvollinen

VML 14 d §:n 1 momentin mukaan Suomessa yleisesti verovelvollisen konsernin ylimmän emoyrityksen (selvitysvelvollinen), on annettava Verohallinnolle tilikausittain laadittava maakohtainen raportti, jos:

- konserniin kuuluu selvitysvelvollisen lisäksi vähintään yksi ulkomainen osapuoli;

- ja konsernituloslaskelman liikevaihto on vähintään 750 miljoonaa euroa selvitettävää tilikautta edeltävällä tilikaudella.

Konsernin ylimmällä emoyrityksellä tarkoitetaan yritystä, joka kirjanpitolain tai vastaavien ulkomaisten säännösten mukaan on velvollinen laatimaan konsernitilinpäätöksen tai sen on tehtävä näin, jos sen oman pääoman ehtoisilla osuuksilla käydään kauppaa verotuksellisen kotipaikan mukaisen lainkäyttöalueen arvopaperipörssissä. Lisäksi edellytyksenä on, että se ei ole sellaisen osapuolen välittömässä tai välillisessä määräysvallassa, jolla on velvollisuus laatia konsernitilinpäätös.

Ulkomaisella osapuolella tarkoitetaan laajasti erilaisia kansainvälisiä yritysmuotoja, kuten esimerkiksi osakeyhtiön ja henkilöyhtiöiden kaltaisia toimijoita sekä kiinteitä toimipaikkoja.

Maakohtaisen raportin antamisen toisena edellytyksenä on, että konsernituloslaskelman mukainen liikevaihto on vähintään 750 miljoonaa euroa. Liikevaihto käsitteenä sisältää myös esimerkiksi Finanssivalvonnan kirjanpitoa, tilinpäätöstä ja toimintakertomusta koskevassa 13.12.2012 annetussa määräyksessä ja ohjeessa Dnro FIVA 7/01.00/2012 todetun määritelmän henki- ja vahinkovakuutusyhtiöiden liikevaihdosta. Ohjeen mukaan henkivakuutusyhtiöiden liikevaihdolla tarkoitetaan yleensä seuraavien erien summaa: vakuutusmaksutulot ennen jälleenvakuuttajien osuutta + sijoitustoiminnan nettotuotto tuloslaskelmassa + muut tuotot. Vahinkovakuutusyhtiöiden liikevaihdolla tarkoitetaan ohjeen mukaan seuraavien erien summaa: vakuutusmaksutuotto ennen jälleenvakuuttajien osuutta + sijoitustoiminnan nettotuotto tuloslaskelmassa + muut tuotot.

Luottolaitokset ja sijoituspalveluyritykset eivät tyypillisesti raportoi tilinpäätöksessään toimintansa osalta liikevaihtoa. Liikevaihdolla tarkoitetaan luottolaitosten ja sijoituspalveluyritysten osalta samaa kuin niiden tilinpäätöksissä raportoidut liiketoiminnan tuotot. Liikevaihdon määritteleminen sisällöltään laajaksi vastaa BEPS-dokumentointiohjeistusta, jonka mukaan ilmoitusvelvollisuudesta ei ole esimerkiksi toimialaan perustuvia poikkeuksia.

Konsernin ylimmän emoyrityksen lisäksi maakohtaisen raportin on velvollinen antamaan myös konserniin kuulumaton yleisesti verovelvollinen yritys, jolla on ulkomailla sijaitseva kiinteä toimipaikka ja jonka liikevaihto on selvitettävää tilikautta edeltävällä tilikaudella vähintään 750 miljoonaa euroa (VML 14 d § 4 momentti).

4.4 Toissijainen selvitysvelvollinen

VML 14 d §:n 5 momentin mukaan yleisesti verovelvollisen, joka ei ole konsernin ylin emoyritys, ja konserniin kuuluvan Suomessa sijaitsevan kiinteän toimipaikan on annettava tilikausittain Verohallinnolle maakohtainen raportti, jos konsernituloslaskelman liikevaihto selvitettävää tilikautta edeltävällä tilikaudella on vähintään 750 miljoonaa euroa. Lisäksi edellytyksenä on, että ulkomainen konsernin ylin emoyritys täyttää jonkin seuraavista vaatimuksista:

- ei ole velvoitettu laatimaan maakohtaista raporttia;

- verotuksellisesti asuu sellaisella Euroopan unionin ulkopuolella sijaitsevalla lainkäyttöalueella, jonka kanssa Suomella on direktiivissä 2016/881/EU määritelty kansainvälinen sopimus mutta ei tietojenvaihtosopimusta verotuksen maakohtaisesta raportista maakohtaisen raportin antamista koskevaan määräaikaan mennessä; tai

- verotuksellisesti asuu sellaisella lainkäyttöalueella, joka on syyllistynyt direktiivin 2016/881/EU liitteen III kohdan 14 mukaiseen järjestelmälliseen laiminlyöntiin, ja Verohallinto on antanut tästä tiedon.

Direktiivin liitteen III Jakson I kohdan 14 mukaisella termillä järjestelmällinen laiminlyönti tarkoitetaan, että lainkäyttöalueella on voimassa oleva, Suomen kanssa tehty toimivaltaisten viranomaisten välinen sopimus verotuksen maakohtaisten raporttien automaattisesta vaihtamisesta, mutta kyseinen lainkäyttöalue on keskeyttänyt automaattisen tietojenvaihdon eikä keskeyttämisen syy ole kyseisen sopimuksen ehtojen mukainen. Järjestelmällisellä laiminlyönnillä tarkoitetaan myös tilannetta, jossa ylimmän emoyrityksen verotuksellisen kotipaikan mukainen lainkäyttöalue muutoin jättää toistuvasti antamatta Suomelle hallussaan olevia sellaisten maakohtaisia raportteja, joilla on Suomessa olevia osapuolia.

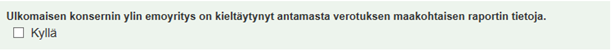

Toissijainen selvitysvelvollinen on velvollinen antamaan ainoastaan sen saamat tai hankkimat hallussa olevat tiedot, jos ulkomainen konsernin ylin emoyritys on kieltäytynyt antamasta tietoja ja kieltäytymisestä on annettu ilmoitus. Ilmoitus kieltäytymisestä on annettava maakohtaisen raportin antamisen yhteydessä.

Toissijainen selvitysvelvollisuus voi syntyä myös Suomessa sijaitsevalle kiinteälle toimipaikalle, joka kuuluu konserniin tai konserniin kuulumattomaan yritykseen, jonka liikevaihto on vähintään 750 miljoonaa euroa.

Edellä kuvatulla tavalla toissijainen selvitysvelvollisuus voi syntyä myös Suomessa sijaitsevalle avoimelle yhtiölle ja kommandiittiyhtiölle sekä sellaiselle osapuolelle, joka on organisoitu Suomen lakien mukaan mutta jolla ei ole verotuksellista kotipaikkaa Suomessa tai ulkomailla. Lisäedellytyksenä on tällöin, että se kuuluu konserniin tai konserniin kuulumattomaan yritykseen, jonka liikevaihto on vähintään 750 miljoonaa euroa.

Suomalaisen konserniyrityksen tai yrityksen, jolla on kiinteä toimipaikka Suomessa, ei tarvitse antaa maakohtaista raporttia Suomessa, vaikka edellä kerrotut edellytykset täyttyisivät, jos ulkomainen konsernin ylin emoyritys on osoittanut konserniin kuuluvan osapuolen, jolla on verotuksellinen kotipaikka Euroopan unionissa, antamaan vaatimusten mukaisen maakohtaisen raportin (osoitettu selvitysvelvollinen, ks. tarkemmin kappale 4.5). Tietojen antamisvelvollisuutta ei ole myöskään, jos ulkomainen konsernin ylin emoyritys on nimennyt toisen konserniin kuuluvan osapuolen toimittamaan maakohtaisen raportin tämän sellaisen verotuksellisen kotipaikan veroviranomaiselle, joka on Euroopan unionin ulkopuolella (nimetty selvitysvelvollinen, ks. tarkemmin kappale 4.6).

Esimerkki 11: Suomalainen osakeyhtiö kuuluu konserniin, jonka ulkomainen ylin emoyritys on X. Konsernin liikevaihto on ylittänyt 750 miljoonaa euroa 2015 päättyneellä tilikaudella.

- Verohallinto ei saa maakohtaista raporttia emoyrityksen X kotivaltiosta, koska Suomella ei ole voimassa verotuksen maakohtaista raporttia koskevaa tietojenvaihtosopimusta sen valtion kanssa, missä X:llä on verotuksellinen kotipaikka.

- Emoyritys X ei ole osoittanut konserniin kuuluvaa osapuolta, jolla on verotuksellinen kotipaikka Euroopan unionissa, antamaan vaatimusten mukaisen maakohtaisen raportin.

- Emoyritys X ei ole nimennyt EU:n ulkopuolella sijaitsevaa konserniyritystä antamaan raporttia ja pykälässä asetetut kaikki kriteerit eivät täyty.

Tässä tilanteessa suomalaiselle yritykselle muodostuu toissijainen selvitysvelvollisuus antaa Verohallinnolle verotuksen maakohtainen raportti.

4.5 Osoitettu selvitysvelvollinen

VML 14 d §:n 7 momentin mukaan ulkomainen konsernin ylin emoyritys voi osoittaa konserniin kuuluvan osapuolen, jolla on verotuksellinen kotipaikka Euroopan unionissa, antamaan vaatimusten mukaisen maakohtaisen raportin. Tällaisesta emoyrityksen osoittamasta osapuolesta käytetään tässä ohjeessa termiä osoitettu selvitysvelvollinen. Jos konsernin ylin emoyritys osoittaa tällaisen osapuolen antamaan maakohtaisen raportin, ei suomalaisen konserniyrityksen tai yrityksen, jolla on kiinteä toimipaikka Suomessa, tarvitse antaa maakohtaista raporttia toissijaisena selvitysvelvollisena.

Konsernilla voi olla useita osapuolia EU:n jäsenvaltioissa. Konsernin ylin emoyritys voi osoittaa esimerkiksi yhden yrityksen antamaan verotuksen maakohtaisen raportin EU:ssa kaikkien jäsenvaltioissa sijaitsevien osapuolten puolesta. Jos osoitettu selvitysvelvollinen ei voi saada tai hankkia kaikkia maakohtaisen raportin antamiseksi vaadittuja tietoja, tällaista osapuolta ei saa osoittaa raportoivaksi osapuoleksi. Osoitettu selvitysvelvollinen voi olla esimerkiksi Suomessa yleisesti verovelvollinen yritys, jonka ylin ulkomainen emoyritys on osoittanut antamaan verotuksen maakohtaisen raportin Suomessa. Tällöin Verohallinto välittää raportin myös muihin EU:n jäsenvaltioihin, joissa konsernilla on osapuolia. Ulkomaisen konsernin ylimmän emoyrityksen osoittamaa konserniin kuuluvaa osapuolta, jonka verotuksellinen kotipaikka on Suomessa, koskevat samat raportointivelvollisuudet kuin jos se olisi konsernin ylin emoyritys.

Lähtökohtana konserniin kuuluvan osapuolen osoittamisessa on se, että verotuksen maakohtaisen raportin tietoja ei syystä tai toisesta saada maasta, joka on ulkomaisen konsernin ylimmän emoyrityksen verotuksellinen kotipaikka. Konserniin kuuluvan osapuolen osoittaminen voi tulla kyseeseen myös esimerkiksi tilanteessa, jossa konsernin ylin emoyritys ei ole velvoitettu laatimaan maakohtaista raporttia valtiossa, jossa sillä on verotuksellinen kotipaikka.

Verohallinnon sähköisissä ilmoituksissa osoitetusta selvitysvelvollisesta ja nimetystä selvitysvelvollisesta käytetään yhteisesti termiä nimetty selvitysvelvollinen.

4.6 Nimetty selvitysvelvollinen

Ulkomainen konsernin ylin emoyritys voi nimetä toisen konserniin kuuluvan osapuolen (nimetty selvitysvelvollinen) toimittamaan maakohtaisen raportin tämän sellaisen verotuksellisen kotipaikan veroviranomaiselle, joka on Euroopan unionin ulkopuolella. Tällöin samaan konserniin kuuluvalla suomalaiselle yrityksellä tai Suomessa sijaitsevalla kiinteällä toimipaikalla ei ole velvollisuutta antaa raporttia toissijaisena selvitysvelvollisena.

Lähtökohtana selvitysvelvollisen nimeämisessä on se, että verotuksen maakohtaisen raportin tietoja ei syystä tai toisesta saada maasta, joka on konsernin ylimmän emoyrityksen verotuksellinen kotipaikka. Selvitysvelvollisen nimeäminen voi tulla kyseeseen myös esimerkiksi tilanteessa, jossa konsernin ylin emoyritys ei ole velvoitettu laatimaan maakohtaista raporttia valtiossa, jossa sillä on verotuksellinen kotipaikka.

VML 14 d §:n 7 momentin mukaan ulkomainen konsernin ylin emoyritys voi nimetä konserniyrityksen toimittamaan maakohtaisen raportin sellaisen verotuksellisen kotipaikan veroviranomaiselle, joka on Euroopan unionin ulkopuolella, jos seuraavat edellytykset täyttyvät:

- nimetyn selvitysvelvollisen verotuksellisen kotipaikan lainkäyttöalue edellyttää maakohtaisen raportin antamista;

- Suomen sekä nimetyn selvitysvelvollisen verotuksellisen kotipaikan mukaisen lainkäyttöalueen välillä on tietojenvaihtosopimus maakohtaisesta raportista maakohtaisen raportin antamista koskevaan määräaikaan mennessä;

- nimetyn selvitysvelvollisen verotuksellisen kotipaikan mukainen lainkäyttöalue ei ole ilmoittanut Verohallinnolle järjestelmällisestä laiminlyönnistä;

- nimetyn selvitysvelvollisen verotuksellisen kotipaikan mukaiselle lainkäyttöalueelle on tehty ilmoitus maakohtaisen raportin antajasta; ja

- Verohallinnolle on tehty ilmoitus nimetystä selvitysvelvollisesta.

4.7 Kaavio raportointivelvollisuuden muodostumisesta

Suomalainen konserniyhtiö voi kuulua konserniin, jonka ylin emoyritys on ulkomainen. Seuraavassa taulukossa on kuvattu, milloin edellä mainittuun konserniin kuuluva suomalainen yritys tai Suomessa sijaitseva kiinteä toimipaikka on toissijaisesti velvollinen antamaan maakohtaisen raportin.

Kaavio raportointivelvollisuuden muodostumisesta

4.8 Ulkomaisen konsernin ylimmän emoyrityksen vapaaehtoinen raportointi (parent surrogate filing)

Suomessa maakohtainen raportointi koskee 1.1.2016 ja sen jälkeen alkavia tilikausia. Kaikissa tietojenvaihtoon osallistuvissa maissa maakohtaista raportointia koskeva lainsäädäntö ei velvoita ylintä emoyritystä antamaan kotivaltiossaan maakohtaista raporttia esimerkiksi vielä 1.1.2016 alkavalta tilikaudelta. Tällöin suomalainen konserniyhtiö tai Suomessa sijaitseva kiinteä toimipaikka on toissijaisesti velvollinen antamaan maakohtaisen raportin. Konsernin ylin emoyritys voi tällaisessa tilanteessa nimetä tai osoittaa konserniin kuuluvan osapuolen antamaan maakohtaisen raportin puolestaan välttääkseen toissijaisen raportointivelvollisuuden syntymisen Suomessa. Jos tällaista nimeämistä tai osoittamista ei voida tehdä esimerkiksi asiaan liittyvän tietojenvaihtosopimuksen puuttumisen johdosta, on suomalainen konserniyhtiö tai Suomessa sijaitseva kiinteä toimipaikka tällöin lähtökohtaisesti velvollinen antamaan maakohtaisen raportin toissijaisena selvitysvelvollisena.

Edellä mainittujen tilanteiden välttämiseksi on mahdollista, että ulkomainen konsernin ylin emoyritys voi toimittaa vapaaehtoisesti (parent surrogate filing) maakohtaisen raportin esimerkiksi 1.1.2016 alkavalta tilikaudelta emoyrityksen verotuksellisen kotipaikan lainkäyttöalueen veroviranomaiselle, joka puolestaan välittää sen edelleen Verohallinnolle. Tämä on mahdollista ainoastaan, jos konsernin ylimmän emoyrityksen verotuksellisessa kotipaikan mukaisessa lainkäyttöalueella on sallittua antaa maakohtainen raportti vapaaehtoisesti. Vapaaehtoinen raportointi on lisäksi mahdollista vain, jos kaikki seuraavat kriteerit täyttyvät:

- Konsernin ylin emoyritys on jättänyt vaatimusten mukaisen maakohtaisen raportin verotuksellisen kotipaikkansa veroviranomaiselle verotuksen maakohtaisen raportin antamista koskevaan määräaikaan mennessä (12 kuukauden kuluessa raportoitavan tilikauden päättymisestä).

- Ylimmän emoyrityksen verotuksellisessa kotipaikassa on oltava raportin antamista koskevaan määräaikaan mennessä voimassa lainsäädäntö, joka edellyttää maakohtaisen raportin antamista. Lainsäädännön ei tarvitse velvoittaa antamaan kyseistä tilikautta koskevaa maakohtaista raporttia.

- Suomen ja ulkomaisen konsernin ylimmän emoyrityksen verotuksellisen kotipaikan mukaisen lainkäyttöalueen välillä on tietojenvaihtosopimus maakohtaisesta raportista maakohtaisen raportin antamista koskevaan määräaikaan mennessä.

- Konsernin ylimmän emoyrityksen verotuksellisen kotipaikan mukainen lainkäyttöalue ei ole ilmoittanut Verohallinnolle järjestelmällisestä laiminlyönnistä.

- Konsernin ylimmän emoyrityksen verotuksellisen kotipaikan mukaiselle lainkäyttöalueelle on tehty ilmoitus maakohtaisen raportin antajasta.

- Verohallinnolle on tehty ilmoitus selvitysvelvollisesta (vapaaehtoisesti raportoitavasta ulkomaisesta ylimmästä emoyrityksestä).

Suomessa sijaitsevan konserniin kuuluvan yrityksen tai kiinteän toimipaikan on annettava ilmoitus maakohtaisen raportin antajasta, joka tässä tapauksessa on vapaaehtoisesti raportoiva konsernin ylin emoyritys. Tällaisessa tilanteessa Verohallinnolle annettavassa ilmoituksessa konsernin ylimmän emoyrityksen raportointirooliksi valitaan ”selvitysvelvollinen”.

5 Verotuksen maakohtaisen raportin sisältö

5.1 Yleistä raportin sisällöstä

VML 14 e §:ssä säädetään verotuksen maakohtaisen raportin sisällöstä. Pykälän 1 momentissa edellytetyt tiedot esitetään raportoitavista osapuolista maakohtaisesti eli kunkin verotuksellisen lainkäyttöalueen osalta erikseen.

Raportoitavat maakohtaiset tiedot perustuvat BEPS-raporttiin ja EU-direktiiviin. Raportin tarkoituksena on lisätä verovelvollista koskevan informaation läpinäkyvyyttä verohallintojen näkökulmasta.

Raportoinnissa on käytettävä johdonmukaisesti samoja tietolähteitä vuodesta toiseen. Yritys voi valintansa mukaisesti käyttää tietoja konsernitilinpäätöksen raportointipaketeistaan, erillisten yritysten lakisääteisistä tilinpäätöksistä, määräysten mukaisista tilinpäätöksistä tai johdon raporteista.

Maakohtaiseen raporttiin on sisällytettävä seuraavat maakohtaiset tiedot konserniin tai yritykseen kuuluvista osapuolista (ks. tarkemmin kohta 5.3):

- tulot;

- voitto tai tappio ennen veroja;

- maksetut ja kertyneet tuloverot sekä lähdeverot;

- oman pääoman kirjanpidollinen arvo;

- kertyneet voittovarat;

- työntekijöiden lukumäärä;

- muu aineellinen omaisuus kuin käteinen tai muut rahavarat.

Maakohtaiseen raporttiin on sisällytettävä myös tiedot konserniin tai yritykseen kuuluvista osapuolista, niiden toiminnan luonteesta, käytetyistä tietolähteistä ja valuutasta.

Raportoitavat tilikauden maakohtaiset tiedot määrittyvät konsernitilinpäätöksen perusteella. Jos konsernitilinpäätöksen tilikausi on kalenterivuosi, konserniin kuuluvien osapuolten maakohtaiset tiedot on myös raportoitava kalenterivuoden mukaisesti.

Osa raportoitavista tiedoista on pakollisia ja osa vapaaehtoisesti annettavia. Verkkolomakkeilla pakollinen tieto on merkitty tähdellä (*). Maakohtaisen raportin antajasta annettavasta ilmoituksesta ja maakohtaista raporttia koskevissa teknisissä soveltamisohjeissa pakolliset tiedot on vastaavasti erikseen lueteltu.

Verotuksen maakohtaisen raportin tiedot voidaan antaa Verohallinnolle suomeksi, ruotsiksi tai englanniksi. Erityisesti lisätietojen antaminen englanniksi on suositeltavaa, koska tietoja voidaan käsitellä useissa eri valtiossa. Maakohtaista raportointia varten riittää, että lisätiedot käännetään suomeksi, ruotsiksi tai englanniksi olennaisin osin.

5.2 Erityistilanteet

5.2.1 Yhteisyritys eli ns. joint venture–yhtiö

Yhteisyrityksen eli ns. joint venture-yhtiön tiedot tulee raportoida osana maakohtaista raporttia, jos sen tiedot on yhdistelty kokonaan (full consolidation) tai suhteellisesti (pro-rata consolidation) konsernitilinpäätökseen. Raportoitavaksi osapuoleksi ei katsota osapuolta, jonka tiedot on yhdistelty konsernitilinpäätökseen pääomaosuusmenetelmällä (equity accounting rules). Tiedot raportoidaan samassa suhteessa, kuin ne ovat konsernitilipäätökseen yhdistelty.

Jos tietoja ei ole yhdistelty kokonaan tai suhteellisesti konsernitilinpäätökseen, yhteisyrityksen kanssa tehdyt liiketoimet eritellään riippumattomien kanssa tehtyjen liiketoimien tuloissa.

5.2.2 Sivuliikkeiden ja kiinteiden toimipaikkojen kohtelu

Kiinteän toimipaikan tiedot raportoidaan pääsääntöisesti siinä valtiossa (verotuksellisen lainkäyttöalue), jossa se sijaitsee eikä valtiossa jossa pääliikkeellä (oikeushenkilöllä) on verotuksellinen kotipaikka. Kiinteiden toimipaikkojen osalta oman pääoman kirjanpidollisen arvon raportoi se oikeushenkilö, jonka kiinteästä toimipaikasta on kyse. Poikkeuksena on tilanne, jossa kiinteän toimipaikan verotuksellisella lainkäyttöalueella on voimassa määritelty pääomavaatimus sääntelytarkoituksia varten. Kiinteiden toimipaikkojen osalta kertyneet voittovarat raportoi se oikeushenkilö, jonka kiinteästä toimipaikasta on kyse.

Siltä osin kun raportilla kohdistetaan tietoa maahan, jossa pääliikkeen kiinteä toimipaikka sijaitsee, vastaava pääliikkeen tietoihin sisältyvä tieto tulee vähentää pääliikkeen verotuksellisen kotipaikan tiedoista.

5.2.3 Osapuoli, jolla ei ole verotuksellista kotipaikkaa

VML 14 d §:n 10 momentin mukaan maakohtaisessa raportissa tulee eritellä myös avoimet yhtiöt ja kommandiittiyhtiöt sekä sellaiset osapuolet, jotka on organisoitu Suomen lakien mukaan mutta joilla ei ole verotuksellista kotipaikkaa Suomessa tai ulkomailla.

Maakohtaisessa raportissa on eriteltävä myös osapuolet, joilla ei ole verotuksellista kotipaikkaa kohdan 5.6 mukaisesti. Tällöin käytetään maakoodia X5. Teknisistä syistä johtuen verkkolomakkeella on annettava oma maakohtainen erittely kohdan 5.3 tiedot tulojen, verojen ja liiketoiminnan jakautumisesta myös osapuolista, joilla ei ole verotuksellista kotipaikkaa. Tällöin raportoitavaksi maakoodiksi ilmoitetaan X5. Jos tietoja ei ole, kohdassa ilmoitetaan 0. Tarkentavat tiedot voidaan ilmoittaa raportin lisätiedoissa.

5.3 Maakohtaiset taloudelliset tiedot ja tiedot työntekijöiden lukumäärästä

5.3.1 Tulot

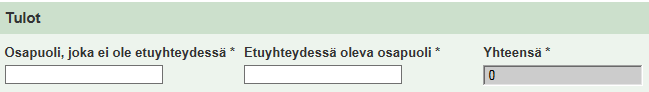

Tulot on eriteltävä etuyhteyssuhteessa ja riippumattomien kanssa tehdyistä liiketoimista kertyneisiin tuloihin sekä näiden yhteismäärään kunkin verotuksellisen lainkäyttöalueen osalta erikseen.

Tuloilla tarkoitetaan vaihto-omaisuuden ja omaisuuden myynnistä saatuja tuottoja sekä palvelu-, rojalti-, korko- ja preemiotuloja sekä mahdollisia muita vastaavia tuloeriä. Raportoitavien tulojen laskennassa tulee huomioida menonoikaisut ja vahingon- ja vakuutuskorvaukset. Tulo on voitu kirjata esimerkiksi liikevaihtoon, muihin tuottoihin tai rahoitustuottoihin. Tuloihin eivät kuulu muilta maakohtaiseen raporttiin sisällytettäviltä osapuolilta saadut maksut, joita kohdellaan osinkoina lainkäyttöalueella, jossa maksaja asuu. Tuloa ei ole saatu konserniavustus.

5.3.2 Voitto tai tappio ennen veroja

VML 14 e §:n 1 momentin 2 kohdan mukaan verotuksen maakohtaiseen raporttiin sisällytetään tiedot voitosta tai tappiosta ennen veroja. Voittoon tai tappioon ennen tuloveroja sisältyvät myös kaikki satunnaiset tulot ja menot poisluettuna konserniavustukset.

Kohdassa ilmoitetaan sekä voitto että tappio. Tappio ilmoitetaan etuliitteellä -. Esimerkiksi raportoitava maakohtainen tappio ilmoitetaan muodossa -10000.

5.3.3 Maksetut ja kertyneet tuloverot sekä lähdeverot

VML 14e §:n 1 momentin 3 kohdan mukaan verotuksen maakohtaisessa raportissa on ilmoitettava maksetut ja kertyneet tuloverot sekä lähdeverot. Maksetut ja kertyneet tuloverot eritellään kunkin verotuksellisen lainkäyttöalueen osalta erikseen.

Maksetuilla tuloveroilla tarkoitetaan niiden osapuolten, jotka asuvat kyseisellä lainkäyttöalueella, raportointia koskevana tilivuonna tosiasiallisesti maksamien tuloverojen määrää. Maksettuihin tuloveroihin sisällytetään osapuolen sekä kyseiselle lainkäyttöalueelle että muille lainkäyttöalueille maksamat verot. Raportoitavia maksettuja veroja oikaistaan tilikauden aikana palautetuilla veroilla. Koska asiaan saattaa liittyä maakohtaisia eroja, ratkaisee kirjanpidollinen käsittely oikaistaanko palautetuilla veroilla maksettuja veroja. Maksettujen verojen osalta raportoidaan myös sellaiset lähdeverot, jotka muut osapuolet (etuyhteydessä olevat yritykset ja riippumattomat yritykset) ovat maksaneet kyseiselle osapuolelle suoritettujen maksujen osalta.

Maksetuilla veroilla tarkoitetaan muun muassa maksettuja ennakkoveroja, lisäennakkoa ja muihin maihin maksettuja lähdeveroja. Maksetut verot raportoidaan yleisesti verovelvollisen osalta siinä valtiossa, missä sen verotuksellinen kotipaikka on. Kiinteään toimipaikkaan kohdistuvat maksetut tuloverot ilmoitetaan siinä maassa, missä kiinteä toimipaikka sijaitsee.

Kertyneillä tuloveroilla tarkoitetaan raportointivuonna verotettavaan voittoon tai tappioon perustuvaa suoriteperusteista veroa niiden osapuolten osalta, joilla on asuinpaikka kyseisellä lainkäyttöalueella. Kauden verotettavaan tuloon perustuvissa veroissa otetaan huomioon ainoastaan kuluva vuosi eivätkä niihin kuulu laskennalliset verot tai varaukset epävarmoja verovelkoja varten. Kertyneet verot raportoidaan yleisesti verovelvollisen osalta siinä maassa, missä sen verotuksellinen kotipaikka on. Kiinteään toimipaikkaan kohdistuvat kertyneet tuloverot ilmoitetaan siinä maassa, missä kiinteä toimipaikka sijaitsee.

5.3.4 Oman pääoman kirjanpidollinen arvo

VML 14 e §:n 1 momentin 4 kohdan mukaan verotuksen maakohtaisessa raportissa ilmoitetaan oman pääoman kirjanpidollinen arvo. Raportoitavaan arvoon luetaan mukaan oma pääoma pois luettuna kertyneet voittovarat.

Kiinteiden toimipaikkojen osalta oman pääoman kirjanpidollisen arvon raportoi se oikeushenkilö, jonka kiinteästä toimipaikasta on kyse. Poikkeuksena olisi tilanne, jos kiinteän toimipaikan verotuksellisella lainkäyttöalueella on voimassa määritelty pääomavaatimus sääntelytarkoituksia varten.

5.3.5 Kertyneet voittovarat

VML 14 e §:n 1 momentin 5 kohdan mukaisissa kertyneissä voittovaroissa ilmoitetaan kertyneiden voittovarojen kokonaissumma vuoden lopussa niiden osapuolten osalta, jotka asuvat kyseisellä lainkäyttöalueella.

Kiinteiden toimipaikkojen osalta kertyneet voittovarat raportoi se oikeushenkilö, jonka kiinteästä toimipaikasta on kyse.

5.3.6 Työntekijöiden lukumäärä

VML 14 e §:n 1 momentin 6 kohdan mukaan verotuksen maakohtaisessa raportissa on esitettävä työntekijöiden lukumäärä kaikkien niiden osapuolten osalta, jotka asuvat kyseisellä lainkäyttöalueella. Tämä tarkoittaa työntekijöiden kokonaislukumäärää kokoaikaiseksi muutettuna. Työntekijöiden lukumäärä voidaan raportoida vuoden lopussa olevana määränä, asianomaisen vuoden keskiarvona tai jollakin muulla perusteella, jota sovelletaan vuodesta toiseen johdonmukaisesti eri verotuksellisilla lainkäyttöalueilla. Tätä varten osapuolen tavanomaisiin toimintoihin osallistuvat riippumattomat sopimuskumppanit voidaan ilmaista raportissa työntekijöinä.

Työntekijöiden lukumäärän kohtuullinen pyöristäminen tai ilmaiseminen likiarvona on sallittua, edellyttäen että tällainen pyöristäminen tai likiarvona ilmaiseminen ei olennaisesti vääristä työntekijöiden suhteellista jakautumista eri verotuksellisten lainkäyttöalueiden kesken. Lähestymistavan on oltava johdonmukainen vuodesta toiseen kaikkien raportissa raportoitavien osapuolten osalta.

5.3.7 Muu aineellinen omaisuus kuin käteinen tai muut rahavarat

VML 14 e §:n 1 momentin 7 kohdan mukaan verotuksen maakohtaiseen raporttiin on sisällytettävä muut aineelliset hyödykkeet kuin käteinen tai muut rahavarat niiden osapuolten osalta, jotka asuvat kyseisellä lainkäyttöalueella. Tällä tarkoitetaan aineellisten hyödykkeiden kirjanpitoarvojen summaa. Kiinteiden toimipaikkojen osalta aineelliset hyödykkeet merkitään sen lainkäyttöalueen osalta, jolla asianomainen kiinteä toimipaikka sijaitsee. Aineellisilla hyödykkeillä ei tarkoiteta tässä käteistä, aineettomia hyödykkeitä tai rahoitusvaroja.

Aineelliseksi omaisuudeksi katsotaan muun muassa maa ja vesialueet, rakennukset ja rakennelmat, koneet ja kalusto, vaihto-omaisuus, kuten raaka-aine tai lopputuotevarastot ja muut aineelliset hyödykkeet. Aineellista omaisuutta ei ole tytäryritysosakkeet. Edellä mainittu listaus ei ole tyhjentävä.

5.4 Maakohtaiset tiedot konserniin tai yritykseen kuuluvista osapuolista

5.4.1 Raportoitava osapuoli ja osapuolen tunnistetiedot

Osapuolella tarkoitetaan laajasti erilaisia kansainvälisiä yritysmuotoja, kuten esimerkiksi osakeyhtiöiden ja henkilöyhtiöiden kaltaisia toimijoita sekä kiinteitä toimipaikkoja. Konserniin kuuluvana osapuolena, pidetään mitä tahansa yritystä, jossa konsernilla on määräysvalta.

Osa raportoitavista tiedoista on pakollisia ja osa vapaaehtoisesti annettavia. Verkkolomakkeilla pakollinen tieto on merkitty tähdellä (*). Maakohtaisen raportin antajasta annettavasta ilmoituksesta ja maakohtaista raporttia koskevissa teknisissä soveltamisohjeissa pakolliset tiedot on vastaavasti erikseen lueteltu.

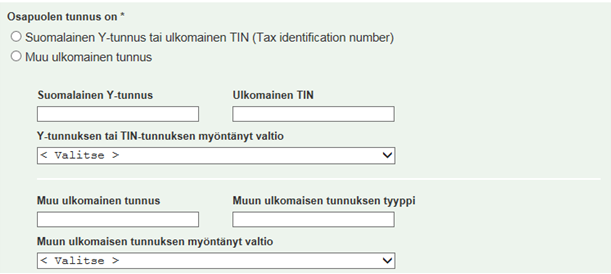

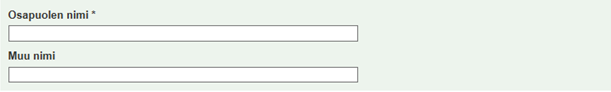

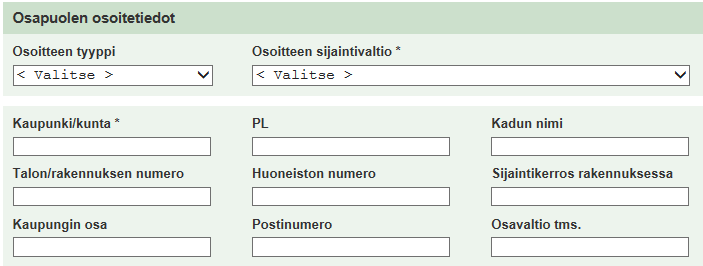

Raportissa tulee antaa seuraavat tunnistetiedot raportoitavista osapuolista:

- TIN (suomalainen y-tunnus tai muun maan veroviranomaisen myöntämä y-tunnusta vastaava tunnus) tai muu ulkomainen tunnus, jos TIN-tunnusta ei ole.

- Virallinen nimi (kiinteän toimipaikan ja sivuliike ilmoitetaan muodossa XYZ Corp- Tax Jurisdiction A PE*)

- Muu nimi (vapaaehtoinen tieto)

- Osoitetiedot

5.4.2 Osapuolen verotuksellinen lainkäyttöalue sekä toiminnan luonne

VML 14 e §:n 2 momentin mukaan maakohtaiseen raporttiin edellytetään myös tiedot konserniin ja yritykseen kuuluvista osapuolista jokaisen verotuksellisen lainkäyttöalueen osalta sekä tiedot niiden harjoittaman toiminnan luonteesta. Raportissa on ilmoitettava myös sen verotuksellisen lainkäyttöalueen nimi, jonka lainsäädännön mukaan osapuoli on organisoitu tai perustettu, jos se on eri kuin verotuksellinen lainkäyttöalue. Tämä tarkoittaa sitä, että raportissa on ilmoitettava, missä maassa kiinteän toimipaikan pääliike sijaitsee.

Esimerkki 12: C Oy:n verotuksellinen kotipaikka ja lainkäyttöalue on Suomi

|

Verotuksellinen lainkäyttöalue |

Osapuolet, joiden kotipaikka on kyseisellä verotuksellisella lainkäyttöalueella |

Verotuksellinen lainkäyttöalue, jonka mukaisesti on organisoitu tai perustettu, jos eri kuin lainkäyttöalue, jolla verotuksellinen kotipaikka on |

|

Suomi |

C Oy |

Yrityksellä voi myös esimerkiksi verosopimuksen mukaan olla verotuksellinen kotipaikka eri valtiossa, kuin missä se on organisoitu tai perustettu. Tällöin raportissa ilmoitetaan maa, jossa kyseinen yritys on organisoitu tai perustettu. Jos raportoitavalla osapuolella on kotipaikka useammalla kuin yhdellä verotuksellisella lainkäyttöalueella, sovellettavan verosopimuksen määrittelysääntöjä on sovellettava kotipaikan verotuksellisen lainkäyttöalueen määrittämiseksi.

Esimerkki 13: D Oy:n verotuksellinen kotipaikka on maassa X, mutta yritys on organisoitu tai perustettu Suomessa.

| Verotuksellinen lainkäyttöalue | Osapuolet, joiden kotipaikka on kyseisellä verotuksellisella lainkäyttöalueella | Verotuksellinen lainkäyttöalue, jonka mukaisesti on organisoitu tai perustettu, jos eri kuin lainkäyttöalue, jolla verotuksellinen kotipaikka on |

| Maa X | D Oy | Suomi |

Kiinteät toimipaikat on lueteltava sen verotuksellisen lainkäyttöalueen osalta, jolla ne sijaitsevat. Se oikeushenkilö, jonka kiinteästä toimipaikasta on kyse, on ilmoitettava.

Esimerkki 14: E Oy:llä on kiinteä toimipaikka maassa X.

| Verotuksellinen lainkäyttöalue | Osapuolet, joiden kotipaikka on kyseisellä verotuksellisella lainkäyttöalueella | Verotuksellinen lainkäyttöalue, jonka mukaisesti on organisoitu tai perustettu, jos eri kuin lainkäyttöalue, jolla verotuksellinen kotipaikka on |

| Maa X | E Oy-Maa X PE | Suomi |

Harjoitettavan toiminnan luonne ilmoitetaan valitsemalla yksi tai useammista vaihtoehdoista, jotka vastaavat osapuolen asianomaisella lainkäyttöalueella harjoittamaa pääasiallista liiketoimintaa:

- Tutkimus ja kehittäminen (Research and Development)

- Aineettoman omaisuuden hallinta tai hallinnointi (Holding or Managing intellectual property)

- Ostaminen tai hankinnat (Purchasing or Procurement)

- Valmistus tai tuotanto (Manufacturing or Production)

- Myynti, markkinointi tai jakelu (Sales, Marketing or Distribution)

- Hallinto, johto tai tukipalvelut (Administrative, Management or Support Services)

- Palvelujen tarjoaminen osapuolille, jotka eivät ole etuyhteydessä (Provision of Services to unrelated parties)

- Yritysryhmän sisäinen rahoitus (Internal Group Finance)

- Säännellyt rahoituspalvelut (Regulated Financial Services)

- Vakuutus (Insurance)

- Osakkeiden tai muiden omapääomaosuuksien omistus (Holding shares or other equity instruments)

- Lepäävä (Dormant)

- Muu (Other)

5.5 Tarpeelliset lisätiedot

Lisätietoja ovat muun muassa tieto käytetystä keskivaluuttakurssista, jota käyttäen eri maiden tiedot on muunnettu raporttia varten yhdenmukaiseksi tiettyyn valuuttaan. Raportointivaluuttana voidaan käyttää valuuttaa, jonka perusteella konsernin ylin emoyritys on laatinut konsernitilinpäätöksen. Muita lisätietoja ovat esimerkiksi tiedot selvityksen tekemiseen käytetyn tiedon lähteistä. Kohdassa voi myös ilmoittaa mahdollisia muita tietoja tai selvityksiä, joita raportoija pitää tarpeellisina tai jotka helpottavat raportissa olevien tietojen ymmärtämistä. Lisätietoja koskevassa lomakkeen kohdassa voi antaa lyhyen kuvauksen lomakkeen laatimisessa käytetyistä tiedoista. Jos vuodesta toiseen käytetty tietolähde vaihdetaan, myös tämän syyt ja seuraukset on ilmoitettava lisätietoja koskevassa lomakkeen kohdassa.

5.6 Muut raportoitavat tiedot

5.6.1 Tieto ulkomaisen konsernin ylimmän emoyrityksen kieltäytymisestä

Suomeen raportoivan toissijaisen selvitysvelvollisen on ilmoitettava Verohallinnolle, jos toissijainen selvitysvelvollinen on pyytänyt tietoja ulkomaiselta konsernin ylimmältä emoyritykseltä VML 14 d §:n 5 momentissa säädetyn maakohtaisen raportin antamisvelvollisuutta koskevan velvoitteensa täyttämiseksi, mutta ulkomainen konsernin ylin emoyritys on kieltäytynyt niitä antamasta. Toissijainen selvitysvelvollinen on ainoastaan velvollinen antamaan sen saamat tai hankkimat hallussa olevat tiedot, jos ulkomainen konsernin ylin emoyritys on kieltäytynyt antamasta tietoja.

5.6.2 Ulkomaisen konsernin ylin emoyritys

Raportilla on ilmoitettava monikansallisen konsernin ylimmän emoyrityksen nimi ja TIN-tunnus. Tämä tieto on ilmoitettava, jos raportin antaja on muu kuin konsernin ylin emoyritys.

5.6.3 Monikansallisen konsernin nimi

Raportilla voidaan ilmoittaa sen monikansallisen konsernin nimi, jota maakohtainen raportti koskee. Tämä tieto on vapaaehtoinen.

6 Verotuksen maakohtaisen raportin käsittely

6.1 Tietojen vaihtaminen

Maakohtaisen raportin sisältämien tietojen vaihto perustuu direktiiviin hallinnollisesta yhteistyöstä verotuksen alalla ja direktiivin 77/799/ETY kumoamisesta annetun neuvoston direktiiviin 2011/16/EU (virka-apudirektiivi), sellaisena kuin se on viimeksi muutettuna neuvoston direktiivillä (EU) 2016/881. Suomessa tietojen vaihtamisesta on säädetty hallinnollisesta yhteistyöstä verotuksen alalla ja direktiivin 77/799/ETY kumoamisesta annetun neuvoston direktiivin lainsäädännön alaan kuuluvien säännösten kansallisesta täytäntöönpanosta ja direktiivin soveltamisesta annetussa laissa.

Verohallinnon on välitettävä eteenpäin monikansallisen konsernin ensimmäinen verotuksen maakohtainen raportti 18 kuukauden kuluessa konsernin sen tilikauden viimeisestä päivästä, jota raportti koskee. Jos konsernin tilikausi on esimerkiksi kalenterivuosi 2016, raportti on annettava Verohallinnolle 31.12.2017 mennessä. Verohallinnon on puolestaan välitettävä raportti muihin valtioihin kesäkuun 2018 loppuun mennessä. Ensimmäistä raporttia seuraavat raportit tulee välittää eteenpäin 15 kuukauden kuluessa konsernin sen tilikauden päättymisestä, jota raportti koskee. Verohallinnolle annettu verotuksen maakohtainen raportti välitetään lähtökohtaisesti niihin valtioihin, joissa maakohtaisen raportin sisältämien tietojen mukaan on joko monikansallisen konsernin yhden tai useamman osapuolen verotuksellinen kotipaikka tai joissa ne ovat verovelvollisia kiinteästä toimipaikasta harjoitetun liiketoiminnan osalta.

EU-maiden välillä tapahtuva tietojenvaihto perustuu Euroopan neuvoston direktiiveihin. Muiden kuin EU-valtioiden välistä tietojenvaihtoa varten vaaditaan, että verotuksen maakohtaisen raportin välittävän maan ja raportin vastaanottavan maan välillä on voimassa monenvälinen toimivaltaisten viranomaisten välinen sopimus CbC-tietojen automaattisesta vaihtamisesta (CbC MCAA), verosopimukseen perustuva CbC-kompetenttisopimus tai TIEA:aan perustuva CbC-kompetenttisopimus.

Verohallinto välittää ohjeen kohdassa 5.6.1 mainitun ilmoituksen ulkomaisen konsernin ylimmän emoyrityksen kieltäytymisestä kaikkiin EU:n jäsenvaltioihin. Tätä tietoa ei vaihdeta muiden kuin EU:n jäsenvaltioiden kanssa.

6.2 Tietojen korjaaminen

Verotuksen maakohtaisen raportin tietoja voidaan korjata käyttämällä pohjatietoina aiemmin lähetettyä verkkolomaketta tai antamalla kokonaan uusi lomake. Ilmoitin.fi palvelun kautta annettavien ilmoitusten osalta Verohallinto julkaisee erillisen ohjeen.

Ilmoitusta selvitysvelvollisesta voidaan korjata käyttämällä pohjatietoina aiemmin lähetettyä verkkolomaketta tai antamalla kokonaan uusi lomake.

Verohallinnon on välitettävä maakohtainen raportti kolmen kuukauden kuluessa siitä hetkestä, kun raportti on viimeistään tullut antaa Verohallinnolle. Raportoivalla yrityksellä on kaksi kuukautta aikaa (raportin viimeisestä palautuspäivästä) tehdä tarvittavia korjauksia aiemmin annettuun raporttiin, jotta korjattu maakohtainen raportti voidaan välittää säädetyssä ajassa vastaanottaville maille.

6.3 Veronkorotus

Jos VML14 d §:ssä tarkoitettu selvitysvelvollisesta annettavan ilmoituksen tai verotuksen maakohtaisen raportin antaja ei ole täyttänyt laissa säädettyä velvoitettaan säädetyssä määräajassa tai on täyttänyt sen olennaisesti vaillinaisena tai virheellisenä, voidaan ilmoituksen tai maakohtaisen raportin antamisvelvolliselle määrätä enintään 25 000 euron suuruinen veronkorotus (VML 32 §:n 5).

Veronkorotuksen määräämisessä noudatetaan valtiovarainvaliokunnan mietinnön VaVM 18/2016 vp mukaisesti kohtuullisuutta maakohtaista raportointia koskevien säännösten ensimmäisinä soveltamisvuosina.

6.4 Tietojen käyttäminen

Maakohtaista raportointia koskevan direktiivin mukaan maakohtaisen raportin tietoja voidaan käyttää ylätason siirtohinnoitteluriskien sekä muiden veropohjan rapautumiseen ja voitonsiirtoon liittyvien riskien arviointiin, mukaan lukien niiden riskien arviointi, jotka aiheutuvat siitä, että konsernin osapuolet eivät noudata sovellettavia siirtohinnoittelun sääntöjä, sekä tarvittaessa taloudelliseen ja tilastolliseen analyysiin.

Verotuksen riskianalyysi on osa Verohallinnon riskien hallintaan liittyvää toimintaa. Maakohtaisen raportin tietoja voidaan käyttää riskien arviointivaiheessa muiden käytettävissä olevien tietojen lisäksi. Arvioinnin jälkeen Verohallinto valitsee kullekin tunnistetulla riskille asianmukaisen toimenpiteen.

Verotuksen maakohtaisella raportilla ei voida korvata yksityiskohtaista siirtohinnoitteluanalyysia (sisältäen yksityiskohtaisen toiminto- ja vertailuarvioinnin). Pelkkien raportista saatavien tietojen perusteella ei voida todeta, onko käytetty siirtohinnoittelu oikealla tasolla. Raportin perusteella ei voida esittää verovelvolliselle tulon oikaisua, jossa raportin tiedoista olisi johdettu maailmanlaajuiseen jakokaavaan pohjautuva oikaisu. Veron määrääminen siirtohinnoittelua koskevissa tapauksissa tapahtuu aina verotusmenettelystä annetun lain 31 §:n soveltamisedellytysten mukaisesti. Edellä mainitut rajoitukset eivät estä Verohallintoa käyttämästä maakohtaista raporttia lisäselvitysten tekemiselle.

Lauri Savander johtava veroasiantuntija

Dan Oudi verotarkastaja