Kun hoidat veroasioita elinkeinonharjoittajana, maataloudenharjoittajana tai metsätaloudenharjoittajana, valitse OmaVeroon kirjautumisen jälkeen linkki Hoida omia veroasioita. Tämän linkin kautta pääset hoitamaan kaikkia veroasioitasi. Lue lisää: Uutta OmaVerossa

Ohjetta sovelletaan viimeisen kerran verovuodelta 2018 toimitettavassa verotuksessa.

Lukua 5.2 on korjattu, koska lomakkeet ja selvitykset tulee antaa sähköisesti.

1 Ohjeen sisältö ja tarkoitus

Tässä ohjeessa kuvataan sitä, miten ulkomaisten väliyhteisöjen osakkaiden verotuksesta annettua lakia, finlex.fi (16.12.1994/1217, väliyhteisölaki / VYL) sovelletaan. Väliyhteisölain tarkoituksena on torjua Suomen verotuksen välttämistä hyödyntämällä matalan verotuksen valtioihin perustettuja yhteisöjä.

Väliyhteisölakia sovellettiin ensimmäisen kerran verovuoden 1995 verotuksessa. Viimeisimmät muutokset väliyhteisölakiin tulivat voimaan 1.1.2017 alkaen.

Jos väliyhteisölaki soveltuu, ulkomaisen väliyhteisön Suomessa yleisesti verovelvollista osakasta voidaan verottaa väliyhteisön tulosta. Väliyhteisölaki on erityislaki, eikä se kavenna muiden veron kiertämistä vastaan tarkoitettujen säännösten soveltamisalaa. Verotusmenettelystä annetussa laissa (VML) olevaa yleistä veronkiertämissäännöstä (VML 28 §) sovelletaan toissijaisesti siten, että ensin tutkitaan väliyhteisölain mahdollinen soveltaminen.

Suomella voi olla oikeus verottaa suoraan ulkomaista väliyhteisöä, jos se saa tuloa Suomesta tai Suomessa sijaitsevasta kiinteästä toimipaikasta (tuloverolaki 9 ja 10 §). Väliyhteisölakia ei sovelleta siltä osin, kun Suomella on oikeus verottaa ulkomaista väliyhteisöä samasta tulosta. Siten väliyhteisölakia ei sovelleta yleensä esimerkiksi väliyhteisön Suomessa sijaitsevasta kiinteästä toimipaikasta tai kiinteistöstä saamaan tuloon. Ulkomaisten yhteisöjen verotusta Suomessa on käsitelty vero.fi–sivustolla Ulkomaisen yhteisön tuloverotus Suomessa.

2 Mikä on väliyhteisö?

2.1 Edellytykset väliyhteisölle

Ulkomaisen yhteisön tuloa voidaan verottaa väliyhteisölain perusteella sen osakkaan tulona (ks. Luku 3) ainoastaan, jos yhteisö on laissa tarkoitettu väliyhteisö (VYL 1 §). Tässä luvussa on kuvattu, millä edellytyksillä ulkomainen yhteisö on väliyhteisö.

Ulkomaisen yhteisön väliyhteisöaseman arviointi edellyttää monivaiheista tarkastelua. Sen helpottamiseksi tämän ohjeen 6. Luvussa on apukaaviot, joita voidaan hyödyntää arvioitaessa väliyhteisölain soveltumista ulkomaiseen yhteisöön. Kaavioita tulkittaessa on kuitenkin otettava huomioon väliyhteisölaki sekä tämä ohje kokonaisuudessaan.

Väliyhteisö voi olla oikeudelliselta muodoltaan esimerkiksi yhtiö, rahasto, säätiö tai trusti. Väliyhteisöön rinnastetaan myös ulkomaisen yhteisön kiinteä toimipaikka kolmannessa valtiossa, jos kiinteä toimipaikka itsenäisenä yrityksenä täyttäisi väliyhteisön määritelmän (VYL 2.2 §). Väliyhteisölakia ei kuitenkaan sovelleta kiinteään toimipaikkaan, jos sen tuloa on verotettu ulkomaisen yhteisön asuinvaltiossa. Kiinteä toimipaikka voidaan rinnastaa väliyhteisöksi vasta 1.1.2015 alkaen, jos se on ollut olemassa jo 31.12.2007 (ks. Väliyhteisölain 7.11.2008/680 voimaantulosäännös).

Ulkomaista yhteisöä pidetään väliyhteisönä kaikkien seuraavien edellytysten täyttyessä:

- Suomessa yleisesti verovelvolliset käyttävät yhteisössä määräämisvaltaa (ks. Luku 2.2);

- Yhteisö ei harjoita asuinvaltiossaan niin kutsuttua vapautettua toimintaa (esim. Teollinen tuotanto, ks. Luku 2.3);

- Yhteisön verotuksen taso sen asuinvaltiossa on alle 3/5 Suomen tasosta (ks. Luku 2.4);

- Yhteisön asuinvaltio on valtiovarainministeriön asetuksen listalla tai yhteisö on saanut erityisen veronhuojennuksen asuinvaltiossaan (edellytys koskee vain verosopimusvaltioista olevia yhteisöjä, ks. Luvut 2.5–2.6);

ja

- Yhteisö ei harjoita asuinvaltiossaan taloudellista toimintaa (edellytys koskee vain ETA-valtioista ja eräistä verosopimusvaltioista olevia yhteisöjä, ks. Luku 2.7).

Yllä mainittuja edellytyksiä on kuvattu tarkemmin seuraavissa luvuissa. Ratkaisu edellytysten täyttymisestä tehdään verovuosikohtaisesti. Väliyhteisölaki ei siten välttämättä sovellu ulkomaiseen yhteisöön joka vuosi, vaikka edellytykset olisivat yhtenä verovuotena täyttyneet.

2.2 Määräysvalta väliyhteisössä (VYL 3 §)

Ulkomainen yhteisö voi olla väliyhteisö, jos Suomessa yleisesti verovelvolliset käyttävät yhteisössä määräysvaltaa. Yleisesti verovelvolliset käyttävät väliyhteisölain mukaan määräysvaltaa yhteisössä, kun jokin seuraavista kolmesta edellytyksestä täyttyy.

Yksi tai useampi Suomessa yleisesti verovelvollinen yhdessä:

a) Omistaa välittömästi tai välillisesti vähintään 50 prosenttia yhteisön pääomasta;

b) Omistaa välittömästi tai välillisesti vähintään 50 prosenttia yhteisön osakkeiden tai osuuksien yhteisössä tuottamasta yhteenlasketusta äänimäärästä;

tai

c) On oikeutettu vähintään 50 prosenttiin yhteisön varallisuuden tuotosta.

Lisäksi mahdolliset erityiset järjestelyt, kuten osakassopimukset, voidaan ottaa huomioon arvioitaessa määräysvaltaa koskevien edellytysten täyttymistä.

Määräysvaltaa koskevan edellytyksen täyttyminen arvioidaan yleensä ulkomaisen yhteisön tilikauden päättymishetken mukaan. Tästä voidaan poiketa, jos on erityistä syytä olettaa, että ennen tilikauden päättymistä tehdyillä omistusjärjestelyillä on ollut tarkoitus välttää väliyhteisölain soveltuminen.

Välillinen omistus

Määräysvallan edellytysten täyttymistä arvioitaessa otetaan huomioon myös välillinen omistus. Välillinen omistusosuus on laskettava esimerkiksi silloin, jos Suomessa yleisesti verovelvollinen omistaa ulkomaisen yhteisön toisen ulkomaisen yhteisön välityksellä. Määräysvalta on riittävä väliyhteisölain soveltumiseen, jos omistusosuus on omistusketjun jokaisessa vaiheessa vähintään 50 prosenttia.

Esimerkki: Välillinen omistus

A Oy omistaa ulkomaisesta yhteisöstä B 50 prosenttia ja B puolestaan 80 prosenttia ulkomaisesta yhteisöstä C. Sekä B että C ovat A Oy:n määräysvallassa.

2.3 Vapautettu toiminta (VYL 2.3 § 1 kohta)

Väliyhteisölakia ei sovelleta, jos ulkomainen yhteisö harjoittaa asuinvaltiossaan lain 2 §:n 3 momentin 1 kohdassa mainittua niin kutsuttua vapautettua toimintaa ja sen tulot kertyvät pääasiallisesti tuosta toiminnasta. Jotta yhteisö jäisi väliyhteisölain soveltamisalan ulkopuolelle, tulee sen harjoittaa:

a) Teollista tuotantoa;

b) Teolliseen tuotantoon verrattavaa muuta tuotantoa;

c) Laivanvarustusta;

tai

d) Edellä a-, b- tai c-kohdassa mainittua toimintaa välittömästi palvelevaa myyntiä tai markkinointia.

Väliyhteisölakia ei myöskään sovelleta ulkomaisiin yhteisöihin, joiden tulo kertyy pääasiallisesti samaan konserniin kuuluvalta samassa valtiossa asuvalta yhteisöltä, joka harjoittaa edellä a-, b-, c-, tai d-kohdassa mainittua toimintaa. Kertyvä tulo voi olla esimerkiksi osinko- tai korkotuloa. Tässä tarkoitettu konserni on määritelty osakeyhtiölain (624/2006), finlex.fi 8 luvun 12 §:ssä.

Arvio siitä, mistä toiminnasta yhteisön tulo pääasiallisesti kertyy, perustuu yleensä saadun tulon määrään (esim. Liikevaihdon jakautuminen).

Toimintaa tulee harjoittaa asuinvaltiossa. Siten väliyhteisölaki voi soveltua niin kutsuttuihin pöytälaatikkoyhtiöihin ja muihin yhteisöihin, joiden toimintaa harjoitetaan tosiasiallisesti muualla kuin niiden asuinvaltiossa.

Sen arvioiminen, harjoittaako ulkomainen yhteisö a-, b-, c-, tai d-kohdassa mainittua toimintaa, edellyttää tapauskohtaista arviointia. Toiminnalle asetettuja kriteerejä käsitellään seuraavassa lähemmin.

Teollinen tuotanto ja muu siihen verrattava tuotanto

Teollisella tuotannolla tarkoitetaan tuotteiden valmistusta ja kokoonpanoa. Myös esimerkiksi koneiden tai laitteiden olennainen muuttaminen tai jälleenrakentaminen voi olla teollista tuotantoa.

Teolliseen tuotantoon verrattava muu tuotanto ei välttämättä liity teollisuuteen. Verotuskäytännössä teolliseen tuotantoon on rinnastettu muun muassa kaivostoiminta, malminetsintä (ks. KVL:037/1996), rakennustuotanto ja energiantuotanto. Tällaista toimintaa voidaan yleensä pitää muuna tuotantona, jota harjoittaviin yhteisöihin väliyhteisölaki ei sovellu.

Huolto- ja korjaustoimintaa voidaan pitää muuna tuotantona esimerkiksi silloin, kun se olennaisesti liittyy verovelvollisen tai samaan konserniin kuuluvan yhteisön valmistukseen ja myyntiin.

Suunnittelu-, tutkimus- ja kehittämistoiminta voi jäädä lain soveltamisalan ulkopuolelle, jos se välittömästi palvelee laissa tarkoitettua teollista tuotantoa tai siihen verrattavaa muuta tuotantoa.

Pelkkien hallinnointi-, johto- ja valvontatehtävien hoitaminen ei ole laissa tarkoitettua tuotantoa (ks. KHO:2012:114, finlex.fi).

Yksistään palvelun tarjoaminen ei ole tuotantoa, joten väliyhteisölaki voi soveltua palveluja tarjoavaan yhteisöön. Esimerkiksi korjausrakentamista voidaan yleensä pitää rakentamispalveluna, jos korjausrakentaminen ei käsitä rakennuskohteiden olennaista muuttamista tai jälleenrakentamista. Jos yhteisö harjoittaa sekä palvelu- että tuotantotoimintaa, lain soveltumisen kannalta on ratkaisevaa se, kumpaa toimintaa yhteisö pääasiallisesti harjoittaa.

Laivanvarustus

Yhteisö harjoittaa laivanvarustusta, kun se omistaa aluksen tai alusosuuden, jota se käyttää rahtaamiseen, operoi, huoltaa ja miehittää. Kaikkien edellä mainittujen elementtien ei tarvitse sisältyä toimintaan. Esimerkiksi alusten vuokraaminen voidaan katsoa laivanvarustustoiminnaksi, jos aluksia vuokraavan yhtiön emoyhtiö harjoittaa laivanvarustusta kyseisillä aluksilla (ks. KHO 30.10.2003/2667, finlex.fi).

Laivanvarustus ei kuitenkaan voi perustua pelkästään vuokralle otettujen alusten käyttöön, vaan edellytyksenä on aina myös aluksen tai alusosuuden omistaminen. Omistamiseen rinnastetaan aluksen hallinta bareboat-vuokrasopimuksen, leasingsopimuksen tai vastaavan rahoitusjärjestelyn perusteella. Omistukseen voidaan rinnastaa myös epäsuora omistus esimerkiksi silloin, kun laivanvarustusta harjoitetaan tytäryhtiön omistamalla aluksella (ks. KHO 30.10.2003/2667, finlex.fi).

Toiminta voidaan katsoa laivanvarustukseksi, jos yhteisö käyttää sekä omistamiaan että vuokraamiaan aluksia. Edellytyksenä on, että bruttorekisteritonnien määrä vuokratuissa aluksissa on enintään viisinkertainen omistettuihin aluksiin verrattuna.

Myynti- ja markkinointitoiminta

Väliyhteisölaki ei sovellu myyntiä ja markkinointia harjoittaviin yhteisöihin, jos niiden toiminta välittömästi palvelee edellä kuvattua tuotantoa tai laivanvarustusta. Tämän edellytyksenä on, että myynti ja markkinointi suuntautuvat pääasiallisesti yhteisön asuinvaltion alueelle. Siten väliyhteisölaki ei yleensä sovellu tuotantoa tai laivanvarustusta harjoittavien konsernien paikallisiin myyntiyhtiöihin.

Sitä, mihin myynti ja markkinointi pääasiallisesti suuntautuvat, voidaan arvioida esimerkiksi sen perusteella, mistä valtiosta yhteisön liikevaihto kertyy tai missä valtioissa toimivat asiakkaat, jotka ostavat markkinoituja tuotteita. Esimerkiksi yhteisön asuinvaltiossa asuviin asiakkaisiin kohdistuva myynninedistäminen ja markkinatutkimus voi jäädä väliyhteisölain soveltamisalan ulkopuolelle.

2.4 Väliyhteisön verotuksen taso (VYL 2.1 ja 2.4 §)

Ulkomainen yhteisö voi olla väliyhteisö, jos sen tuloverotuksen tosiasiallinen taso sen asuinvaltiossa on alempi kuin 3/5 verrattuna laskennalliseen yhteisöveroon, joka olisi Suomessa vastaavasta tulosta siltä ajalta maksettava. Väliyhteisön verotuksen tasoa arvioidaan verovuosikohtaisesti (ks. KHO:2003:49, finlex.fi).

Yhteisön asuinvaltiossa verotusoikeus voi valtion ohella olla sen valtiollisilla osilla ja paikallisyhteisöillä (osavaltio, provinssi, kantoni, kunta jne.). Verotuksen tasoa arvioitaessa lasketaan eri veronsaajille asuinvaltiossa maksetut verot yhteen. Sen sijaan muissa valtiossa maksettuja veroja ei oteta huomioon (esim. Lähdevero tai kiinteän toimipaikan sijaintivaltion vero).

Suomen laskennallinen yhteisövero määritetään verotuksen tason vertailua varten kahdessa vaiheessa. Ensin on laskettava väliyhteisön verotettavan tulon määrä Suomen verolainsäädännön mukaisesti tilanteessa, jossa väliyhteisö olisi ollut Suomessa yleisesti verovelvollinen yhteisö.

Toisessa vaiheessa laskennallinen yhteisöveron määrä saadaan kertomalla laskennallinen verotettavan tulon määrä Suomen yhteisöverokannalla kyseisenä verovuotena (20 % verovuonna 2014).

Laskennallinen Suomen verotettava tulo lasketaan väliyhteisön toiminnan luonteesta riippuen joko elinkeinotulon verottamisesta annetun lain (EVL), tuloverolain (TVL) tai maatilatalouden tuloverolain (MVL) mukaisesti. Suomen laskennallista veroa määritettäessä otetaan yleensä huomioon myös tuloverolain tappiontasausta koskevat säännökset (ks. KHO:2003:49, finlex.fi sekä esimerkki poikkeuksesta jäljempänä).

Verotuksen tasoa arvioitaessa ei oteta huomioon ulkomaisen yhteisön toiselta väliyhteisöltä saamaa osinkoa. Tämän edellytyksenä on, että osinko on jaettu voitosta, joka on osingonjakoa edeltäneen viiden verovuoden aikana otettu Suomessa huomioon toisen väliyhteisön tuloverotuksen tasoa arvioitaessa.

Esimerkki: Verotuksen tason vertailu

Kuwaitilainen yhteisö A harjoittaa elinkeinotoimintaa Kuwaitissa. A on maksanut valtion tuloveroa Kuwaitissa 800 euroa vuodelta 2014. A ei ole ollut tappiollinen aiempina vuosina eikä se ole saanut osinkoja väliyhteisöiltä. A:n laskennallinen Suomen yhteisövero vertailua varten lasketaan EVL:n mukaisesti, koska se harjoittaa elinkeinotoimintaa.

EVL:n mukaan laskettuna A:n verotettava tulo vuonna 2014 olisi ollut 5000 euroa. A:n laskennallinen vero Suomessa on siten 1000 euroa (= 5000 x 20 %). A:n verotuksen taso Kuwaitissa on siten 4/5 (= 800 / 1000) verrattuna Suomen laskennalliseen yhteisöveroon eli enemmän kuin 3/5. Väliyhteisölaki ei sovellu A:han vuonna 2014.

Asuinvaltion tappiontasauksen ottaminen huomioon poikkeustilanteissa

Ulkomainen yhteisö on voinut hyötyä asuinvaltionsa tappiontasausta koskevista säännöksistä, mutta TVL:n tappiontasausta koskevat säännökset samassa tilanteessa estäisivät aiempien tappioiden käyttämisen (esim. Omistajanvaihdoksen vuoksi). Näissä tilanteissa ulkomaisen yhteisön tosiasiallista veroa oikaistaan vertailua varten siten, että lasketaan, mikä olisi ollut veron määrä asuinvaltiossa paikallisen lainsäädännön mukaan ilman aiempia tappioita (ks. KHO:2003:49,, finlex.fi).

Esimerkki: Väliyhteisön ulkomaisen veron oikaisu vertailulaskelmaa varten (vrt. KHO:2003:49)

Sveitsiläinen yhteisö B harjoittaa elinkeinotoimintaa Sveitsissä. B:n tilikausi on kalenterivuosi.

B:llä on ollut Sveitsissä 8000 frangia ennen vuotta 2014 syntyneitä tappioita. Nämä tappiot on voitu vähentää B:n Sveitsin lain mukaan lasketusta vuoden 2014 verotettavasta tulosta. Tappiontasauksen seurauksena B on maksanut Sveitsissä tuloveroa 0 euroa vuodelta 2014. B:n Sveitsin lainsäädännön mukaan lasketut verot olisivat olleet 700 euroa ilman tappiontasausta.

Yli puolet B:n osakkeista on vaihtanut omistajaa vuoden 2013 aikana, joten aiempia tappioita ei voida ottaa huomioon B:n laskennallista vuoden 2014 Suomen veroa määritettäessä. B:n laskennallinen vero Suomessa olisi 1000 euroa vuonna 2014. B:n verotuksen taso ilman tappiontasausta Sveitsissä on siten 7/10 (= 700 / 1000) verrattuna Suomen laskennalliseen veroon eli enemmän kuin 3/5. Väliyhteisölaki ei sovellu B:hen vuonna 2014.

2.5 Asuinvaltion ja verosopimuksen käsite väliyhteisölakia sovellettaessa

Väliyhteisölakia sovellettaessa yhteisön asuinvaltiolla tarkoitetaan valtiota, jossa ulkomainen yhteisö katsotaan rekisteröinnin, johtopaikan tai muun sellaisen syyn vuoksi verotuksellisesti asuvaksi.

Verotuksellinen asuinvaltio voi olla muukin kuin yleisesti tunnustettu valtio. Asuinvaltioita voivat olla muun muassa sellaiset alueet, joilla on itsenäinen tai poikkeava verotusoikeus, ja joissa yhteisöllä voi olla verotuksellinen kotipaikka paikallisen lainsäädännön mukaan. Esimerkiksi Hongkong, Kanaalisaaret, Mansaari, Gibraltar, Bahamasaaret ja Caymansaaret voivat olla asuinvaltioita väliyhteisölakia sovellettaessa (ks. KHO:118:2012, finlex.fi ja KVL:050/2009).

Yhteisön asuinvaltio voi vaihtua valtiosta toiseen siten, että muutoksen seurauksena yhteisöä ei pidetä enää laissa tarkoitettuna väliyhteisönä. Tällöin yhteisön katsotaan olevan ulkomainen väliyhteisö siihen hetkeen asti, jolloin se lakkaa olemasta ensimmäisessä valtiossa asuva (ks. KVL:050/2009).

Väliyhteisölakia ja tätä ohjetta tulkittaessa verosopimuksella tarkoitetaan OECD:n malliverosopimuksen (OECD Model Tax Convention on Income and on Capital, www.oecd.org) laajuista verosopimusta. Näissä verosopimuksissa valtiot ovat sopineet verotusoikeuden jakamisesta ja kaksinkertaisen verotuksen poistamisesta niissä tilanteissa, kun toisessa valtiossa asuva henkilö (oikeudellinen tai luonnollinen henkilö) saa tuloa toisesta sopimusvaltiosta.

Tämän lisäksi Suomella on joidenkin valtioiden kanssa suppeampia muun muassa verotietojenvaihtoa koskevia sopimuksia. Niiden ohella Suomi on tehnyt Aruban ja sittemmin hajonneiden Alankomaiden Antillien kanssa sopimukset taloussuhteiden edistämisestä. Nämä sopimukset voivat rajoittaa väliyhteisölain soveltamista Suomessa (ks. Luku 3.4).

Vero.fi–sivustolla on lista Suomen verosopimuksista, joka sisältää myös edellä mainitut verotietojenvaihtoa ja taloussuhteiden edistämistä koskevat sopimukset.

2.6 Matalan verotuksen verosopimusvaltiot ja erityiset veronhuojennukset (VYL 2.3 § 2 kohta ja 2.5 §)

Yhteisöön ei sovelleta väliyhteisölakia, jos:

- Sen asuinvaltion ja Suomen välillä on kaksinkertaisen verotuksen välttämiseksi verosopimus (ks. Luku 2.5), jota sovelletaan yhteisön saamaan tuloon;

- Yleinen yhteisöveron taso yhteisön asuinvaltiossa ei ole olennaisesti alempi kuin Suomessa (asuinvaltio ei ole VM:n asetuksen listalla);

ja

- Yhteisö ei ole saanut hyötyä erityisestä veronhuojennuslainsäädännöstä asuinvaltiossaan.

Matalan verotuksen verosopimusvaltiot (VM:n asetus)

Väliyhteisölain 2 §:n 5 momentin mukaan valtiovarainministeriö (VM) säätää asetuksella niistä verosopimusvaltioista, joissa yleinen yhteisöveron taso on olennaisesti alempi kuin Suomessa. Muut kuin VM:n asetuksessa mainitut valtiot eivät ole lainkohdassa tarkoitettuja matalan verotuksen verosopimusvaltioita (ks. KHO:2011:42, finlex.fi).

Arvioitaessa väliyhteisölain soveltumista yksittäisenä verovuotena, on käytettävä tuolloin voimassa ollutta VM:n asetusta (ks. KHO:2011:42 poikkeusvuodesta 2009). VM:n asetuksen listalla ovat verovuodesta 2014 alkaen Arabiemiirikunnat, Barbados, Bosnia ja Hertsegovina, Georgia, Kazakstan, Makedonia, Malesia, Moldova, Montenegro, Serbia, Singapore, Sveitsi, Uruguay, Uzbekistan ja Tadžikistan.

Erityiset veronhuojennukset

Väliyhteisölaki voi soveltua mistä tahansa verosopimusvaltiosta olevaan yhteisöön, jos se on saanut erityisiä veronhuojennuksia asuinvaltiossaan. Erityisillä veronhuojennuksilla tarkoitetaan lakiin perustuvia huojennuksia, jotka eivät ole yleisesti kaikkien yhteisön asuinvaltiossa toimivien yritysten saatavilla.

Yhteisön asuinvaltion verojärjestelmän erityispiirteet otetaan huomioon arvioitaessa sitä, onko yhteisön saama veronhuojennus erityinen vai yleinen. Erityisiä ovat alueelliset tiettyjä yrityksiä suosivat huojennukset, alakohtaiset huojennukset tai harkinnanvaraiseen hallinnolliseen menettelyyn perustuvat huojennukset. Esimerkkeinä voidaan mainita eräiden valtioiden säännökset rahoitusyhtiöiden, koordinaatiokeskusten tai vastaavien rajattujen yritysryhmien veronhuojennuksista.

Veronhuojennusta ei pidetä erityisenä, jos se on valtion yleiseen verojärjestelmään sisältyvä, tavanomainen ja kaikkia verovelvollisia koskeva huojennus. Sellaisia voivat olla esimerkiksi myyntivoittoja koskevat yleiset veronhuojennukset.

Erityisten veronhuojennusten käyttämistä tulee tarkastella verovuosikohtaisesti. Siten jonakin vuonna saadut veronhuojennukset vaikuttavat yhteisön väliyhteisöaseman arviointiin vain siltä vuodelta.

2.7 Euroopan talousalueelle ja verosopimusvaltioon asettautuneet yhteisöt (VYL 2 a §)

Väliyhteisölain 2 a §:n perusteella yhteisöön ei sovelleta väliyhteisölakia, jos:

- Yhteisön asuinvaltio on Euroopan talousalueen (ETA) valtio tai verosopimusvaltio, jota ei ole mainittu VM:n asetuksessa (ks. Luku 2.6);

- Yhteisön asuinvaltio on sitoutunut lain soveltamisen kannalta riittävään tietojenvaihtoon Suomen kanssa;

ja

- Yhteisö on asettautunut asuinvaltioonsa sekä harjoittaa siellä tosiasiallisesti taloudellista toimintaa (ks. EUT:n tuomio C-196/04).

ETA-valtiot

Euroopan talousalueeseen kuuluvat EU:n jäsenvaltioiden lisäksi Islanti, Liechtenstein ja Norja. Euroopan talousalueeseen eivät kuulu esimerkiksi Yhdistyneen Kuningaskunnan (Iso-Britannia) kruunun alusmaat. Väliyhteisölain 2 a §:n määräykset eivät siten sovellu kruunun alusmaihin sijoittautuneisiin väliyhteisöihin. Kruunun alusmaita ovat Guernsey (Bailiwick of Guernsey), Jersey (Bailiwick of Jersey), ja Mansaari (Isle of Man). Guernseyhyn kuuluvat omina erillisinä oikeudellisena yksikköinään Alderneyn ja Sarkin saaret. Lisäksi Guernsey vastaa Hermin, Jethoun ja Lihoun saarten hallinnosta.

Lain soveltamisen kannalta riittävä tietojenvaihto

Yhteisön asuinvaltio on sitoutunut lain soveltamisen kannalta riittävään tietojenvaihtoon, jos asuinvaltiota koskee EU:n virka-apudirektiivi (2011/16/EU) tai Suomen ja asuinvaltion välillä on muutoin sovittu riittävän laajasta viranomaisten välisestä tietojenvaihdosta.

EU:n virka-apudirektiivi koskee kaikkia EU:n jäsenvaltioita. Sillä kumottiin aiempi direktiivi 77/799/ETY. Tietojenvaihto on muutoin riittävän laajaa, kun tietojenvaihtoa koskeva sopimus ja asuinvaltion sisäinen lainsäädäntö yhdessä mahdollistavat sen, että Suomen Verohallinto saa asuinvaltion viranomaisilta tietoja siellä asuvan yhteisön toiminnasta ja asettautumisesta.

Suomi on sopinut riittävän laajasta tietojenvaihdosta EU:n ulkopuolisten ETA-valtioiden kanssa (Islanti, Liechtenstein ja Norja). Tietojenvaihtoa voidaan lähtökohtaisesti pitää riittävän laajana myös Suomen ja muiden kuin VM:n asetuksessa mainittujen verosopimusvaltioiden välillä.

Väliyhteisölain 2 a §:n määräykset eivät sovellu VM:n asetuksessa mainituista matalan verotuksen verosopimusvaltioista oleviin yhteisöihin (ks. Luku 2.6). Siksi tietojenvaihdon riittävyyttä Suomen ja näiden valtioiden välillä ei ole tarvetta arvioida lainkohtaa sovellettaessa.

Tosiasiallinen taloudellinen toiminta

Yhteisö on asettautunut asuinvaltioonsa ja harjoittaa siellä tosiasiallisesti taloudellista toimintaa, jos yhteisöllä on asuinvaltiossaan toimintaansa varten:

- Tarpeelliset toimitilat ja kalusto;

- Riittävä henkilökunta, joka on toimivaltainen harjoittamaan itsenäisesti yhteisön toimintaa;

ja

- Tämä henkilökunta tekee itsenäisesti yhteisön päivittäistä liiketoimintaa koskevat päätökset.

Yhteisön harjoittaman taloudellisen toiminnan tosiasiallisuutta ja todellista asettautumista asuinvaltioon arvioidaan kokonaisuutena. Kaikkien edellä mainittujen kolmen edellytyksen tulee täyttyä, jotta väliyhteisölaki ei sovellu. Arvioitaessa edellytysten täyttymistä otetaan huomioon toimialan erityispiirteet ja yhteisön toiminnan luonne. Seuraavassa on kuvattu toimitiloille ja henkilöstölle asetettuja edellytyksiä tarkemmin.

Toimitilat

Toimitila voi olla esimerkiksi toimisto, kauppa, tehdas, muu rakennus tai sen osa. Toimitilan on oltava väliyhteisön käytössä ja hallinnassa toiminnan harjoittamista varten. Esimerkiksi niin sanottu pöytälaatikkoyhtiö, jolla ei ole asuinvaltiossaan muuta kuin postilokero, ei täytä aidolle sijoittautumiselle asetettuja kriteerejä.

Toimitilojen todellisuutta arvioidaan esimerkiksi vuokrakulujen, vuokrasopimuksen tai muiden asiakirjojen perusteella.

Henkilöstö

Yrityksellä tulee olla asuinvaltiossaan riittävä ja ammattitaitoinen henkilöstö, joka vastaa yrityksen toiminnan harjoittamisesta siellä. Henkilöstöllä on oltava riittävät valtuudet hoitaa yrityksen päivittäistä toimintaa.

Henkilöstön tulee yleensä olla työsuhteessa tai vastaavassa palvelussuhteessa yhteisöön. Taloudellisen toiminnan aitoutta ja tosiasiallista sijoittautumista arvioidaan esimerkiksi yhteisölle syntyneiden palkkakulujen ja muiden vastaavien veloitusten, työ- ja palvelussopimusten sekä muiden asiakirjojen perusteella.

3 Ketä voidaan verottaa väliyhteisötulosta?

3.1 Edellytykset väliyhteisötulon verottamiselle

Ulkomaisen väliyhteisön (ks. Luku 2) osakasta voidaan verottaa Suomessa osuudestaan väliyhteisön tuloon, jos seuraavat edellytykset täyttyvät:

- Osakas on Suomessa yleisesti verovelvollinen (ks. Luku 3.2);

- Osakas omistaa vähintään 25 prosenttia yhteisön pääomasta tai on oikeutettu vähintään 25 prosentin osuuteen yhteisön varallisuuden tuotosta (ks. Luku 3.3);

ja

- Verosopimus ei estä Suomea verottamasta väliyhteisön tuloa osakkaan tulona (ks. Luku 3.4).

3.2 Yleisesti verovelvollinen osakas (VYL 1 §)

Suomessa yleisesti verovelvollisen osakkaan osuutta väliyhteisötuloon voidaan verottaa Suomessa, jos osakas omistaa välittömästi osuuden väliyhteisöstä tai on edunsaajana oikeutettu väliyhteisön varallisuuden tuottoon. Myös vastaava välillinen ulkomainen omistusosuus tai edunsaaja-asema voi johtaa väliyhteisötulon verottamiseen Suomessa. Näin esimerkiksi silloin, kun Suomessa yleisesti verovelvollinen omistaa ulkomaisen holdingyhtiön, joka on osakkaana väliyhteisössä.

Väliyhteisötulo verotetaan Suomessa sen yleisesti verovelvollisen osakkaan tai edunsaajan tulona, joka on omistus- tai edunsaajaketjussa lähimpänä väliyhteisöä.

Yleistä verovelvollisuutta ja rajoitettua verovelvollisuutta Suomessa on käsitelty tarkemmin Kansainvälisen verotuksen käsikirjan luvussa 3.2.

3.3 Omistusosuus tai edunsaaja-asema väliyhteisössä (VYL 4.1 §)

Osuus väliyhteisön tuloon voidaan verottaa osakkaan tulona, jos osakas omistaa vähintään 25 prosenttia yhteisön pääomasta tai on oikeutettu vähintään 25 prosentin osuuteen yhteisön varallisuuden tuotosta. Sekä suora että välillinen omistus tai edunsaaja-asema otetaan huomioon.

Kaikki osakkaan kanssa samaan etupiiriin kuuluvat otetaan huomioon 25 prosentin rajan ylittymistä arvioitaessa. Etupiiriin kuuluvat verovelvollisen omaiset (ks. VML 29 §) sekä sellaiset yhteisöt ja yhtymät, joissa omaiset ovat edunsaajina. Etupiiriin kuuluvat myös osakkaan kanssa etuyhteydessä (ks. VML 31 §) olevat yhteisöt ja yhtymät sekä niiden osakkaat.

3.4 Osakkaan kaksoisasumistilanteet ja muut verosopimusrajoitteet

Poikkeustilanteissa Suomen ja väliyhteisön osakkaan asuinvaltion verosopimus voi estää Suomea verottamasta väliyhteisötuloa sen osakkaan tulona. Tällöin voi kyse olla niin kutsutusta kaksoisasumistilanteesta, jossa molemmat valtiot pitävät osakasta yleisesti verovelvollisena. Tällaisten tilanteiden ratkaisemisesta on yleensä säännökset verosopimuksen 4 artiklassa. Verosopimus voi rajoittaa Suomen verotusoikeutta, jos verosopimusta sovellettaessa osakas asuu toisessa sopimusvaltiossa.

Suomi on tehnyt Aruban (finlex.fi) ja sittemmin hajonneiden Alankomaiden Antillien (finlex.fi) kanssa taloussuhteiden edistämistä koskevat sopimukset, jotka voivat rajoittaa väliyhteisölain soveltumista näillä alueilla asuviin yhteisöihin. Sopimukset estävät Suomea verottamasta väliyhteisötuloa, joka kertyy sopimusvaltiossa harjoitetusta ja sopimuksessa määritellystä toiminnasta. Tällaista toimintaa ovat muun muassa teollisuus-, valmistus-, matkailu-, maatalous-, rakennus- ja asennustoiminta. Väliyhteisölaki voi soveltua Aruban ja Alankomaiden Antillien sopimuksista huolimatta esimerkiksi muuhun kuin liiketoiminnan yhteydessä harjoitettuun rahoitustoimintaan. Alankomaiden Antillien sopimusta sovelletaan Alankomaiden osiin, jotka sijaitsevat Bonairen, Curaçaon, Saban, Sint Eustatiuksen ja Sint Maartenin saarilla.

4 Miten väliyhteisötulo lasketaan?

4.1 Verotettavan väliyhteisötulon määrä (VYL 4 §)

Väliyhteisön osakasta (ks. Luku 3) verotetaan osuudestaan väliyhteisön tuloon. Osuus on osakkaan omistusosuutta tai edunsaaja-asemaa vastaava osa ulkomaisen väliyhteisön kokonaistuloa. Tulo on sen verovuoden veronalaista tuloa, jona väliyhteisön tilikausi päättyy. Jos tilikautta ei ole, tulo luetaan osakkaan tuloksi kalenterivuosittain.

Väliyhteisön kokonaistulo lasketaan Suomen verolainsäädännön mukaisesti (ks. KVL:024/2010). Sovellettavaksi voi tulla joko EVL, TVL tai MVL. Sovellettava laki määräytyy sen mukaan, mihin tulolähteeseen väliyhteisön osakkeet osakkaalla kuuluvat. Siten yksittäisen väliyhteisön tulo kuuluu osakkaalla tiettynä verovuonna vain yhteen tulolähteeseen.

Luonnollisen henkilön ja kuolinpesän tulo jaetaan kahteen tulolajiin, joita ovat pääomatulo ja ansiotulo. Väliyhteisön tulo säilyttää osakkaan verotuksessa alkuperäisen tulolajinsa.

Verotettavan tulon laskemista varten on selvitettävä, millaisista tuloista ja menoista väliyhteisön kokonaistulo muodostuu. Verotettavan väliyhteisötulon määrä lasketaan osakkaan verotuksessa kutakin erää koskevien säännösten mukaan. Tulon veronalainen määrä voi siten riippua siitä, onko kyse esimerkiksi luovutusvoitosta, osinkotulosta vai korkotulosta.

Esimerkki: Väliyhteisötulon tulolähde

Suomalainen yhteisö X Oy omistaa kokonaan belizeläisen väliyhteisö V:n osakekannan. X Oy harjoittaa elinkeinotoimintaa ja V:n osakkeet kuuluvat X Oy:n elinkeinotoiminnan käyttöomaisuuteen. V:n verotettava väliyhteisötulo lasketaan EVL:n mukaisesti. X Oy:n osuus V:n väliyhteisötulosta on 100 prosenttia, koska X Oy omistaa V:n kokonaan.

Markkinaehtoperiaate väliyhteisötulon verotuksessa

Väliyhteisön verotettavan tulo on määritettävä markkinaehtoperiaatteen mukaisesti (VML 31 §). Sen sijaan siirtohinnoittelun dokumentointivelvollisuus ei ulotu väliyhteisöihin (VML 14 a-c §). Tästä huolimatta väliyhteisön siirtohinnoittelun selvittäminen voi edellyttää sisällöltään dokumentointia vastaavien tietojen antamista Verohallinnolle. Lisäksi on syytä ottaa huomioon, että dokumentointivelvollisuus koskee omistajayhteisön tai muiden kotimaisten konserniyhtiöiden ja väliyhteisön välisiä liiketoimia.

4.2 Väliyhteisön tappioiden vähentäminen (VYL 5 §)

Ulkomaisen väliyhteisön tulos voi joinakin vuosina olla tappiollinen. Osakas voi vähentää tulo-osuudestaan osuutensa saman väliyhteisön aiempaan tappioon tappiovuotta seuraavien kymmenen verovuoden aikana. Ennen vuotta 2009 syntyneet tappiot voidaan vähentää tappiovuotta seuraavien viiden vuoden aikana. Tappiot vähennetään niiden syntymisjärjestyksessä. Tappion vähennysoikeus on yhteisökohtainen, joten eri väliyhteisöjen tuloja ja tappioita ei voi tasata keskenään.

Tappion vähentämisen edellytyksenä on, että väliyhteisölain 4 §:n 1 momentin edellytys omistusosuudesta tai edunsaaja-asemasta täyttyy tappiovuonna (ks. Luku 3.). Yksittäisen väliyhteisön tulo-osuudesta voidaan vähentää muiden edellytysten täyttyessä sellaistenkin aiempien vuosien tappio-osuudet, joina kyseinen yhteisö ei olisi ollut laissa tarkoitettu väliyhteisö (ks. KHO:2003:70, finlex.fi). Näin voi käydä esimerkiksi silloin, kun väliyhteisön verotuksen taso on ollut tappiovuonna yli 3/5 Suomen yhteisöverotuksen tasosta.

Esimerkki: Väliyhteisön tappioiden vähentämisjärjestys

Suomalainen osakas T on hankkinut vuoden 2011 alussa 80 prosenttia hongkongilaisen yhteisön H koko osakekannasta. H on tappiollinen vuosina 2011–2012 ja vuonna 2013 sitä pidetään väliyhteisönä. H:n osakkeet kuuluvat T:n elinkeinotoiminnan tulolähteeseen.

| Vuosi | EVL tulos | T:n osuus tuloksesta |

|---|---|---|

| 2011 | -1000 | -800 |

| 2012 | -600 | -480 |

| 2013 | +500 | +400 |

T:llä on väliyhteisön H tappioita vuoden 2013 jälkeen jäljellä seuraavasti:

| Tappiovuosi | Jäljellä oleva tappio | Viimeinen käyttövuosi |

|---|---|---|

| 2011 | 400 (800 – 400 = 400) | 2021 |

| 2012 | 480 | 2022 |

Väliyhteisön vähennyskelpoinen tappio lasketaan Suomen verolainsäädännön mukaisesti vastaavasti kuin sen kokonaistulo (ks. Luku 4.1). Tappion määrä ja vähennyskelpoisuus määräytyy sen perusteella, millaisista tuloista ja menoista väliyhteisön kokonaistulo muodostuu. Esimerkiksi TVL:a sovellettaessa luovutustappion vähennyskelpoisuus määräytyy TVL:n luovutustappiota koskevien säännösten mukaisesti.

Yksittäisen väliyhteisön tulo voi kuulua yksittäisenä vuotena vain yhteen tulolähteeseen (ks. Luku 4.1). Siten tulolähdejaottelu ei yleensä rajoita väliyhteisön aiempien vuosien tappioiden vähentämistä.

Luonnollisilla henkilöillä ja kuolinpesillä väliyhteisön tappio voi kuulua lisäksi ansiotulolajiin tai pääomatulolajiin, koska myös väliyhteisön tappiot säilyttävät alkuperäisen tulolajinsa. Siksi voi olla merkitystä sillä, mihin tulolajiin aiemmat tappiot kohdistuvat. Eri tulolajisten tappioiden vähennyskelpoisuus määräytyy soveltuvin osin TVL:n tappioiden käyttöä koskevien säännösten perusteella.

4.3 Väliyhteisön voitonjaon verotus (VYL 4.2 §)

Osakas voi saada väliyhteisöstä myös voitonjakoa (esim. Osinko). Tämä voitonjako on osakkaalle veronalaista tuloa vain siltä osin, kun se ylittää osakkaalla saman yhteisön väliyhteisötulona verotetun tulon määrän samana ja viitenä edellisenä verovuonna. Verotetut väliyhteisötulot vähennetään voitonjaosta siinä järjestyksessä, kun tulot ovat syntyneet (vanhemmat ensin, ks. KVL:078/2012).

Voitonjaon veronalaista osuutta laskettaessa otetaan lisäksi huomioon, mitä sovellettavassa laissa ja verosopimuksessa on määrätty (esim. TVL 33 a-d § ja EVL 6 a §). Osa osingoista on vapautettu Suomen sisäisessä verolainsäädännössä verosta. Lisäksi verosopimus voi rajoittaa Suomen verotusoikeutta osinkotuloon. Osinkojen verotusta on käsitelty vero.fi–sivustolla Osinkotulojen verotus.

Esimerkki: Väliyhteisötulon vähentäminen veronalaisesta voitonjaosta

Suomalainen yhteisöosakas on hankkinut vuoden 2011 alussa osuuden väliyhteisöstä, jonka asuinvaltio on Caymansaaret. Osakkaan osuus väliyhteisön tuloon ja voitonjakoon on vaihdellut seuraavasti:

| Vuosi | Osuus väliyhteisötulosta | Osuus voitonjaosta |

|---|---|---|

| 2011 | 1400 | 1000 |

| 2012 | 100 | 300 |

| 2013 | 500 | 1200 |

Tällöin voitonjakoa verotetaan seuraavasti:

| Vuosi | Voitonjaon veronalainen osuus |

|---|---|

| 2011 | 0 (1000 – 1400 = –400 ≤ 0) |

| 2012 | 0 (300 – 400 – 100 = –200 ≤ 0)* |

| 2013 | 500** (1200 – 200 – 500 = 500 ≥ 0) |

*Vanhemmat väliyhteisötulot vähennetään voitonjaosta ensin, joten vuoden lopussa on vähentämättömiä väliyhteisötuloja vuodelta 2011 100 euroa (= 400 – 300) ja vuodelta 2012 100 euroa.

**Vuoden 2013 voitonjako on tältä osin kokonaan veronalaista tuloa EVL 6 a §:n perusteella.

4.4 Ulkomaisen veron hyvittäminen väliyhteisötulosta (VYL 6 §)

Väliyhteisötulosta Suomessa maksettavasta verosta voidaan hyvittää väliyhteisön samasta tulosta ulkomaille maksamia veroja. Sen sijaan väliyhteisön osakkaalta perittyjä veroja ei voida hyvittää väliyhteisötulosta maksettavasta verosta (ks. KHO:2010:7, finlex.fi).

Hyvityksen määrä lasketaan soveltuvin osin kansainvälisen kaksinkertaisen verotuksen poistamisesta annetun lain (menetelmälaki) mukaisesti. Hyvityskelpoisiin veroihin vaikuttaa se, onko väliyhteisön asuinvaltion ja Suomen välillä verosopimus kaksinkertaisen verotuksen välttämiseksi. Seuraavassa on eroteltu nämä tilanteet.

Väliyhteisö on verosopimuksettomasta valtiosta

Verosopimuksettomissa tilanteissa väliyhteisön osakas voi vähentää väliyhteisötulosta Suomessa maksettavasta verosta väliyhteisön samasta tulosta vieraalle valtiolle maksamaa veroa. Vieras valtio voi olla väliyhteisön asuinvaltio tai kolmas valtio.

Väliyhteisö on verosopimusvaltiosta

Myös verosopimustilanteessa väliyhteisön osakas voi vähentää väliyhteisötulosta Suomessa maksettavasta verosta väliyhteisön samasta tulosta vieraalle valtiolle maksamaa veroa.

Lisäksi voidaan hyvittää muita veroja, jotka kuuluvat sopimuksen piiriin. Sopimuksen piiriin kuuluvat verot on yleensä määritelty verosopimuksen 2 artiklassa. Tällöin voidaan hyvittää ainoastaan väliyhteisön maksamia veroja, jotka verosopimuksen perusteella hyvitettäisiin, jos veron olisi maksanut väliyhteisön osakas itse. Veroa ei hyvitetä sopimukseen perustuen enempää kuin väliyhteisö on sitä tosiasiassa maksanut.

Käyttämätön hyvitys

Ulkomaisen väliyhteisön suorittamien verojen määrää ei välttämättä kokonaan voida hyvittää yksittäisenä verovuonna vaikka verot olisivat hyvityskelpoisia. Tällöin hyvittämättä jäänyt määrä voidaan hyvittää väliyhteisötulosta maksettavasta verosta myöhempinä vuosina. Hyvittämättä jäänyt vero voidaan hyvittää seuraavien viiden verovuoden aikana verovelvollisen näin vaatiessa. Käyttämättömät hyvitykset vähennetään siinä järjestyksessä, jossa ne ovat syntyneet. Käyttämättömään hyvitykseen sovelletaan menetelmälain 5 §:n säännöksiä.

Väliyhteisölakia on muutettu 1.1.2010 alkaen. Siksi tätä ennen syntyneet käyttämättömät hyvitykset voidaan hyvittää ainoastaan seuraavana verovuotena.

Esimerkki: Väliyhteisön maksaman veron hyvittäminen

Suomalainen osakas A omistaa 100 prosentin osuuden ulkomaisesta väliyhteisöstä B. Väliyhteisö B on maksanut vuonna 2013 asuinvaltiolleen veroa 5000 euroa. A:lla ei ole käyttämättömiä hyvityksiä B:n maksamista veroista. A:n väliyhteisön B tulosta Suomessa maksettavan veron määrä vuonna 2013 on 30 000 euroa. Väliyhteisön asuinvaltiolle maksama vero hyvitetään osakkaan väliyhteisötulosta maksettavasta Suomen verosta. Veroa jää siten maksettavaksi Suomessa 25 000 euroa (= 30 000 – 5000).

5 Ilmoittamisvelvollisuus

5.1 Veroilmoituksella annettavat tiedot

Väliyhteisön suomalaisen osakkaan ilmoittamisvelvollisuudesta on määrätty Verohallinnon päätöksessä veroilmoituksessa annettavista tiedoista. Ilmoittamisvelvollisuus koskee niitä osakkaita, joiden on maksettava väliyhteisötulosta veroa.

Ulkomaisen väliyhteisön osakkaan tai edunsaajan on esitettävä veroilmoituksella seuraavat tiedot:

- Luettelo välittömistä ja välillisistä ulkomaisista omistusosuuksista väliyhteisöissä;

- Selvitys edunsaaja-asemasta väliyhteisöissä (prosenttiosuus tulosta, ks. Luku 4.1);

- Laskelma väliyhteisötulon määrästä tai väliyhteisön tilikauden tappiosta (ks. Luku 4.1 ja 4.2);

- Selvitys ulkomaisen väliyhteisön voitonjaosta (ks. Luku 4.3);

ja

- Selvitys väliyhteisön maksamista hyvitettävistä veroista (ks. Luku 4.4).

5.2 Veroilmoituslomakkeet ja veroilmoituksen liitteet

Yllä mainittujen tietojen antamiseen (kohdat 1–4) käytetään veroilmoituslomaketta 74. Lomake on täytettävä erikseen jokaisesta väliyhteisöstä. Veronalaisen väliyhteisötulon yhteissumma ilmoitetaan lisäksi veroilmoituksen päälomakkeella (esim. Yhteisöjen lomakkeella 6B tuloverolaskelmalla elinkeinotoiminnan tuotoissa kohdassa 8). Väliyhteisön tappiot voidaan vähentää myöhempänä vuonna vaikka niistä ei olisi annettu selvitystä tappiovuoden veroilmoituksella (ks. KHO:2003:70).

Jos väliyhteisön osakas on kirjanpitovelvollinen Suomessa, sen on liitettävä veroilmoitukseen lisäksi oikeaksi todistettu jäljennös väliyhteisön tuloslaskelmasta ja taseesta samoin kuin tilikautta edeltäneestä taseesta taikka vastaavista tilinpäätösasiakirjoista. Tämä velvollisuus koskee ainoastaan sellaisia väliyhteisöjä, jotka ovat osakasyhteisön tytäryrityksiä tai osakkuusyrityksiä. Tytär- ja osakkuusyritys on määritelty kirjanpitolain (1336/1997) 1 luvussa.

Yhteisöosakas vaatii väliyhteisön maksamia veroja hyvitettäväksi lomakkeella 70 (kohta 5 luvussa 5.1). Lomakkeen liitteenä on annettava luotettava selvitys (esim. Tosite) ulkomaisen veron määrästä, veron maksamisesta sekä tulosta, jonka perusteella vero on maksettu.

Jos suomalainen osakas on luonnollinen henkilö, väliyhteisön maksamia veroja voidaan vaatia hyvitettäväksi esitäytetyllä veroilmoituslomakkeella (lomakkeen kohta 11.1). Tällöin on lisäksi selvitettävä, mistä tuloista veroja on maksettu (esim. Lisätietokohdassa 16).

Yhteisön ja yhteisetuuden tulee antaa edellä mainitut lomakkeet ja selvitykset sähköisesti. Lisätietoa ilmoittamisvelvollisuudesta: Verohallinnon päätös veroilmoituksen ja kiinteistötietojen antamisesta.

5.3 Lisätietojen antaminen sekä tositteiden esittäminen verotusta varten

Ulkomaisen yhteisön suomalaisen osakkaan on annettava kehotuksesta verotusta varten muita väliyhteisölain soveltamisen kannalta tarpeellisia tietoja ja asiakirjoja. Vieraskielisestä asiakirjasta on pyynnöstä annettava virallisen kääntäjän tai muun pätevän henkilön tekemä suomen- tai ruotsinkielinen käännös.

Lisätietoja ei tarvitse antaa, jos verovelvollinen osoittaa, että niiden hankkiminen on mahdotonta. Lisätietoja ei myöskään tarvitse antaa silloin, kun on ilmeistä, että Verohallinnolla on paremmat edellytykset niiden hankkimiselle. Tällainen tilanne voi olla esimerkiksi silloin, kun Verohallinnolla on oikeus saada tiedot väliyhteisön asuinvaltion viranomaisilta tietojenvaihtoa koskevan sopimuksen nojalla ja tietojen hankkiminen on verovelvolliselle itselleen ilmeisen hankalaa. Väliyhteisön osakkaalla on yleensä Verohallintoa paremmat edellytykset tietojen hankkimiselle, jos se käyttää yksin määräysvaltaa väliyhteisössä esimerkiksi osake-enemmistön perusteella.

Verohallinnon soveltaessa väliyhteisölakia siten, että väliyhteisön osakkaan veroilmoituksesta poiketaan, osakkaalle varataan mahdollisuus esittää asiassa tarpeelliseksi katsomaansa lisäselvitystä.

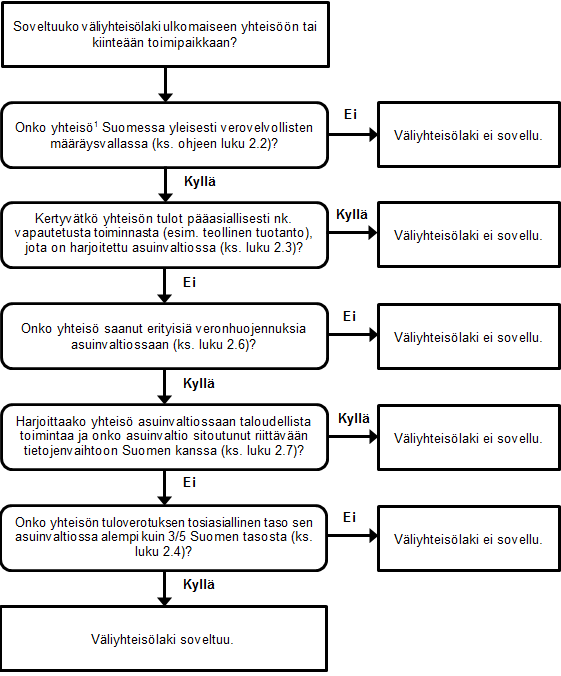

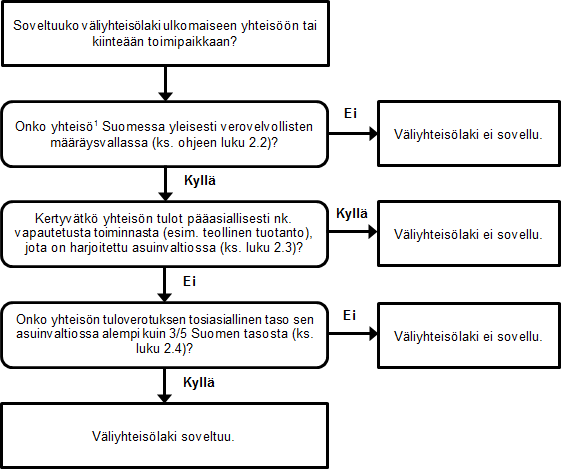

6 Väliyhteisölain soveltamiskaaviot

6.1 Kaavioiden tarkoitus ja rajoitteet

Alla olevat kaaviot on laadittu helpottamaan sen arvioimista, soveltuuko väliyhteisölaki ulkomaiseen yhteisöön yksittäisessä tilanteessa. Kaaviossa esitetyt soveltamisohjeet eivät välttämättä sovellu kaikkiin yksittäisiin tilanteisiin (ks. Esim. Luku 3.4).

Kaaviossa on viittaukset tämän ohjeen lukuihin, joissa kaaviossa viitattuja lainkohtia on kuvattu tarkemmin. Kaavioita tulkittaessa on otettava huomioon väliyhteisölaki ja tämä ohje kokonaisuudessaan.

Kaavioita on kaksi, joita sovelletaan riippuen siitä, onko ulkomainen yhteisö tai kiinteä toimipaikka matalan verotuksen verosopimusvaltiosta, muusta verosopimusvaltiosta vai ETA-valtiosta.

6.2 ETA-valtioista ja muista kuin VM:n asetuksen verosopimusvaltioista olevat yhteisöt

Tätä kaaviota voidaan soveltaa, kun ulkomainen yhteisö on ETA-valtiosta (ks. Luku 2.7) tai muusta kuin matalan verotuksen verosopimusvaltiosta (ks. Luku 2.6), jos verosopimusta sovelletaan yhteisön saamaan tuloon. Muiden ulkomaisten yhteisöjen kohdalla käytetään kaaviota luvussa 6.3.

1 Väliyhteisölaki voi soveltua myös ulkomaisen yhteisön kiinteään toimipaikkaan (ks. Luku 2.1). Kaaviota voidaan käyttää myös arvioitaessa soveltuuko väliyhteisölaki kiinteään toimipaikkaan. Tällöin kysymyksiä on tarkasteltava yhteisön sijaan kiinteän toimipaikan näkökulmasta.

6.3 VM:n asetuksen valtioista ja verosopimuksettomista valtioista olevat yhteisöt

Tätä kaaviota voidaan soveltaa, kun ulkomainen yhteisö on matalan verotuksen verosopimusvaltiosta (ks. Luku 2.6) tai sellaisesta valtiosta, jonka kanssa Suomella ei ole verosopimusta ja joka ei kuulu etaan (ks. Luvut 2.5 ja 2.7). Muiden ulkomaisten yhteisöjen kohdalla käytetään kaaviota luvussa 6.2.

1 Väliyhteisölaki voi soveltua myös ulkomaisen yhteisön kiinteään toimipaikkaan (ks. Luku 2.1). Kaaviota voidaan käyttää myös arvioitaessa soveltuuko väliyhteisölaki kiinteään toimipaikkaan. Tällöin kysymyksiä on tarkasteltava yhteisön sijaan kiinteän toimipaikan näkökulmasta.

Jari Salokoski johtava veroasiantuntija